赵雪情:美元涨势是否已成强弩之末

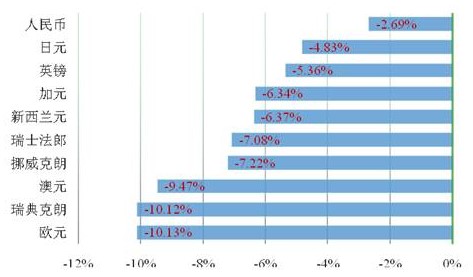

2017年以来,美元指数持续走弱,由年初峰值的103降至94水平,G10货币与人民币均对美元出现不同幅度的升值,其中欧元、瑞典克朗涨幅超过10%。周期性因素、政治性因素、结构性因素对于美元指数的正向贡献逐渐减弱,市场质疑本轮美元走强周期似乎将要终结。

一、美元指数的周期性变化

放宽历史视野来看,作为美国经济三大风向标指数之一,美元指数呈现周期性强弱变化,对全球经济发展与金融市场具有较大影响。

1971年以来,美元指数历经三轮贬值与三轮升值周期:1971年至1978年,石油危机引发美国滞胀困扰,美联储推行超宽松货币政策,美元指数震荡走弱,由120点探底至86点左右;1979年至1984年,里根政府推行新经济政策,大幅缩减货币供应量,抑制通货膨胀水平,美元逐步迈入强势周期,一度突破160点;1985年至1994年,广场协议后美元大幅贬值,回落至85点左右;1995年至2001年,克林顿政府推行强势美元政策,美元指数冲高至120水平;2002年至2010年,互联网泡沫破裂,次贷危机爆发,美联储长期量化宽松,美元指数开启下行周期至85点左右;2011年至今,美国经济率先复苏,退出QE并开启加息进程,美元再度迈入升值周期。

总体来看,美元指数的周期性变化具有一些显著特征:一是美元指数整体趋势线向下(图1),上行峰值点逐轮下移,下探低点逐轮突破;二是上行周期为6至7年,下行周期持续平均为9年;三是上行周期较为明确坚决,下行趋势则伴随更多反复,周期转换阶段指数会加剧震荡。

2011年以来,美元开始出现由贬转升迹象,2014年升值大趋势得到确认,至今已持续近七年。近期美元指数开始走贬,是否将结束升值、迈向震荡回落阶段,需要深入分析美元指数变化的驱动因素。

图1 美元指数历史走势

二、影响美元指数变动的三大因素

(一)相对经济发展形势

巴拉萨-萨缪尔森效应、预期理论等均能解释宏观经济基本面对汇率的影响,可以说相对经济发展形势是美元指数变动的主要影响因素。

一方面,欧美经济发展对比对美元指数具有显著作用。从指数构成来看,欧元区、瑞典、英国均属于欧盟成员,尽管瑞士为中立国,但其发展仍与欧洲总体形势密切相关,欧洲经济与货币强弱形势在美元指数构成中占比达77.3%;加拿大与美国经济紧密相连,基本保持同步;日本对美国经济的影响较为有限,且日元具有避险属性,与其自身经济走势也存在分化迹象。因此,美元指数变化更多地取决于欧洲与美国的经济形势对比。

另一方面,新兴市场相对经济形势也在一定程度上影响美元指数变动。从货币地位来看,美元是一种全球主导货币,美元指数波动代表着全球资金流向变化以及国际信心天平的摇摆。新兴市场的崛起会改变美元与欧、日等其他发达经济体货币地位的相对水平,对美元指数产生实质性影响,这也可以在一定程度上解释美元数轮升值周期中峰值逐渐下移的事实。

因此,美元指数基本与美国相对欧洲、新兴市场经济走势相一致,并且近年来表现出大趋势跟随新兴市场相对变化、阶段性走势服从欧洲相对形势的特征(图2)。此外,经常项目赤字、财政赤字、通货膨胀的相对情况均可以作为经济发展形势的表现方面,对美元指数产生一定的影响。

图2 美国、欧洲、新兴市场经济增速(%,bp)

(二)货币政策与相对利差水平

利率平价是汇率决定的经典理论之一,利差对于短期资金流动具有重要影响。美联储加息或降息,引发美国相对于其他经济体利差变化,进一步作用于美元资产收益率以及美元指数。

历史经验表明,美联储货币政策周期与美元指数升值周期具有一定的相关性,并且加息进程往往领先于美元指数升值走势。特别地,全球金融市场特别是资本市场以美国与欧洲为主导,欧洲又在美元指数构成占据绝对主导地位,因此欧美货币政策分化与利差变动可以较好地解释美元指数变化。

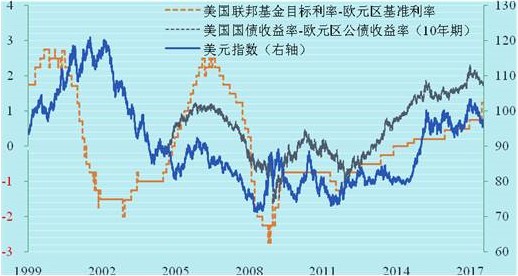

2014年至2016年,欧美货币政策分化,美联储结束QE并开启加息进程,欧央行进一步维持量化宽松,致使美国联邦基金目标利率与欧元区基准利率、美欧主权债券收益率之差不断扩大,推高美元指数(图3)。

图3 美欧利差与美元指数走势(%,bp)

(三)国际货币地位与避险情绪

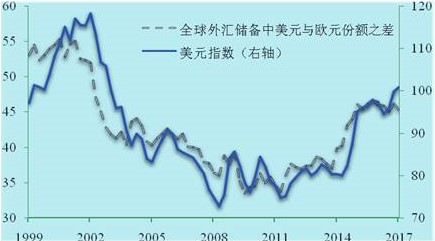

国际货币地位对于美元汇率具有较强的支撑作用,而其他国际货币对美元的替代则对美元指数变动产生一定的影响。其中,欧元对美元的替代效应表现尤为明显,美元指数走势与全球外汇储备中美元、欧元相对份额变化基本一致(图4)。

另一方面,基于特殊的国际货币地位以及市场主体的资产负债配置结构,美元具有一定的避险属性,当全球金融市场震荡、投资者风险偏好下降时,资金往往流入美国,倾向于持有美元资产。特别是2008年以来,全球经济低迷、金融市场波动加剧,避险情绪成为美元指数阶段性行情的重要驱动因素。

图4 货币地位与美元指数

三、近期美元指数缘何下行?

图5 美元对G10及人民币变动情况

2017年以来,美元指数持续走弱,由年初峰值103降至94水平,对G10货币以及人民币出现不同幅度的贬值(图5)。近期美元指数下行主要源于三方面因素:

第一,欧洲经济超预期复苏,新兴市场表现企稳,“特朗普交易”日趋退潮。2016年四季度以来,欧洲经济加速复苏,失业率、PMI、经济景气指数等指标均创阶段性最好水平,预计2017年GDP增速达1.9%。同时,新兴市场开始出现企稳迹象,资本流出压力有所减弱。与此形成鲜明对比的是,美国“特朗普交易”退潮,废除奥巴马医改、“禁穆令”等屡遭抵制,“通俄”疑虑增添政治阻力,增加基建、减税、加息、缩表、债务上限等存在内在矛盾,助推美元指数高歌猛进的特朗普增长计划与美国经济前景遭到市场质疑。

第二,全球货币政策由严重分化逐渐回归同向,欧央行等货币政策正常化预期上升。在主要经济体中,美国率先结束QE并启动加息进程,其他国家则进一步实施量化宽松并落入负利率境况,致使过去四年来全球货币政策出现严重分化,推动美元指数大幅走高。2017年,随着欧洲经济向好,预计欧元区CPI将回升至1.5%,趋近欧央行设定目标水平,货币政策回归正常化预期上升,这将基本结束全球主要央行货币政策分化趋势。

第三,全球避险情绪有所缓和,美国金融脆弱性忧虑增强。2017年上半年,全球经济形势显著改善,市场避险情绪有所缓和,VIX指数由25降至10以下,全球资金流向出现变化,美元指数继续攀升的动力开始减弱。同时,尽管市场波动性下降,但美国债市、股市均处于历史高位,政府债务占GDP比重较里根时期翻了2.5倍,债务上限临近,市场普遍担忧资本市场涨势即将终结。当前,CFTC美元净空头创2013年2月以来最高值,短期内美元仍将维持阶段性疲软态势。

四、美元强势周期终结或为时尚早

周期性因素、政治性因素、结构性因素对于美元指数的正向贡献逐渐减弱,本轮美元升值走势将近7年,似乎已到历史持续时间的尽头。然而,总体来看美元指数强势周期可能尚未终结,近期下行走势仅为阶段性波动,预计未来2~3年仍将维持90至105之间双向宽幅震荡。

其一,美国经济复苏进程快于其他发达经济体,二季度季节性反弹是“惯例”,美国在技术创新等长期竞争力方面仍走在全球前列,经济增速将保持2%以上。而尽管欧洲信心回升,但经济复苏并未从量变过渡到质变,在固有体制下推进结构性改革仍面临重重困难,英国脱欧进程也存在不确定性。

其二,美国加息与缩表进程将持续推进,有利于全球追逐美元资产以及海外美元回流美国,从而推高美元指数。欧央行退出量化宽松、结束负利率乃至加息仍需要一定时间,并且欧元过快升值可能损伤复苏形势,欧元兑美元持续回升动力尚显不足。同时,日本央行收益率曲线控制政策将至少持续到2018年年中,美日国债利差的走势也有利于日本资金流向美国。

其三,美元在国际货币体系中的主导地位难以撼动,特别是在全球金融市场震荡、风险偏好与避险情绪频繁交错的时期,美元债务规模、外汇交易量等均处于历史高位,全球美元需求短期内不会大幅缩减。

强势美元周期或将持续,需要谨防相关风险。2017年末,新兴市场美元债务偿还规模大约为1.1万亿美元,美元走强将增加资本外流与企业偿债成本,进而加剧信用风险,阿根廷、墨西哥、南非等新兴市场金融压力可能再度上升。

从我国来看,近期人民币对美元汇率收复部分失地,资本外流趋势有所缓解。尽管基于中美相对经济表现,人民币汇率存在维持稳定的基础,但下半年随着美元指数反弹走强,人民币仍将面临阶段性贬值压力,长期外汇管制并非良策,完善市场体系建设、加强预期管理、构筑宏观基本面信心仍是汇率风险管理的关键。

【原文链接】赵雪情:欧元累计上涨超10%!美元涨势是否已成强弩之末?