李琳:2019全球宏观经济,挑战与机遇并存 ——货币金融青年圆桌会议(第一期)干货

回顾2018年,经济运行整体平稳,中国经济下行压力较大,全球来说2018年的经济增长和2017年类似,约在3.7左右,但经济增长的动能峰值已过;美国经济超预期强劲;个别新兴市场国家出现货币危机,新兴市场普遍有压力。 同时,值得注意的是,绝大多数资产没有获得正收益,风险资产价格普遍下跌,各类资产价格的波动性明显提升。

对于2019年全球宏观经济展望及投资主题,我们认为美国经济增长会明显放缓, 欧元区经济增长持续放缓,发达国家的经济增长下行将主导全球增长的放缓。就美国而言,虽然财政刺激仍将助力经济增长,但贡献较2018年下降,另外,美联储加息和收缩资产负债表将造成金融条件在2019年进一步收紧,使得美国经济下行压力加大,美国经济增速将在2019年下半年明显放缓。

在我们发达国家增长放缓的程度高过新兴国家的观点下,我们认为资金仍将流入经济基本面相对较好的新兴市场。

我们认为美元指数下半年压力较大,一方面是美国经济增长下行更为显著,增长差(美国GDP增长-其它国家GDP增长)将会收窄;另一方面,下半年美联储加息周期或已结束,利率差不再利好美元。

大家看到,美股在2018年四季度显著回调,但是美国经济数据并不差,事实上整体还不错,消费数据很好,劳动力市场很紧,但为什么跌这么多?主要还是反映的是大家对未来经济前景的预期是比较脆弱的。

2019年的投资环境存在以下几个风险。

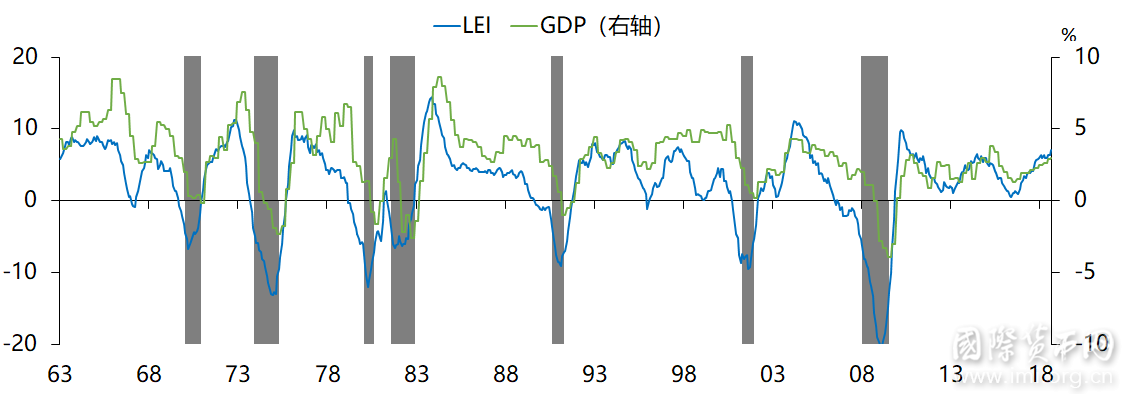

- 美国此轮扩张会持续多久?经济衰退何时来?

阴影部分为NBER定义的经济衰退期,LEI为综合领先指标,会发现确实这一轮的数

据确实比较长。在90年代以前基本上是5.8年,90年代以后更加慢的8年一次,这次超长原因就是特朗普的财税政策延长了周期的存续时间。 但是经济周期,经济衰退有其存在的必然性。

虽然我们认为2019年衰退的可能性不大,但美国经济明显下行的背景下,市场可能会对周期话题有提升的关注,这一点是比较有挑战。

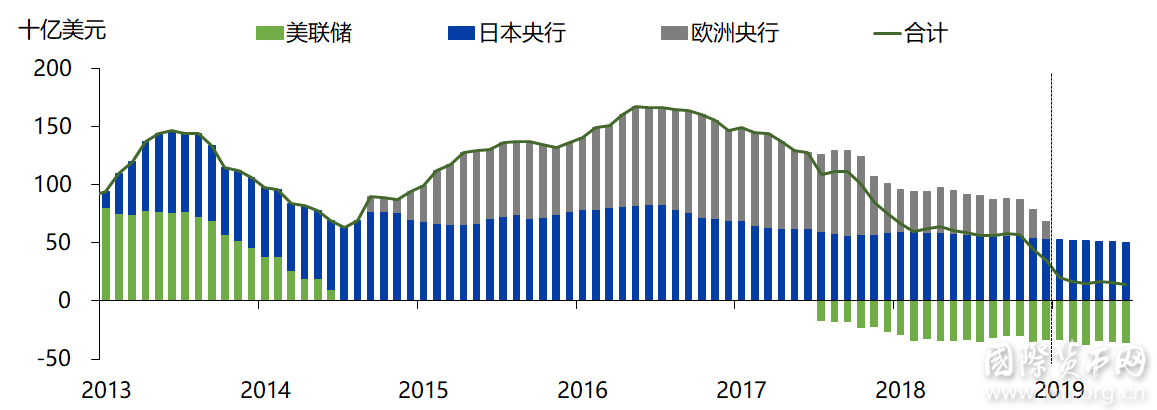

第二,发达国家央行的流动性净注入接近尾声。

在美联储持续缩减资产负债表,欧央行结束了其资产购买计划,日本央行可能继续缓慢缩减资产购买规模等情况下,主要央行对市场的流动性净注入在2019年将显著减小,甚至出现拐点,这将会成为市场的风险点。

金融危机以来,全球风险资产价格的大幅提升部分是享受了主要央行所带来的“流动性盛宴”。从2008年至今,仅美联储、欧洲央行、日本央行和英国央行这四个央行的“量化宽松”,就向市场就净注入了约9万亿美元的流动性。通过商业银行的货币派生功能,更为大量的资金流入到实体经济刺激了经济复苏、流入到资本市场中提升了各类资产的价格。同时,发达国家的量化宽松也产生了显著的溢出效应,大量资金以短期投资、股权和债权的形式流入到新兴市场当中,促进了新兴市场的经济和资本市场繁荣。主要央行货币政策的收紧,意味着市场的流动性环境紧缩,对发达国家和新兴市场资产价格或会产生与之前相反的结果。

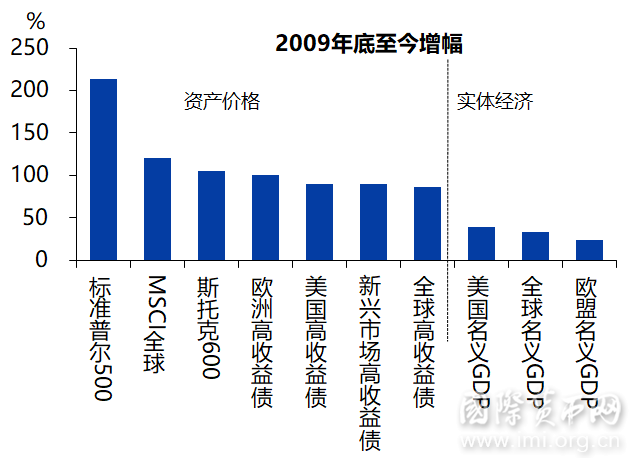

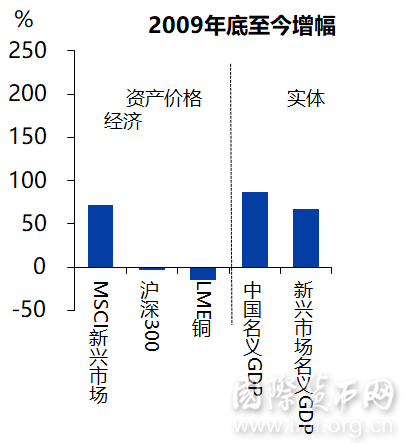

第三,从2009年底以来,发达国家资产价格增长远超实体经济。

2009年年底以来,美股的回报超过200%,MSCI全球指数的回报也超过100%,一些发达国家高收益债券同样有接近100%的回报,但美国名义GDP和全球名义GDP仅上涨约30%出头,股债资产的涨幅远超过实体经济。当然中国实体经济不错,名义GDP增长了百分之七八十,但是我们的A股过去十年没有回报,这就是我比较看好A股的原因。

关于2019宏观观点和投资策略总结如下。略微下调发达国家股市比重,略微增加新兴市场。提升A股的配置比例,提升中国利率债和高评级信用债的配置比例。对于中国的资产市场,A股的估值已经回到2014年底水平,其长期配置的价值提升。同时,在中国货币政策的放松下,中国的利率债和高评级的信用债也有投资空间。

另类资产的投资价值在2019年更显提升。未来几年,全球将进入一个相对低速的增长阶段,同时伴随着全球央行由松向紧的转变、企业利润增速下降以及民粹主义崛起。在这种宏观环境下,虽然我们认为未来5年,包括传统股票、债券、大宗商品和私募股权、房地产等在内的绝大多数的资产类别,回报率都会下降,但相对而言,全球范围内,另类资产将获得好于股债的中长期回报。