AAAT

管涛:人民币加息、拉高境内资产价格不能作为 “稳汇率”手段

时间:2017年04月17日 作者:管涛

导读:

货币政策转向稳健中性 是防范金融风险的整体考虑

为应对经济下行压力,近年来我国虽然一直强调实行稳健的货币政策,但具体执行中依然是比较宽松的。2015年底,广义货币(M2)与国内生产总值(GDP)之比为203.1%,较2008年底上升了60.4个百分点,较2010年底上升了23.4个百分点,详见图3。当过量的货币投放不能为实体经济充分吸收的情况下,大量流动性在各个金融市场之间流窜,导致资产价格大起大落,防不胜防。如2013年中的钱荒、2014年的债市风暴、2015年的股市异动,以及2016年的房价暴涨、商品价格波动、年底债市风暴等等。

货币政策转向稳健中性 是防范金融风险的整体考虑

为应对经济下行压力,近年来我国虽然一直强调实行稳健的货币政策,但具体执行中依然是比较宽松的。2015年底,广义货币(M2)与国内生产总值(GDP)之比为203.1%,较2008年底上升了60.4个百分点,较2010年底上升了23.4个百分点,详见图3。当过量的货币投放不能为实体经济充分吸收的情况下,大量流动性在各个金融市场之间流窜,导致资产价格大起大落,防不胜防。如2013年中的钱荒、2014年的债市风暴、2015年的股市异动,以及2016年的房价暴涨、商品价格波动、年底债市风暴等等。

上述金融事件表明,过度的货币刺激对于实体经济的影响有可能事与愿违。本来,货币刺激是要让金融加大支持实体经济的力度,但资产价格暴涨反而进一步增加了实体经济的融资及其他生产经营成本。当做实业不如炒股、炒楼时,社会资源会更多流向资产市场,进一步加剧实体经济失血。最后,当资产价格暴跌时,又会进一步打击对实体经济的信心。这时,如果政府救市,还会进一步减少实体经济的资源配置。

有鉴于此,随着全年“稳增长”的目标逐步实现,自2016年下半年起,中国货币政策的转向就已经悄然开始了。2016年7月26日,中央政治局召开会议,研究当前经济形势,部署下半年经济工作时,提出要全面落实“三去、一降、一补”五大重点任务,其中“降成本”的重点是增加劳动力市场灵活性、抑制资产泡沫和降低宏观税负。2016年10月28日,中央政治局再次开会指出,要坚持稳健的货币政策,在保持流动性合理充裕的同时,注重抑制资产泡沫和防范经济金融风险。

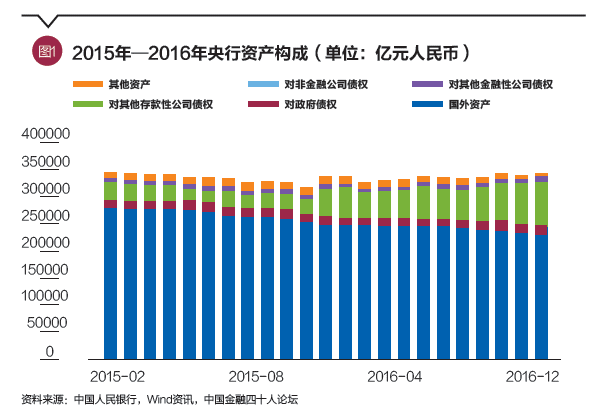

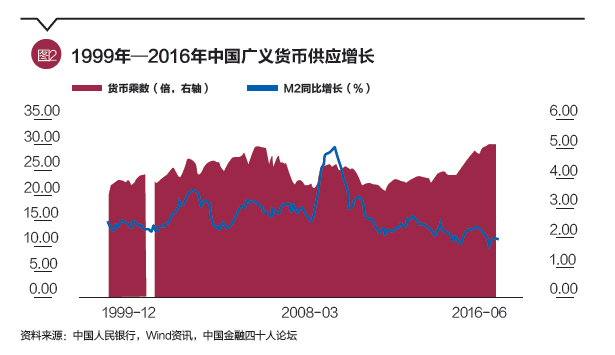

在此背景下,2016年下半年,央行货币政策逐渐收紧。一方面,对冲外汇占款下降的力度总体减弱,2016年各季央行总资产增加8379亿元、11926亿元、-3192亿元和8761亿元,下半年央行总资产季度平均增幅2785亿元,较上半年季均增幅下降了73%,如图1所示。年初,M2增长14%,6月份降至11.8%,12月份进一步降至11.3%,如图2所示。2016年底,M2与GDP之比为209.1%,较上年提高了6.0个百分点,但与2016年6月底相比,该比例回落了1.3个百分点,全年升幅较上年回落了6.4个百分点,如图3所示。

另一方面,为了避免银行短期资金过于泛滥,同时保持宽松货币环境,央行在货币市场采取了“锁短放长”的扭曲操作,通过正回购回笼过剩的短期流动性,并通过重启14天和28天逆回购,以及用更长期限MLF替换3个月MLF等不同渠道释放长期流动性。这增加了央行公开市场操作的灵活性,有助于避免在流动性紧张时被动下调准备金率。同时,这相当于提高了银行的资金成本,有助于促使银行去杠杆。2016年底,各个期限的短端货币市场利率较6月底的水平均有不同程度的提高。

保持金融稳定对人民币汇率稳定 既是机遇也是挑战

2016年底中央经济工作会议强调,稳中求进工作总基调是治国理政的重要原则,也是做好经济工作的方法论。稳是主基调,稳是大局,在稳的前提下要在关键领域有所进取,在把握好度的前提下奋发有为。要继续实施积极的财政政策和稳健的货币政策。货币政策要保持稳健中性,调节好货币闸门,努力畅通货币政策传导渠道和机制,维护流动性基本稳定。要在增加汇率弹性的同时,保持人民币汇率在均衡合理水平的基本稳定。要把防控金融风险放到更加重要的位置,下决心处置一批风险点,着力防控资产泡沫,提高和改进监管能力,确保不发生系统性金融风险。

金融稳是货币稳的前提。2015年中,国内股市发生异动,打击了市场信心,对外汇市场也造成了传染效应。反过来,“8·11”汇改后人民币汇率剧烈调整,也对股市造成冲击,形成两波股汇双杀的局面。可见,外汇市场属于金融市场的一个子市场,外汇市场稳定也是金融稳定的重要组成部分,与其他子市场的稳定互为条件。不论哪个子市场出现问题,都可能对其他市场带来影响。

不能把拉高境内资产价格作为“稳汇率”的手段。有人认为,2015年底以来,国内房价大涨,是提高人民币资产吸引力,阻止资本外流,稳定人民币汇率的一个重要政策工具。这种看法可能有所偏颇,同时也是非常危险的。首先,前期国内房市的启动,很大程度上因为一些地方政府将其作为“稳增长”的政策措施出台的,并非出于“稳汇率”的目的,地方政府也没有这方面的义务;其次,房价过高会推高国内企业生产经营成本,进一步损害企业国际竞争力,加剧汇率贬值压力;再次,房价过高可能会产生资产泡沫,降低人民币资产吸引力,一旦泡沫破灭,长远看也是不利于汇率稳定的。

不能把人民币加息作为“稳汇率”的手段。有人认为,针对美联储加息、美元走强,我国应该考虑提高人民币利率。对待这种建议需要非常慎重。首先,作为大型开放经济体,要不要加息,关键要看国内经济运行和物价走势。有需要则加,没有需要,则不能牺牲国内经济而强行加息,这是本末倒置,可能会进一步损害市场信心;其次,尽管本轮国际金融危机之后,大家认为货币政策目标应该考虑金融稳定和资产价格,但利率政策能否成为一个有效的政策工具尚无定论。汇率作为资产价格,能否对于利率信号做出预期中的反映也值得商榷。从这个意义上讲,加速货币政策框架转型,确立可信的货币政策锚,是实现汇率自由浮动的重要前提条件。

总的来讲,实施稳健中性的货币政策,短期看,将有助于收紧境内货币金融条件,保持人民币正利差优势,缓解资本外流压力;长期看,将有助于抑制资产泡沫,提高金融体系稳健性,夯实人民币汇率稳定的金融基础。当然,在防风险、去杠杆、挤泡沫过程中,也不排除短期会产生金融动荡,推高境内风险溢价,这将增大人民币汇率稳定的压力。因此,有必要将“稳汇率”与“稳经济”“稳金融”统筹考虑,趋利避害、稳中求进。

【原文链接】管涛:货币政策稳健中性对人民币汇率的影响

上述金融事件表明,过度的货币刺激对于实体经济的影响有可能事与愿违。本来,货币刺激是要让金融加大支持实体经济的力度,但资产价格暴涨反而进一步增加了实体经济的融资及其他生产经营成本。当做实业不如炒股、炒楼时,社会资源会更多流向资产市场,进一步加剧实体经济失血。最后,当资产价格暴跌时,又会进一步打击对实体经济的信心。这时,如果政府救市,还会进一步减少实体经济的资源配置。

有鉴于此,随着全年“稳增长”的目标逐步实现,自2016年下半年起,中国货币政策的转向就已经悄然开始了。2016年7月26日,中央政治局召开会议,研究当前经济形势,部署下半年经济工作时,提出要全面落实“三去、一降、一补”五大重点任务,其中“降成本”的重点是增加劳动力市场灵活性、抑制资产泡沫和降低宏观税负。2016年10月28日,中央政治局再次开会指出,要坚持稳健的货币政策,在保持流动性合理充裕的同时,注重抑制资产泡沫和防范经济金融风险。

在此背景下,2016年下半年,央行货币政策逐渐收紧。一方面,对冲外汇占款下降的力度总体减弱,2016年各季央行总资产增加8379亿元、11926亿元、-3192亿元和8761亿元,下半年央行总资产季度平均增幅2785亿元,较上半年季均增幅下降了73%,如图1所示。年初,M2增长14%,6月份降至11.8%,12月份进一步降至11.3%,如图2所示。2016年底,M2与GDP之比为209.1%,较上年提高了6.0个百分点,但与2016年6月底相比,该比例回落了1.3个百分点,全年升幅较上年回落了6.4个百分点,如图3所示。

另一方面,为了避免银行短期资金过于泛滥,同时保持宽松货币环境,央行在货币市场采取了“锁短放长”的扭曲操作,通过正回购回笼过剩的短期流动性,并通过重启14天和28天逆回购,以及用更长期限MLF替换3个月MLF等不同渠道释放长期流动性。这增加了央行公开市场操作的灵活性,有助于避免在流动性紧张时被动下调准备金率。同时,这相当于提高了银行的资金成本,有助于促使银行去杠杆。2016年底,各个期限的短端货币市场利率较6月底的水平均有不同程度的提高。

保持金融稳定对人民币汇率稳定 既是机遇也是挑战

2016年底中央经济工作会议强调,稳中求进工作总基调是治国理政的重要原则,也是做好经济工作的方法论。稳是主基调,稳是大局,在稳的前提下要在关键领域有所进取,在把握好度的前提下奋发有为。要继续实施积极的财政政策和稳健的货币政策。货币政策要保持稳健中性,调节好货币闸门,努力畅通货币政策传导渠道和机制,维护流动性基本稳定。要在增加汇率弹性的同时,保持人民币汇率在均衡合理水平的基本稳定。要把防控金融风险放到更加重要的位置,下决心处置一批风险点,着力防控资产泡沫,提高和改进监管能力,确保不发生系统性金融风险。

金融稳是货币稳的前提。2015年中,国内股市发生异动,打击了市场信心,对外汇市场也造成了传染效应。反过来,“8·11”汇改后人民币汇率剧烈调整,也对股市造成冲击,形成两波股汇双杀的局面。可见,外汇市场属于金融市场的一个子市场,外汇市场稳定也是金融稳定的重要组成部分,与其他子市场的稳定互为条件。不论哪个子市场出现问题,都可能对其他市场带来影响。

不能把拉高境内资产价格作为“稳汇率”的手段。有人认为,2015年底以来,国内房价大涨,是提高人民币资产吸引力,阻止资本外流,稳定人民币汇率的一个重要政策工具。这种看法可能有所偏颇,同时也是非常危险的。首先,前期国内房市的启动,很大程度上因为一些地方政府将其作为“稳增长”的政策措施出台的,并非出于“稳汇率”的目的,地方政府也没有这方面的义务;其次,房价过高会推高国内企业生产经营成本,进一步损害企业国际竞争力,加剧汇率贬值压力;再次,房价过高可能会产生资产泡沫,降低人民币资产吸引力,一旦泡沫破灭,长远看也是不利于汇率稳定的。

不能把人民币加息作为“稳汇率”的手段。有人认为,针对美联储加息、美元走强,我国应该考虑提高人民币利率。对待这种建议需要非常慎重。首先,作为大型开放经济体,要不要加息,关键要看国内经济运行和物价走势。有需要则加,没有需要,则不能牺牲国内经济而强行加息,这是本末倒置,可能会进一步损害市场信心;其次,尽管本轮国际金融危机之后,大家认为货币政策目标应该考虑金融稳定和资产价格,但利率政策能否成为一个有效的政策工具尚无定论。汇率作为资产价格,能否对于利率信号做出预期中的反映也值得商榷。从这个意义上讲,加速货币政策框架转型,确立可信的货币政策锚,是实现汇率自由浮动的重要前提条件。

总的来讲,实施稳健中性的货币政策,短期看,将有助于收紧境内货币金融条件,保持人民币正利差优势,缓解资本外流压力;长期看,将有助于抑制资产泡沫,提高金融体系稳健性,夯实人民币汇率稳定的金融基础。当然,在防风险、去杠杆、挤泡沫过程中,也不排除短期会产生金融动荡,推高境内风险溢价,这将增大人民币汇率稳定的压力。因此,有必要将“稳汇率”与“稳经济”“稳金融”统筹考虑,趋利避害、稳中求进。

【原文链接】管涛:货币政策稳健中性对人民币汇率的影响

分享到:

扩展阅读

专家工作室EXPERTS

热门视点VIEWS

文章标签TAGS