肖耿:中国双循环背景下,2021资产证券化监管的三大方向

导读:

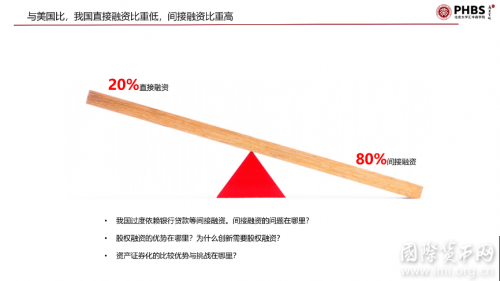

政策变了是有原因的,在目前最大的一个不确定性其实来自于全球。首先国内国际双循环,是我们新提出来的一个政策方向。而双循环里面的内循环,是很容易理解的,我们过去一直加强内循环,包括供给侧改革,提高效率还有监管。 目前最重要的外循环正遇到了麻烦。在过去一年,从疫情到中美关系,再到整个全球经济结构调整,是我们面临的最大挑战。在这个过程中,金融行业既要开放,又要加强监管,国家还特别提出来要创新。 为什么要创新?现在美国正“卡”在我们的脖子上,有些东西我们没有办法去学,必须要自己创造。但是创新有一个问题:百分之九十以上都是失败的。要解决创新的问题,其实最重要的是要处理风险。 没有办法处理风险,就没有办法处理创新。现在我们低到了“如果不创新,你怎么去应对中美之间产生的压力”的地步,形成了最大的政治风险。 中美关系为什么是最大的挑战?中美之间都是有核武器的,所以热战是几乎不可能的。中美之间你中有我,我中有你,特别在供应链行业,全球供应链最大节点是中国,第二大是美国,第三大是德国,也不可能导致冷战。所以剩下的就是凉战——全方位的竞争,从贸易,到经济规模,到技术,到效率,再到社会五个层面上,中美之间已经开始了激烈的竞争。 贸易就是共赢。打贸易战互相都没有好处,比如中美签了第一阶段协议后,对华为进行制裁,最后伤害到美国的企业,反而给自己造成后退。所以贸易并不是问题,它只是一个陷阱。 而规模才是大问题,因为中国的规模现在按照购买力评价已经超过了美国,这对于美国来讲就是一个生死存亡的威胁。毕竟规模不可能停下来,在没有热战,没有冷战的情况下,中国的规模还会继续往上涨。 生死存亡对美国来说很重要,所以要在技术上脱钩,我们必须要继续创新。美国的效率是远远高于中国的,美国人均GDP是6万,我们才不到1万。从效率角度来看,美国只做最先进的飞机,剩下的都不会做。在效率上我们还有很长的路要去追赶,这是内循环最关键的点,就是要提高自身的效率。 很不容易,今天的中国达到了小康水平,基本上社会稳定了。但是很不幸,美国现在分裂得非常严重,进而导致了对中国的敌视和害怕。除了跟中国有很好交道的,他们觉得在中国的城市过日子好像比美国还好。 但是因为美国社会分裂,导致了我们不太容易短期内解决中美的紧张关系。在这种背景下,我们还有一个新的现象——数字化。中国的数字化平台实际上超过美国。一是我们人多,二是进入的早。尤其抗疫过程中显得特别重要,我们各个供应链平台直接可以把物资输送到每一个城市与家庭。 同时还有几大新的挑战,如何通过数字经济,为人民幸福生活服务?为国家安全做贡献?为世界秩序提供解决方案?一旦全球秩序受到影响时,我们中国作为最大的经济体,受到的影响也最大。所有的这些,都意味着我们必须要找到自己的发展方向,这就是大致的全球历史背景。 为什么美国在金融与创新方面那么强?其中最重要的一个因素就是,美国的股票、股权市场特别发达,全民皆股。美国股民都会用自身资产大概的5%—10%去炒股票,最后会放在退休金里面,合理避税。 美国股票市场所有指数,在过去二十年一直涨。在纳斯达克的股票是易进易出的,只要指数一表现不好,你就可以剔除了。回过头来看美国指数,在里面的都是好公司,人们买股票、买指数基本上都不会亏。 所以美国刺激经济的办法就是刺激股市,立刻产生财富效益。特别是美国股票市场可以在很短时间内,集中大量资金去创造大公司。现在的微软、谷歌、脸书等等,都是股票市场的奇迹。股票市场的机制,如果不加杠杆才能够真正的吸收、分散、管理风险。像中国2015年的股灾,最主要的原因就是我们加杠杆炒股票的太多了。 这跟我们中国的金融体制——以银行为主要的间接融资体制形成了鲜明的对照,在美国主要依靠股权市场,通过股票来融资,银行规模是比较小的。但是中国的银行规模特别大,这有什么问题呢?银行出现坏账后,最终都是政府买单,所以从政府的角度来说,一直在推行资产证券化,要发展股票市场。 但股票市场着实不太容易发展。过去我们的股票市场难进难出,对股民伤害巨大,很多人都不入手了。但最近大家完全想通了,不光是上海,整个深圳所有的股票市场都采取了注册制,易进易出,所以未来我相信中国的股票市场一定可以发展起来的。 资产证券化实际上就是股票,以股票、股权的形式,才能够真正的分散、管理,最终吸收风险。原因很简单,如果任何一家企业或个人只用小部分收入去投资,是不用担心的,损失了也能够承受。但如果是整个金融系统都是这样的分布形式,那么金融系统就没有风险了,所以现今整个中国金融改革就是朝着这个方向。 这麻烦之处在于,金融创新是远远超过金融监管的。一旦有新的产品/模式出来,往往走得比监管要快。一旦有了漏洞,就会出现系统性风险。监管部门一紧张起来加强监管,大家又会遇到政策风险。 实际上资产证券化的背景,按我的理解是银行加强监管。中国的各大银行在管理和处理风险上的能力是最强的,但由于监管机构特别紧张,结果把很多业务赶到了“影子银行”——各种各样的金融机构。实体经济需要融资,从整个亚洲的经济发展历史来看,其中最重要的行业就是房地产。中国的房地产行业融资水平很低,在美国买房子,首期只要付1%到5%,而在中国就要30%,甚至很多都是付清的,实际上金融深化严重不够。我们的问题是监管滞后于创新,创新滞后于实体信息的需要,导致我们现在的处境非常尴尬。 我们明明有很多的事情可以做,但就是因为某些条件不匹配,做不了。现在有了金融科技,那能不能先解决监管的问题?监管的问题是哪里呢?这就是我们讲的最大风险——政策风险,政策风险来的时候你一点办法都没有。 所有监管的最终目的是什么?不要乱套,不要有系统级风险。所有的系统级风险最关键就是看不见的杠杆率,监管看不到杠杆时就会说:“你不能走,给你一个很高的比例”。所以现在我们面临的挑战是,必须具有逆向思维。 我提出政策支持股权融资,但是必须排除隐性杠杆;借助数字明晰产权杠杆率,推动资产证券化。中国的金融深化还有很多很多的机会,像刚才举的例子,整个美国乃至欧洲,房地产的金融深化远远超过我们。 最后,我想讲一下怎么借鉴香港金融体制,去推动中国离岸市场证券化。中国的在岸金融——以人民币为主的金融体系,因为规模庞大,所以发展要花很长的时间,非常艰巨。但很幸运,我们在香港有一个最现代化的金融体制,即使在去年的香港动乱,和今年的疫情当中也没有受到任何影响,而且需求越来越大。我们海外的上市公司回到国内,首选香港上市。香港也是很多美元债的市场,它的金融体制实际上就是中国的离岸金融体系,特别是对于大湾区来说是非常有利的,我建议要把香港的金融体制全力用起来。 国内的金融体系是河水,香港是海水,虽然海水跟河水是不通的,但在大湾区挖一条运河,两套体系可以并行。香港的金融机构可以到大湾区来发展,同时接受香港的监管,我们可以亲眼看到香港的金融体系是怎么做的。2000年-2003年香港就开始推行Reits,有大量的经验,把香港的体系引进自贸区后,实际上把整个香港的物理空间和市场空间扩大了,我们就可以用港币做资产证券化业务,包括房地产,还有Reits等等。 所有以港币计价的金融产品都是我们的离岸市场,也就是我们的外汇储备。在中美关系紧张的时候,只要我们利用好香港的体制,不光可以解决香港的问题,而且使得我们自己有更多的先进技术作为参考。过去十年,香港的股票市场超过所有美国市场,也超过深圳加上海两个市场,而且60%的外商投资进入中国内地都是先经过香港。所以,香港是一块宝地,我们得考虑怎么把它用好。 金融是一个生态体系,改革不可能碎片化。香港经历了亚洲金融危机、全球金融危机等上百年的磨练,许多经验都非常值得我们借鉴。

注:融易学金融学院独家发布