王剑:香港交易所——中国资本市场开放的桥头堡

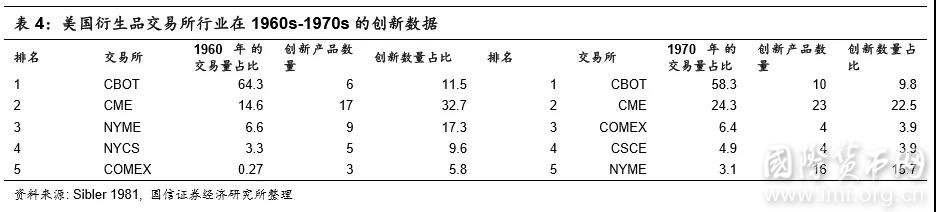

衍生品交易所:争先上市最强衍生品

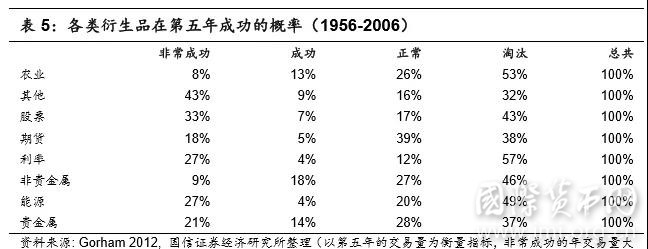

深入分析,衍生品交易所行业的产品创新并不容易,且需要时间来验证其是否成功,积累交易量。正如下表所展示的,有的学者认为要等到第五年之后才能判断产品是否成功,或者投资者该类产品的需求亦需要时间积累。

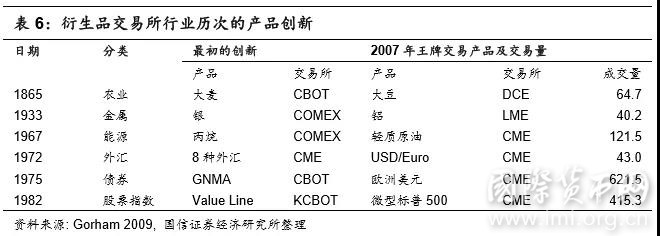

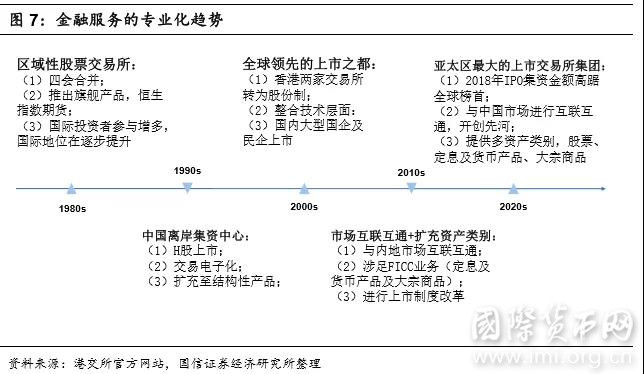

衍生品交易所行业发展至今,基本经历了6轮的产品创新,从1865年农业期货到1982年的股票指数期货,涉及到多个基础商品种类,包括农业、金属、能源、外汇、债券、股票指数等。

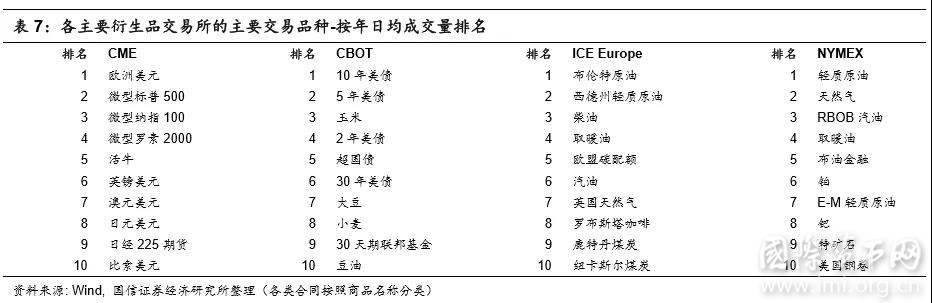

当下,全球主要的衍生品交易所都有自己的王牌交易品种,如下表所示。例如,芝加哥交易所(CME)拥有大量王牌金融衍生品,例如欧洲美元和指数类衍生品等;芝加哥商品交易所(CBOT)不仅拥有农产品期货,同时拥有美国国债期货这类王牌衍生品;ICE Europe则拥有布伦特原油和西德州轻质原油等王牌能源类衍生品,而纽约商品交易则擅长轻质原油及黄金类等商品的交易。

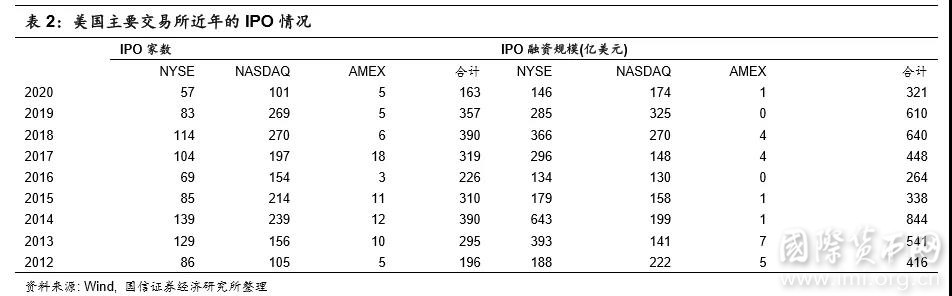

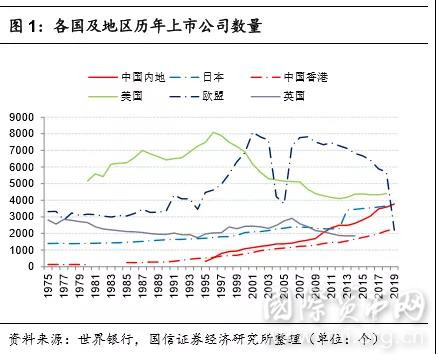

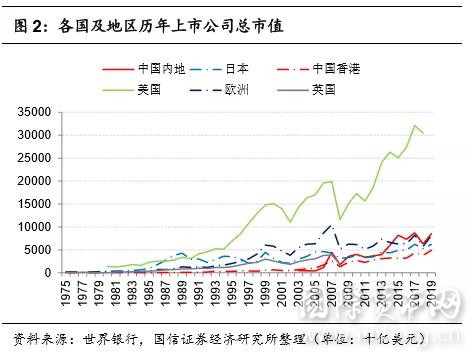

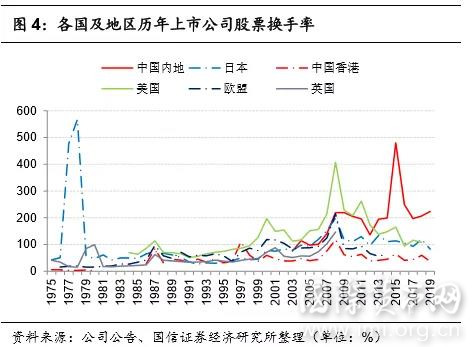

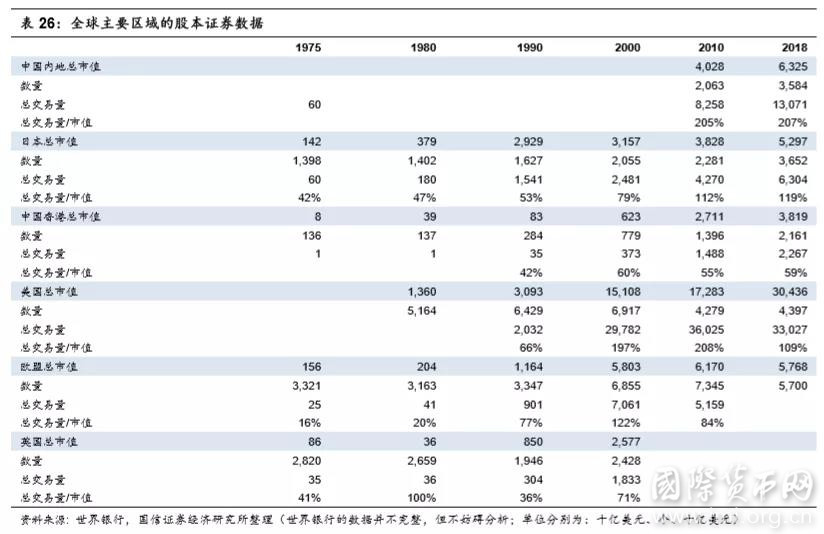

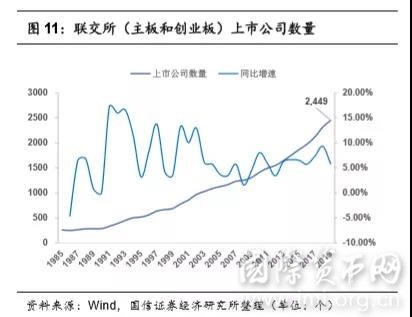

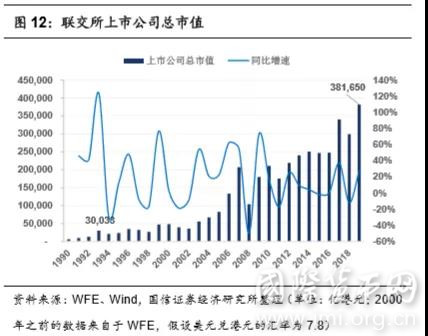

再放眼全球的股票市场,美国的上市公司数量在下滑,但整体的市值在上升,在一定程度体现出各行各业的市场集中度在持续提升。同时,中国内地和中国香港的上市公司数量和总市值在持续提升,利好香港交易所集团的业务前景。

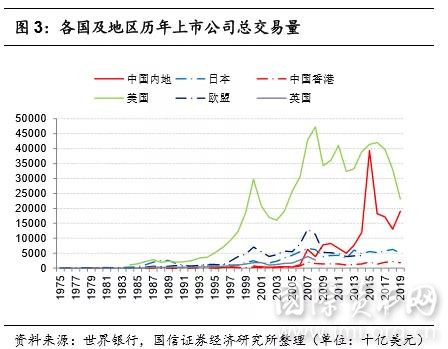

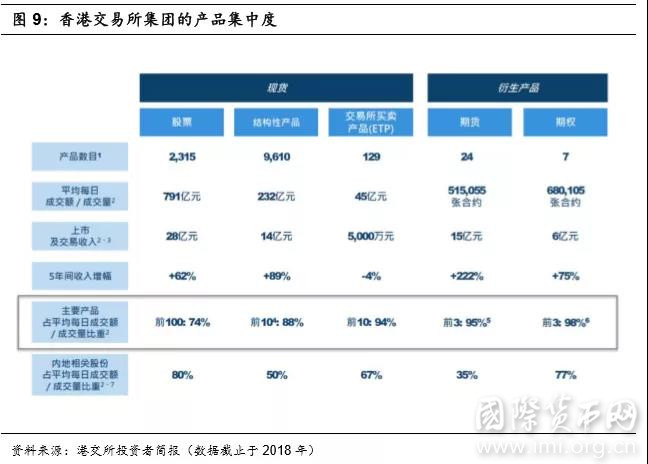

从交易量及换手率等指标来比较,中国香港皆处于较低的水平。

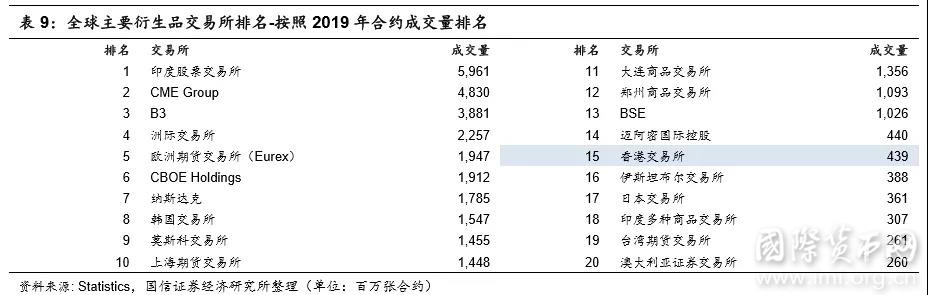

衍生品交易所行业也基本以行政区域的疆界为界限,市场份额一般在界限内整合。香港交易所的成交量同样比中国内地及美国的主要交易所相差甚远,如下表所示。

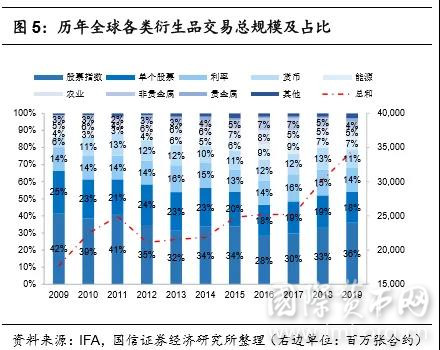

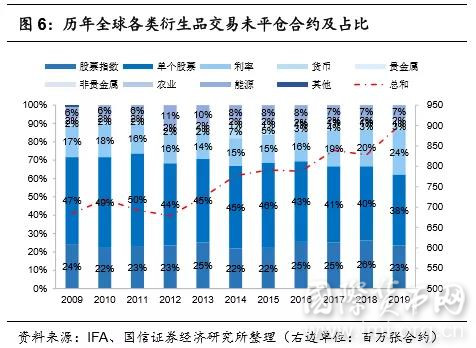

放眼全球的衍生品交易市场,金融衍生品类的交易量最大,其次是商品。

综上所述,目前全球交易所行业以行政地域为疆界,在疆界内整合集中。香港交易所,作为中国香港特别行政区内唯一的一家交易所集团,同时作为中国内地和全球资本市场之间的桥梁,拥有一定的垄断优势,护城河深。

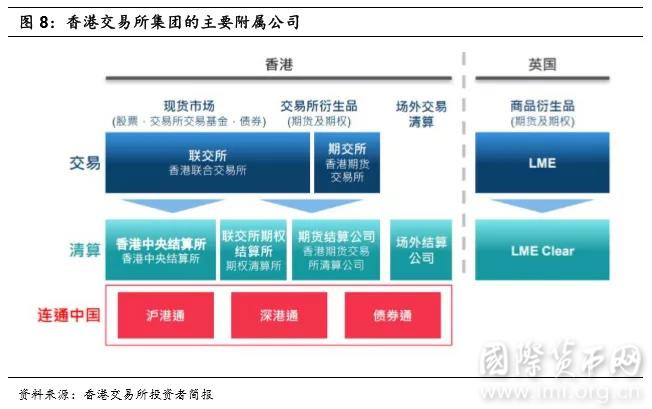

根据港交所集团2019年的财务报表,其拥有3家交易所,持股比例皆为100%,同时拥有5家结算公司,除对香港场外结算公司的持股比例为76%,对其余4家结算公司的持股比例皆为100%。

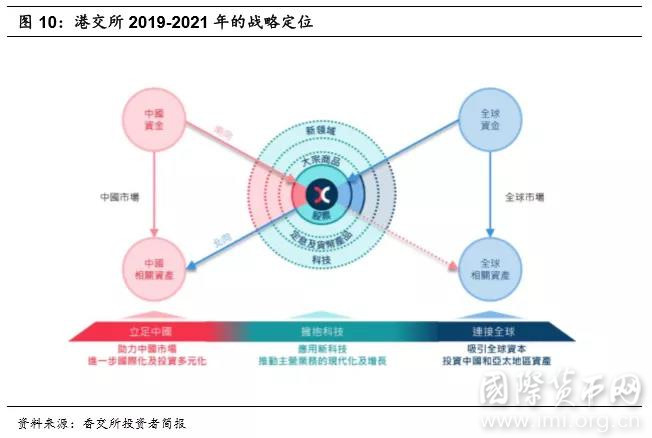

根据公司官网信息,港交所的长远目标可总结于以下三点:

-

中国香港:积极在全球,尤其在亚洲推广和巩固中国香港的国际金融中心地位; -

中国内地:推动中国的持续开放和国际化,为中国企业和投资者提供有吸引力的资本市场,促进中国资本与国际资本互动; -

全球:成为国际投资者于中国及亚洲地区配置资本的首选市场及主要融资中心。

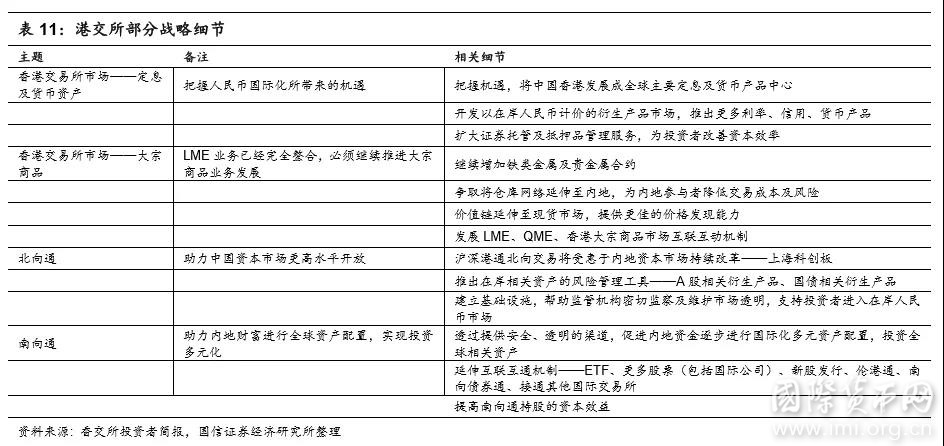

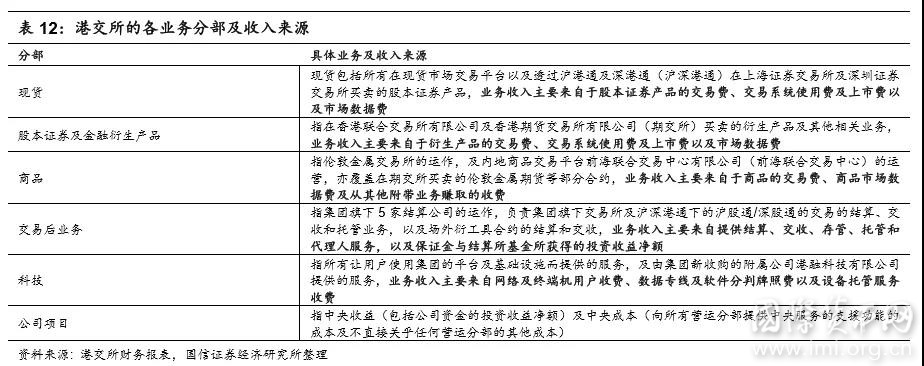

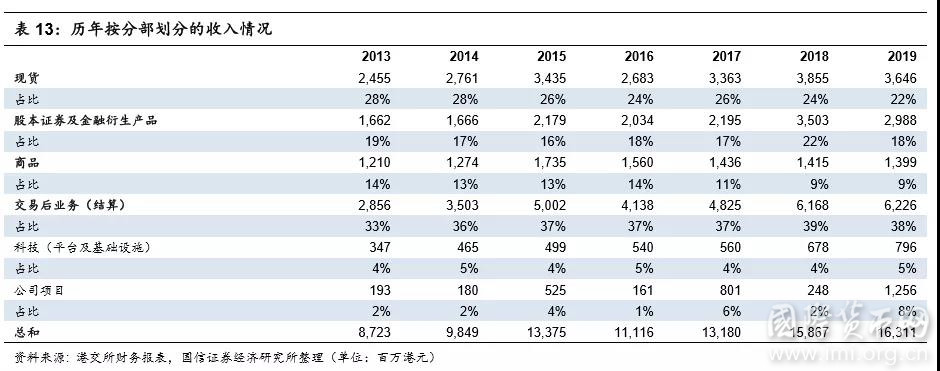

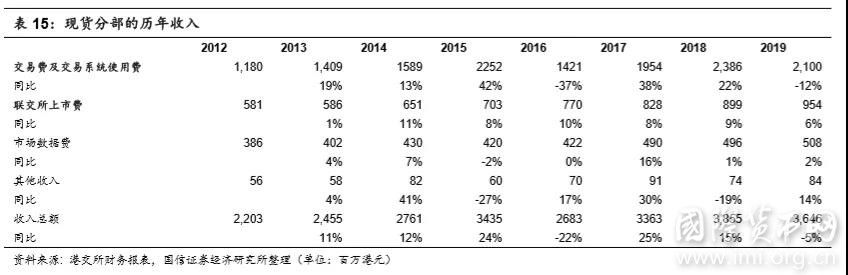

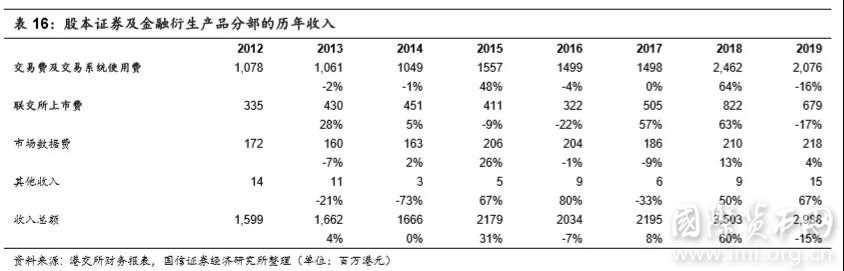

各分部中,科技分部与市场情况并无直接关系,而公司项目分部与投资收益相关,难以预期,所以我们将在业绩预测部分主要预测前四个分部的业绩。

各分部中,科技分部与市场情况并无直接关系,而公司项目分部与投资收益相关,难以预期,所以我们将在业绩预测部分主要预测前四个分部的业绩。

在介绍完港交所的基本情况之后,我们开始对港交所进行量化分析,以预测其未来业绩。我们首先简单介绍港交所的收入计算方式,然后再预测其收入。

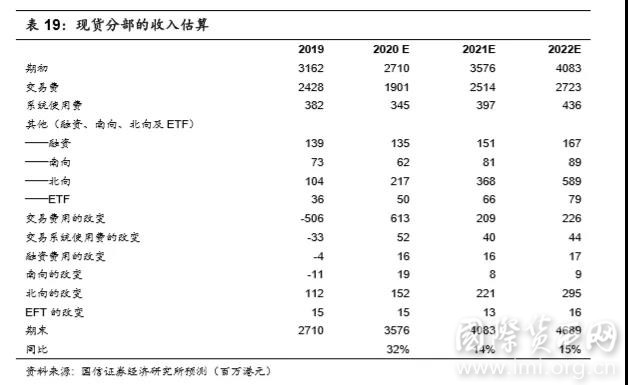

现货分部的交易品种包括股票及ETF等产品,交易费用的计算方式基本如下所示(ETF等产品有一定的豁免比例,北向和南向交易的收费方式略有不同):

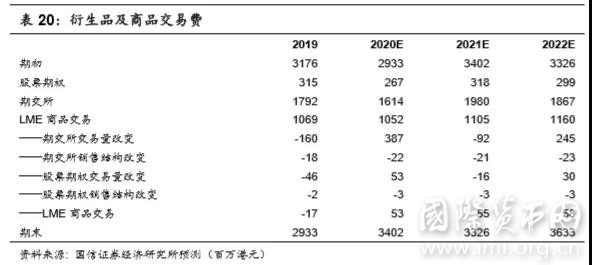

衍生产品分部的交易品种包括股票期权、衍生权证、牛熊证及权证以及期交所的衍生产品。各品种费用的计算方式基本如下所示(做市商交易享有一定的折扣):

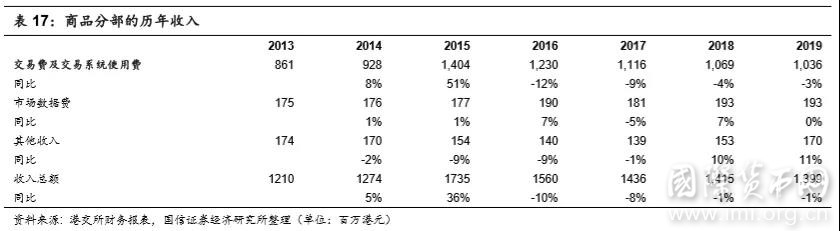

商品分部的交易费及交易系统使用费主要以交易费用为主,与以上分部一样,与日均交易量和交易天数存在直接关系:

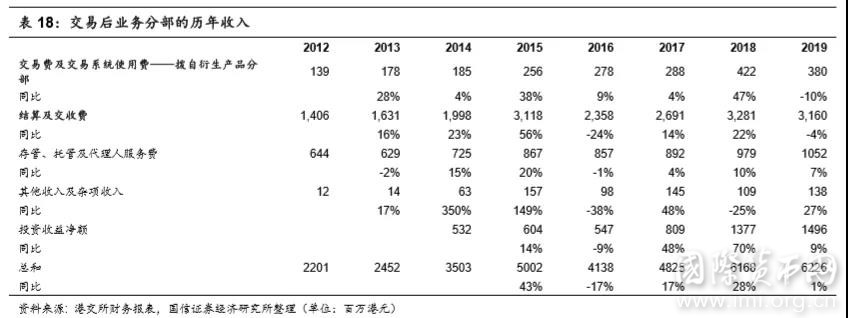

交易费及交易系统使用费——拨自衍生产品分部的计算方式如下所示:

未来三年盈利预测

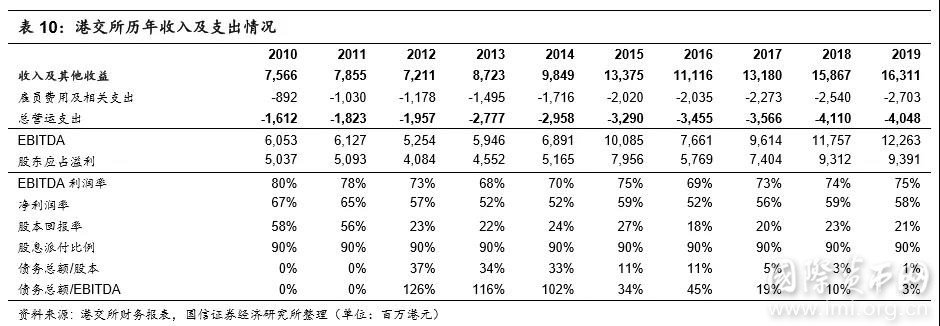

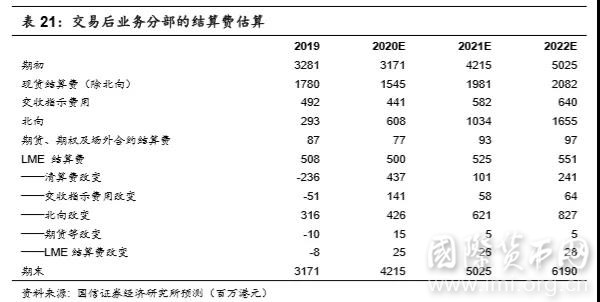

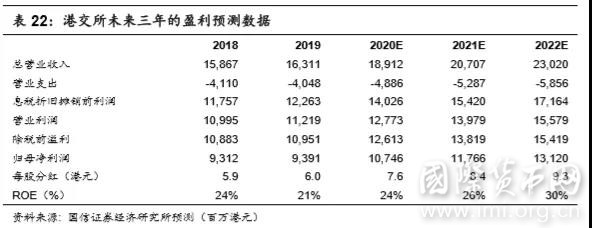

综合以上各分部的数据,我们得出港交所在20-22年的收入分别为189/207/230亿港元,归母净利润分别为107/118/131亿港元,每股分红分别为7.6/8.4/9.3港元。

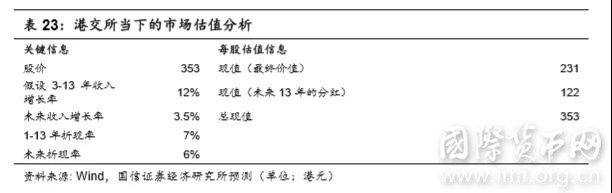

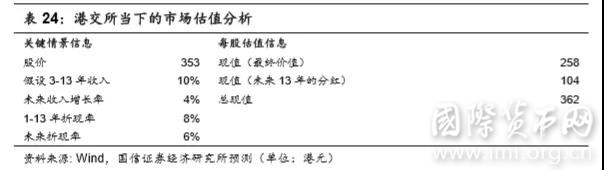

我们假设2020年-2032年间的折现率为7%,未来的折现率为6%,对股价做敏感性分析,结果如下表所示:

对于以上测算,投资者可能会有两个问题:

其次,考虑到港交所的低风险,以上折现率应该并不低。与一般的科技型企业不同,港交所不需要大量的人力财力就可以维持其当下的竞争优势。同时,与一般的金融企业不同,港交所不需要负债经营,且盈利能力强,盈利稳定,其经营风险非常之低,可以匹配较低的股权要求回报率。(虽然中央结算业务天然具有一定的风险,但可以通过风险管理等方式控制。)

综上所述,根据分红折现模型的测算,当前港交所的股价存在一定的合理性。考虑到当下投资者的风险偏好和市场流动性,我们认为目前港交所的合理股价可以在350-394港元之间。

港交所的PE倍数在2005年到2013年间长期徘徊在20到40倍之间,在2007年最高达到了76倍。

当下,资金面宽裕,市场活跃程度超前,同时叠加中概股回归等积极因素,港交所股价在短期内有望进一步抬升。所以,短期内我们取PE为55倍,短期的股价目标定为392港元。

中央结算业务面临一定的风险。