AAAT

贺晓博:离岸人民币市场的新特点

时间:2016年04月01日 作者:贺 晓博

导读:

图1有两条线,一个是CNH,一个是CNY。之所以叫CNH,是因为一开始它是在香港发展起来的,H是指香港,后来台湾、伦敦都有了,中间有一段时间把台湾人民币叫CNT,有人说叫伦敦CNL、新加坡是CNS,后来大家统一叫CNH了,H代表海外的意思了,现在基本上统一了,除了台湾有时候叫CNT,其他离岸人民币市场都叫CNH。CNH和CNY之间的走势基本是同步的,价差时大时小,尤其是最近一段时间,CNH持续在CNY以上。CNH区别于CNY比较大的特点,一个是在于它的管制很少,几乎没有管制,尤其是没有实需背景要求的限制,在香港市场人民币被当成美元、欧元一样的外币对待,除跨境购售业务外基本不需要银行审核背景;另一个特点是离岸市场的市场参与者的种类比境内丰富,纯预期推动的头寸规模比较大,而且交易品种和交易策略组合也较境内丰富。我们一直说境内人民币市场业务的三大基石,实需原则、中间价制度和波幅控制。其中的实需原则要求,控制了客户由于投机交易或者过度保值而导致的市场风险,但同时也限制了人民币市场参与者的丰富程度。离岸市场没有这个限制,离岸市场参与者比境内丰富,尤其是大的对冲基金在香港交易人民币产品,交易量比较大,交易风格也比较激进。所以CNH市场对信息的敏感度远远大于CNY市场。很多时候CNH基本上可以作为CNY的先行指标来看,尤其是近期811汇改以后,CNH和CNY的差价一度超过2%,对境内市场预期产生了较大的影响。 图1 人民币离岸市场走势

图1 人民币离岸市场走势

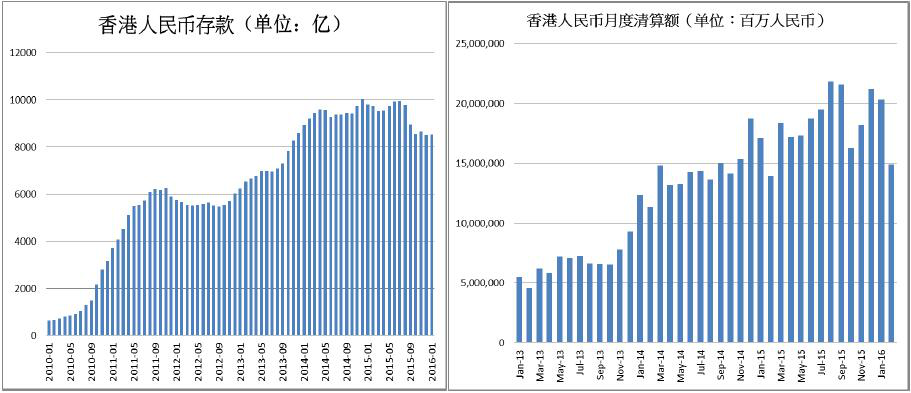

图2 离岸人民币市场规模

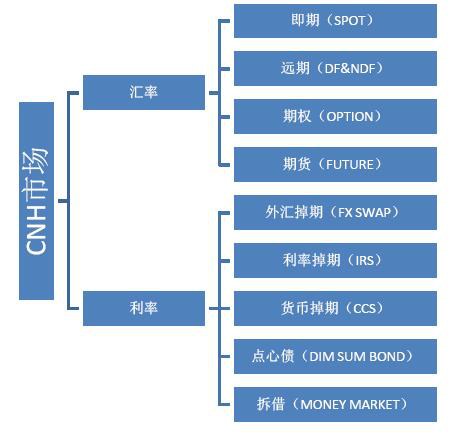

三、离岸人民币市场的主要产品 离岸人民币市场主要交易的产品是SPOT、DF&NDF、OPTION、FUTURE、FX SWAP、IRS、CCS等,除了NDF和期货在境内没有之外,其他的产品在境内都是有的。NDF在离岸市场出现的比较早,企业有汇率对冲的需求,但是又找不到可交割的远期市场,通过不可交割的形式来对冲汇率波动风险的NDF市场应运而生。2010年随着可交割远期市场发展,NDF慢慢被可交割远期市场取代,目前香港市场NDF和DF成交量比例差不多是1:10。离岸市场的DF交易量没有官方的统计,估计每天即期交易量在400-600亿美元,比境内成交量大,期权交易量更少一些。CCS也比较活跃,两年以上期限的CCS被用来对冲远期或者长期限期权DELTA。IRS大都是NDIRS,参考境内七天回购和SHIBOR浮动端较普遍,但是成交没有CCS活跃。图3 离岸人民币市场产品

四、离岸人民币市场的主要参与者 离岸人民币市场的主要参与者一个是企业,一个是商业银行,一个是对冲基金,一个是经纪商。香港企业对人民币的需求主要是一些大的公司企业,还有在中国开展业务的外资企业。 五、离岸人民币市场的主要特点 (一)资金过度极端化 1月12日香港离岸人民币隔夜拆放定盘价是66.815%,当时市场实际交易的隐含年化利率一度超过100%,自此之后大家对资金资本面的变化就很敏感了,基本上不敢持有太多近期现金流敞口,整个市场趋于谨慎,远对远的掉期交易就比之前要活跃一些。而从上次极端情况之后,隔夜利率又一直维持在1%附近,这种资本面骤松骤紧的情况主要是资金池萎缩导致,加上离岸市场也缺少最终流动性提供者,导致在大家预期普遍不稳定,资金面容易出现极度宽松或者极度紧张的局面。 (二)交易来源投机化 境内市场的交易来源主要是有进出口背景的企业,因此主要以实需为主。离岸市场的实需来源主要是国内的进出口企业以及在中国开展业务的外资企业,这一部分交易相对来说比较稳定,即交易是为了对冲背后的进出口业务或者在国内的资产敞口,不会随着市场追涨杀跌。但是另外一部分交易来源,主要是投机交易,其特点就是高杠杆和不交割,主要运用的产品一个是期货,一个是期权,期货量很少,满足不了需求,基本上在期权市场通过做大金额、长期限交易来赌市场方向。目前看整个市场来自于进出口企业的交易少了,投机交易在整个交易来源中的比例增加,导致市场波动越来越大。 (三)利率市场汇率化 在离岸市场利率市场和汇率市场是分开的两个市场,利率市场做掉期或者做CCS,就是根据资金面或者根据利率的定价,其中可能会受到汇率预期的影响,但利率市场还是影响价格的主要方面。现在大家的交易焦点都转向了即期,一方面即期是整个市场的波动来源,另一方面近期市场的波动会带动整个离岸人民币资金池的变化。从811汇改以后,整个市场基本上都是跟随CNH近期汇率联动,而之前各个市场基本都是有自己的逻辑的。分享到:

扩展阅读

专家工作室EXPERTS

热门视点VIEWS

文章标签TAGS