AAAT

洪灏:周期与冲突——超越康波

时间:2018年10月09日 作者:Hong Hao

导读:

二、中国货币政策应保持独立

2015年8月11日,股灾经过了一个接近两个月的史诗级别的暴跌,开始出现企稳迹象。中国央行宣布“调整人民币汇率中间价报价机制,做市商按照参考上日银行间外汇市场收盘汇率,向中国外汇交易中心提供中间价报价”。这一调整使得人民币对美元汇率的中间价机制进一步市场化,同时定价逐渐参考一篮子货币。但是,这次汇改在当时剧烈波动的市场中,有如平地一声惊雷。市场担心这是人民币结束长期以来对美元升值的趋势,并采取主动贬值的路径。如是,中国将向世界转嫁其通缩压力和经济结构性调整的成本。以人民币计价的资产的价值将大打折扣。泡沫破灭后的股市尤其脆弱,应声倒下。

中国央行在这个时候选择进行汇率改革,对于时间点的考虑表面看来似乎有失偏颇。当时混乱的市场和暴跌的价格让交易员无暇思考。都下冰雹了,谁还有时间分析冰雹降落的时间、速度和冲击?交易员本能的反应,当然是先斩后奏了。然而,尽管这次汇改的代价可能短期内可能是第二次股灾和汇率快速贬值,带着情绪色彩的交易决定,事后来看往往是错的。

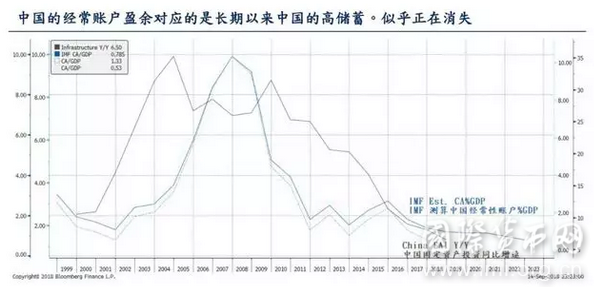

当时,一个更大的决策背景是:虽然宽松的金融条件得以维持,美联储的货币政策已经发生了根本的变化。回过头看,美国十年国债的收益率,已经结束了其30余年来的长期下行趋势,并在2013-2016年左右双底了。这是一个重要的技术交易逆转。与此同时,中国经常性账户的盈余开始下降到历史的低点,甚至有可能长期转负。也就是说,在中国逐渐向消费社会转型的同时,中国曾经的过剩储蓄已经开始消失(图二)。这些储蓄曾经支持了中国大规模的投资开发增长模式,也长期压抑了美国的长端利率。这些中国过剩储蓄开始消失,长期趋势开始逐渐显现,一定是美国国债长端收益率开始发生趋势性逆转的主要原因之一。

二、中国货币政策应保持独立

2015年8月11日,股灾经过了一个接近两个月的史诗级别的暴跌,开始出现企稳迹象。中国央行宣布“调整人民币汇率中间价报价机制,做市商按照参考上日银行间外汇市场收盘汇率,向中国外汇交易中心提供中间价报价”。这一调整使得人民币对美元汇率的中间价机制进一步市场化,同时定价逐渐参考一篮子货币。但是,这次汇改在当时剧烈波动的市场中,有如平地一声惊雷。市场担心这是人民币结束长期以来对美元升值的趋势,并采取主动贬值的路径。如是,中国将向世界转嫁其通缩压力和经济结构性调整的成本。以人民币计价的资产的价值将大打折扣。泡沫破灭后的股市尤其脆弱,应声倒下。

中国央行在这个时候选择进行汇率改革,对于时间点的考虑表面看来似乎有失偏颇。当时混乱的市场和暴跌的价格让交易员无暇思考。都下冰雹了,谁还有时间分析冰雹降落的时间、速度和冲击?交易员本能的反应,当然是先斩后奏了。然而,尽管这次汇改的代价可能短期内可能是第二次股灾和汇率快速贬值,带着情绪色彩的交易决定,事后来看往往是错的。

当时,一个更大的决策背景是:虽然宽松的金融条件得以维持,美联储的货币政策已经发生了根本的变化。回过头看,美国十年国债的收益率,已经结束了其30余年来的长期下行趋势,并在2013-2016年左右双底了。这是一个重要的技术交易逆转。与此同时,中国经常性账户的盈余开始下降到历史的低点,甚至有可能长期转负。也就是说,在中国逐渐向消费社会转型的同时,中国曾经的过剩储蓄已经开始消失(图二)。这些储蓄曾经支持了中国大规模的投资开发增长模式,也长期压抑了美国的长端利率。这些中国过剩储蓄开始消失,长期趋势开始逐渐显现,一定是美国国债长端收益率开始发生趋势性逆转的主要原因之一。 假如美联储的货币政策取向已经发生了明显的改变,同时美国的长端利率长期的趋势开始逆转,那么在这个新的国际金融环境里,中国央行的货币政策应该需要更多的独立性,而不是仅仅满足于以前“影子美联储”的配角。从前的世界里,两个经济体量最大的国家,她们的汇率竟然是严格挂钩的。那是一个扭曲的世界。毕竟,中国这个泱泱大国,按照购买力平价来计算的经济体量或许已经赶超了美国。而对于中国国内愈演愈烈的房地产泡沫,央行必须要有政策的余地和选择空间。一味盲从美联储的货币政策,将导致在房地产泡沫破灭的时候不能以货币政策主动应对,造成更大的危机。

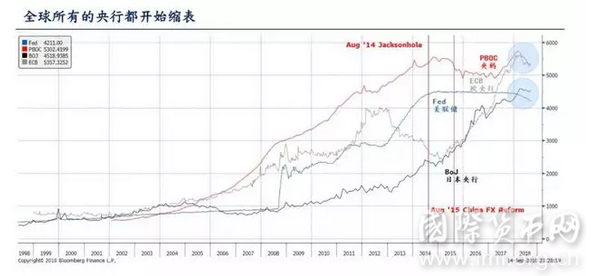

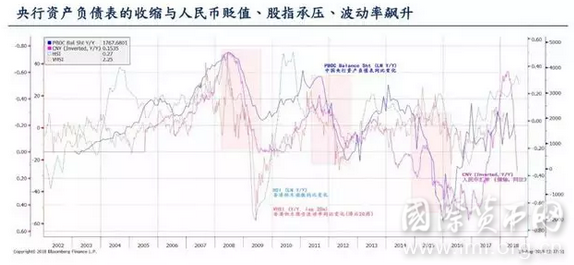

从此,中美的货币政策的走势开始若即若离。比如,中国央行在2017年曾经小幅扩表,而美联储的资产负债表规模开始收缩。这是中国股市2017年比较容易盈利的原因之一。最近的几次美联储加息,中国央行也没有亦步亦趋。尽管敏感度由于资产久期的影响而不一,资产价格终究还是央行资产负债表的镜像。到了2018年,央行再次缩表,尽管打着降准的旗号(图三)。试想一下,央行降准,也即是央行的资产和负债端同时收缩。央行资产负债表扩张的时候,恰恰是央行主动通过自己资产负债表的扩张而承担商业风险的时候。而反之亦然。有道是:“央行是大家都走投无路时,唯一能够提供流动性的人”(lender of last resort)。央行主动承担风险的时候,风险偏好必然会得到抬升。而央行缩表去风险的时候,市场其他参与者的风险承受能力就可想而知了。最近,全球央行似乎又进入了一个同时缩表的阶段。这个时候全球的央行,都是暗藏杀机的。

假如美联储的货币政策取向已经发生了明显的改变,同时美国的长端利率长期的趋势开始逆转,那么在这个新的国际金融环境里,中国央行的货币政策应该需要更多的独立性,而不是仅仅满足于以前“影子美联储”的配角。从前的世界里,两个经济体量最大的国家,她们的汇率竟然是严格挂钩的。那是一个扭曲的世界。毕竟,中国这个泱泱大国,按照购买力平价来计算的经济体量或许已经赶超了美国。而对于中国国内愈演愈烈的房地产泡沫,央行必须要有政策的余地和选择空间。一味盲从美联储的货币政策,将导致在房地产泡沫破灭的时候不能以货币政策主动应对,造成更大的危机。

从此,中美的货币政策的走势开始若即若离。比如,中国央行在2017年曾经小幅扩表,而美联储的资产负债表规模开始收缩。这是中国股市2017年比较容易盈利的原因之一。最近的几次美联储加息,中国央行也没有亦步亦趋。尽管敏感度由于资产久期的影响而不一,资产价格终究还是央行资产负债表的镜像。到了2018年,央行再次缩表,尽管打着降准的旗号(图三)。试想一下,央行降准,也即是央行的资产和负债端同时收缩。央行资产负债表扩张的时候,恰恰是央行主动通过自己资产负债表的扩张而承担商业风险的时候。而反之亦然。有道是:“央行是大家都走投无路时,唯一能够提供流动性的人”(lender of last resort)。央行主动承担风险的时候,风险偏好必然会得到抬升。而央行缩表去风险的时候,市场其他参与者的风险承受能力就可想而知了。最近,全球央行似乎又进入了一个同时缩表的阶段。这个时候全球的央行,都是暗藏杀机的。 三、食利阶层黄金时代已成往事

美国十年国债收益率长期下行趋势,以及在这趋势中收益率每一次的飙升,都伴随着一次金融市场危机。对于这个观察,大家似乎都已经耳熟能详了。然而在这个长期下行趋势的背后,蕴藏着一个更深刻的纠缠。

我把美国国债十年收益率长期的下行趋势理解为食利阶级对于劳动者剩余价值的剥削(详见我20161113的特别报告号外 - 价格的革命|对全球资产配置的思考(中文版))。长期收益率之所以能够下行,对应的是通胀长期被压抑。这是因为劳动者的薪酬增幅长期落后于劳动者劳动生产率改善的速度。换句话说,劳动成果的分配制度里,劳动者被长期剥削。相对于他的劳动产出,他的薪酬一直过低,剩余价值长期受到剥削。劳动者不能得到合意的补偿,势必减弱了劳动者的消费能力,形成社会收入严重不均。这样的一个社会必然是一个过剩的社会(详见我20171113的特别报告 【号外】破译低通胀的密码:主要矛盾、社会进步和市场脆弱性(中文版))。当全球所有的国家都面临过剩问题的时候,为了解决自身产能过剩的局面,国家势必采取出口的方式,把国内的过剩产能输出到国外– 如中国;或者,企图在自己国家内部进行再分配,比如民粹主义。但是不管以何种形式,过剩的经济,在一个全球贸易的体系里势必产生矛盾。而矛盾似乎很难和平地解决。

与此同时,我们还应该看到,中国的过剩储蓄已经开始慢慢地消失,开始转化成为中国自身的消费水平的提高。曾经,这些中国储蓄被买成了美国国债,压低了美国的长期利率,形成了美国国债市场的长牛。然而,随着长端利率下降到历史低点并开始长期逆转,以及中国储蓄的消失,食利阶层的黄金时代似乎已成往事。过去的三十年,食利比分红强,债券比股市好。这个模式可能已经被颠覆了。又或者说,在未来一个流动性边际减少的宏观环境里,风险的上升将使债券的收益无法补偿投资者需要承担的风险。只有股票,或能对投资在承担的风险投桃报李。

四、中美经济周期的纠缠

那么究竟是为什么,中国股市尽管便宜了很多,却仍然在困兽犹斗?我们把它归咎于中美经济周期的纠缠。

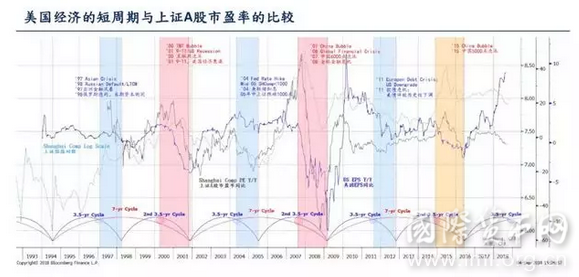

中美经济存在明确的短周期。这些周期的本身根植于经济运行的内在动力。在周期运行的时候,大量经济变量之间同时地、有规律地波动,并在经济运行的轨迹中引起潮起潮落。每隔几年,当美国和中国的短期周期纠缠在一起时,市场和社会领域就会出现显著的波动。过去几年发生的历史性事件,比如2015年的中国泡沫、特朗普当选总统以及日渐升级的贸易战,很可能是这些周期引发的观察偏见,而不是周期的起因。否则,我们必须要解释带有偶然性的历史性事件为什么有时间规律地发生。

在我们的研究成果发表之后,有人纠结地问:为什么美国是三年半,而中国是三年?我们认为没有必要为周期的时间久期而纠结。周期并不是闹钟,其时间久期是可以变化的。例如,一个中周期往往持续7到11年。这里更重要的观察,是不论时间的长度,周期都不断地轮回,不断地从周期终结的废墟里产生新的周期开始。周期的时间长度和运行规律大致是有迹可循的,无论它是三年,三年半,七年还是十一年。对于周期起伏的把握可以让我们更清晰地认识趋势,避免严重的决策失误。

中国的3年短周期正快速陷入最后的减速阶段。而美国的3.5年周期正飙升至拐点附近,然后将会进入下行阶段。如果历史重演,就像我们的量化模型所显示的那样,那么重大事件和剧烈的市场动荡即将出现。当前美国经济在拐点前的强劲表现并非因为川普的英明决策。其实,这些政策反而强化和加速了美国短周期的运行。美国经济短周期的强势很可能会使特朗普在贸易战的谈判中采取更强硬的立场,进而使美国的政策选择更容易出错,最终导致周期下行的拐点来得更猛烈。

与此同时,中国的政策应对受到国内杠杆高企和房地产泡沫的阻滞。中国哲学总是坚持“人定胜天”。忽略了周期的力量,对于周期下行产生的阻力匆忙应对,将有可能让我们暂时偏离了长期结构性改革的轨迹。中国市场正试图出于最近政策基调转向宽松而进入寻底阶段。然而事实证明,美国和中国经济周期即将进入同时下行阶段,由此交汇而产生的合力实难抗拒(图四)。中国由于周期较短而往往领先,而中国股市近期的大幅波动很可能已经为未来日子里美国的走势拉开了序幕。

三、食利阶层黄金时代已成往事

美国十年国债收益率长期下行趋势,以及在这趋势中收益率每一次的飙升,都伴随着一次金融市场危机。对于这个观察,大家似乎都已经耳熟能详了。然而在这个长期下行趋势的背后,蕴藏着一个更深刻的纠缠。

我把美国国债十年收益率长期的下行趋势理解为食利阶级对于劳动者剩余价值的剥削(详见我20161113的特别报告号外 - 价格的革命|对全球资产配置的思考(中文版))。长期收益率之所以能够下行,对应的是通胀长期被压抑。这是因为劳动者的薪酬增幅长期落后于劳动者劳动生产率改善的速度。换句话说,劳动成果的分配制度里,劳动者被长期剥削。相对于他的劳动产出,他的薪酬一直过低,剩余价值长期受到剥削。劳动者不能得到合意的补偿,势必减弱了劳动者的消费能力,形成社会收入严重不均。这样的一个社会必然是一个过剩的社会(详见我20171113的特别报告 【号外】破译低通胀的密码:主要矛盾、社会进步和市场脆弱性(中文版))。当全球所有的国家都面临过剩问题的时候,为了解决自身产能过剩的局面,国家势必采取出口的方式,把国内的过剩产能输出到国外– 如中国;或者,企图在自己国家内部进行再分配,比如民粹主义。但是不管以何种形式,过剩的经济,在一个全球贸易的体系里势必产生矛盾。而矛盾似乎很难和平地解决。

与此同时,我们还应该看到,中国的过剩储蓄已经开始慢慢地消失,开始转化成为中国自身的消费水平的提高。曾经,这些中国储蓄被买成了美国国债,压低了美国的长期利率,形成了美国国债市场的长牛。然而,随着长端利率下降到历史低点并开始长期逆转,以及中国储蓄的消失,食利阶层的黄金时代似乎已成往事。过去的三十年,食利比分红强,债券比股市好。这个模式可能已经被颠覆了。又或者说,在未来一个流动性边际减少的宏观环境里,风险的上升将使债券的收益无法补偿投资者需要承担的风险。只有股票,或能对投资在承担的风险投桃报李。

四、中美经济周期的纠缠

那么究竟是为什么,中国股市尽管便宜了很多,却仍然在困兽犹斗?我们把它归咎于中美经济周期的纠缠。

中美经济存在明确的短周期。这些周期的本身根植于经济运行的内在动力。在周期运行的时候,大量经济变量之间同时地、有规律地波动,并在经济运行的轨迹中引起潮起潮落。每隔几年,当美国和中国的短期周期纠缠在一起时,市场和社会领域就会出现显著的波动。过去几年发生的历史性事件,比如2015年的中国泡沫、特朗普当选总统以及日渐升级的贸易战,很可能是这些周期引发的观察偏见,而不是周期的起因。否则,我们必须要解释带有偶然性的历史性事件为什么有时间规律地发生。

在我们的研究成果发表之后,有人纠结地问:为什么美国是三年半,而中国是三年?我们认为没有必要为周期的时间久期而纠结。周期并不是闹钟,其时间久期是可以变化的。例如,一个中周期往往持续7到11年。这里更重要的观察,是不论时间的长度,周期都不断地轮回,不断地从周期终结的废墟里产生新的周期开始。周期的时间长度和运行规律大致是有迹可循的,无论它是三年,三年半,七年还是十一年。对于周期起伏的把握可以让我们更清晰地认识趋势,避免严重的决策失误。

中国的3年短周期正快速陷入最后的减速阶段。而美国的3.5年周期正飙升至拐点附近,然后将会进入下行阶段。如果历史重演,就像我们的量化模型所显示的那样,那么重大事件和剧烈的市场动荡即将出现。当前美国经济在拐点前的强劲表现并非因为川普的英明决策。其实,这些政策反而强化和加速了美国短周期的运行。美国经济短周期的强势很可能会使特朗普在贸易战的谈判中采取更强硬的立场,进而使美国的政策选择更容易出错,最终导致周期下行的拐点来得更猛烈。

与此同时,中国的政策应对受到国内杠杆高企和房地产泡沫的阻滞。中国哲学总是坚持“人定胜天”。忽略了周期的力量,对于周期下行产生的阻力匆忙应对,将有可能让我们暂时偏离了长期结构性改革的轨迹。中国市场正试图出于最近政策基调转向宽松而进入寻底阶段。然而事实证明,美国和中国经济周期即将进入同时下行阶段,由此交汇而产生的合力实难抗拒(图四)。中国由于周期较短而往往领先,而中国股市近期的大幅波动很可能已经为未来日子里美国的走势拉开了序幕。 一旦美国经济在2019年前几个月完成目前的3.5年短期周期,它将完成自2009年以来持续了约11年,也就是3个时长为3.5年的短期周期。由于中周期往往持续7至11年,包含大约2至3个短周期,那么2019年初可能是从2009年开始的持续了11年中周期的结束。如是,全球衰退就会接踵而至。或者,当前有可能是自2016年以来的、新的7年中周期里的第一个3.5年短周期。这个中周期将在2020/21左右再次下行,并伴随着严重的危机。我们职场中根深蒂固的卖方乐观主义精神引导着我们更倾向于后一种可能性 - 即一个自2015年末以来、重新焕发活力的、新的7年中周期还有下半场。但我们面对的,无论是11年中周期的结束,还是7年中周期的中继,未来的日子里,都将是乱云飞渡之时。

五、把握短波方能超越康波

一切都是宿命?然,也不尽然。一次长波的时间久期将持续60到80年。如果一个人出生在两个长波之间(这是一个大概率事件),那么创造财富的人生目标是否就变成了减少损失?要认识到,长波里嵌套着数个中、短周期。每一个小周期都酝酿着风险和机会—— 一如过去二十年我们所经历的那样。每一次波动,都是我们创造财富的机会。人生不仅仅是一次康波,它还需要在康波里的无数个中短波中航行,并最终超越康波,安渡彼岸。

一旦美国经济在2019年前几个月完成目前的3.5年短期周期,它将完成自2009年以来持续了约11年,也就是3个时长为3.5年的短期周期。由于中周期往往持续7至11年,包含大约2至3个短周期,那么2019年初可能是从2009年开始的持续了11年中周期的结束。如是,全球衰退就会接踵而至。或者,当前有可能是自2016年以来的、新的7年中周期里的第一个3.5年短周期。这个中周期将在2020/21左右再次下行,并伴随着严重的危机。我们职场中根深蒂固的卖方乐观主义精神引导着我们更倾向于后一种可能性 - 即一个自2015年末以来、重新焕发活力的、新的7年中周期还有下半场。但我们面对的,无论是11年中周期的结束,还是7年中周期的中继,未来的日子里,都将是乱云飞渡之时。

五、把握短波方能超越康波

一切都是宿命?然,也不尽然。一次长波的时间久期将持续60到80年。如果一个人出生在两个长波之间(这是一个大概率事件),那么创造财富的人生目标是否就变成了减少损失?要认识到,长波里嵌套着数个中、短周期。每一个小周期都酝酿着风险和机会—— 一如过去二十年我们所经历的那样。每一次波动,都是我们创造财富的机会。人生不仅仅是一次康波,它还需要在康波里的无数个中短波中航行,并最终超越康波,安渡彼岸。

分享到:

扩展阅读

专家工作室EXPERTS

热门视点VIEWS

文章标签TAGS