AAAT

刘陈杰:人民币没有大幅贬值的基础

时间:2016年07月21日 作者:Liu Chenjie

导读:

下半年短期资本流出减缓,进一步降低人民币贬值压力。短期资本流动是导致一定期间内资本账户失衡和国际金融冲击的重要渠道。我国属于大国经济体,短期的资本流动很难撼动国内资本市场的稳定,但也会影响我国货币政策的稳定和国内资产的风险偏好变化。

首先,我们运用世界银行残差法(外汇占款-贸易盈余-FDI)对短期资本流动进行监测。在实际经济活动中,大量的热钱流动隐藏在经常账户的贸易往来中(比如说2015年以来我国对香港进口增速的离奇飙升),因此我们借鉴苏剑等(2011)的方法分离出虚假贸易部分。综合考虑世界银行残差法和隐藏在贸易部门的热钱规模,我们构建了短期资本流动的月度监测体系。值得注意的是,2014年下半年以来,短期资本持续流出我国,尤其以2015年8月和2016年1月人民币汇率大幅波动时为最。在此之前,虽然短期资本流入流出变化频繁,但总体来说我国还是热钱的净流出地。短期资本持续流出,给货币政策的独立性、国内资本市场的稳定、基础货币的供给方式等都造成了困扰。

第二,我们根据三因素模型,构建了预测短期资本流动的分析框架。我们发现,我国短期资本流动主要受到人民币贬值预期(NDF市场)、中美利率差和中美基本面差异三个因素的影响(模型调整后的R方接近0.7)。人民币汇率预期目前已经较为平稳,中美之间的利差不会进一步收窄(美国下半年加息预期减弱),中美经济增速差异不会扩大(美国下半年经济并不乐观,而我国可能较为平稳)。按照我们的三因素模型,综合汇率预期/中美利差/基本面差异在2016年3-4季度的变化趋势,我们认为热钱在2016年3-4季度流出中国的压力可能缓解。当然,如果相关部门加大资本管制力度,短期资本外流的压力可能进一步降低。

下半年短期资本流出减缓,进一步降低人民币贬值压力。短期资本流动是导致一定期间内资本账户失衡和国际金融冲击的重要渠道。我国属于大国经济体,短期的资本流动很难撼动国内资本市场的稳定,但也会影响我国货币政策的稳定和国内资产的风险偏好变化。

首先,我们运用世界银行残差法(外汇占款-贸易盈余-FDI)对短期资本流动进行监测。在实际经济活动中,大量的热钱流动隐藏在经常账户的贸易往来中(比如说2015年以来我国对香港进口增速的离奇飙升),因此我们借鉴苏剑等(2011)的方法分离出虚假贸易部分。综合考虑世界银行残差法和隐藏在贸易部门的热钱规模,我们构建了短期资本流动的月度监测体系。值得注意的是,2014年下半年以来,短期资本持续流出我国,尤其以2015年8月和2016年1月人民币汇率大幅波动时为最。在此之前,虽然短期资本流入流出变化频繁,但总体来说我国还是热钱的净流出地。短期资本持续流出,给货币政策的独立性、国内资本市场的稳定、基础货币的供给方式等都造成了困扰。

第二,我们根据三因素模型,构建了预测短期资本流动的分析框架。我们发现,我国短期资本流动主要受到人民币贬值预期(NDF市场)、中美利率差和中美基本面差异三个因素的影响(模型调整后的R方接近0.7)。人民币汇率预期目前已经较为平稳,中美之间的利差不会进一步收窄(美国下半年加息预期减弱),中美经济增速差异不会扩大(美国下半年经济并不乐观,而我国可能较为平稳)。按照我们的三因素模型,综合汇率预期/中美利差/基本面差异在2016年3-4季度的变化趋势,我们认为热钱在2016年3-4季度流出中国的压力可能缓解。当然,如果相关部门加大资本管制力度,短期资本外流的压力可能进一步降低。

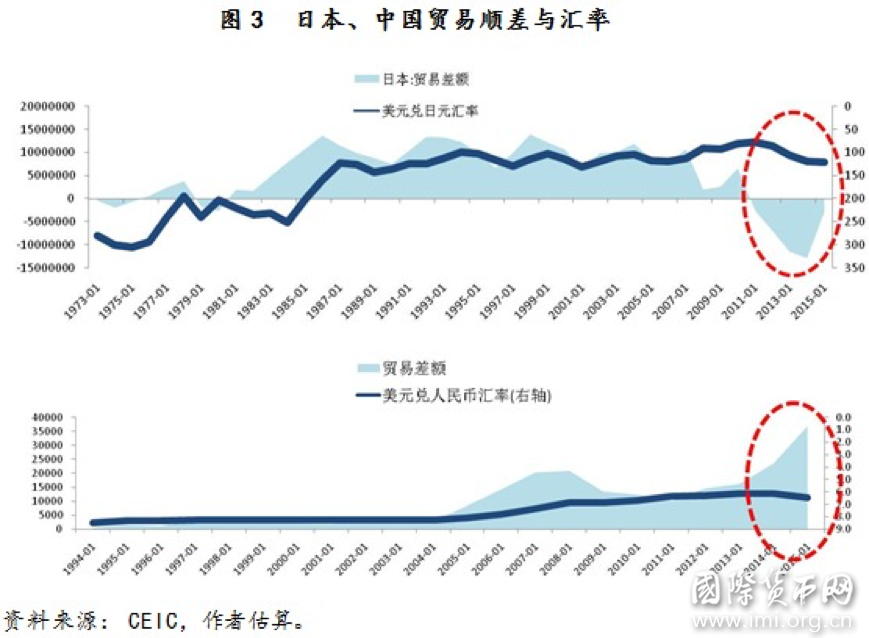

我国强劲的贸易顺差和人民币国际化战略都支持稳健的人民币汇率。按照国际经验,一国的贸易顺差短期内与汇率之间存在正向关系,即贸易顺差经济体汇率一般都较为平稳或坚挺。比较而言,虽然1990年之后,日本经济经历了长时间的低迷,但日元一致保持平稳,很长一段时间没有出现大幅度的贬值。我们发现,日元稳健的背后是日本长时间内保持着较为庞大的贸易顺差。然而,日本在2012年开始出现贸易逆差,日元随即出现了明显的贬值。相比而言,第一,中国对全球贸易总额占比在2015年底接近15%,超过了所谓的东亚地区12%的天花板(日本等历史上最强盛时期占全球贸易份额接近12%),而且中国贸易顺差近几年持续扩大。虽然近期人民币汇率出现了略微贬值,但有坚实的贸易顺差支撑,不会出现较为明显的被动贬值压力。如果这一时期我们采取人民币主动贬值的策略,那么可以预计中国出口占全球贸易份额可能进一步扩大,这对其他与中国出口结构相似的国家影响更为负面。

人民币国际化是近年来全球金融体系的内生要求,也是我们一直努力的方向。纵观全球货币体系的历史看,英镑、美元、日元和欧元国际化过程与本国汇率之间呈现出显著的正向关系。即我们发现,一个国家货币推进国际化的过程中,往往伴随着货币的整体升值或保持基本稳定。自布雷顿森林体系崩溃之后,之后构建的牙买加体系同样是以美元为核心。美国作为全球流动性最主要的提供者,一方面是巨大的“铸币税”好处,另一方面是可能遇到所谓的“特里芬难题”。目前而言,原有的货币体系造成了全球金融治理的失衡,急需人民币等新兴崛起的货币进入国际货币体系,稳定全球金融市场。虽然,短期内人民币国际化遇到一些暂时的困难,但人民币国际化的规律并不随着短期因素而变化。我们相信未来人民币国际化再度发力时,外部需求和预期稳定效应将给人民币汇率提供支持。

我国强劲的贸易顺差和人民币国际化战略都支持稳健的人民币汇率。按照国际经验,一国的贸易顺差短期内与汇率之间存在正向关系,即贸易顺差经济体汇率一般都较为平稳或坚挺。比较而言,虽然1990年之后,日本经济经历了长时间的低迷,但日元一致保持平稳,很长一段时间没有出现大幅度的贬值。我们发现,日元稳健的背后是日本长时间内保持着较为庞大的贸易顺差。然而,日本在2012年开始出现贸易逆差,日元随即出现了明显的贬值。相比而言,第一,中国对全球贸易总额占比在2015年底接近15%,超过了所谓的东亚地区12%的天花板(日本等历史上最强盛时期占全球贸易份额接近12%),而且中国贸易顺差近几年持续扩大。虽然近期人民币汇率出现了略微贬值,但有坚实的贸易顺差支撑,不会出现较为明显的被动贬值压力。如果这一时期我们采取人民币主动贬值的策略,那么可以预计中国出口占全球贸易份额可能进一步扩大,这对其他与中国出口结构相似的国家影响更为负面。

人民币国际化是近年来全球金融体系的内生要求,也是我们一直努力的方向。纵观全球货币体系的历史看,英镑、美元、日元和欧元国际化过程与本国汇率之间呈现出显著的正向关系。即我们发现,一个国家货币推进国际化的过程中,往往伴随着货币的整体升值或保持基本稳定。自布雷顿森林体系崩溃之后,之后构建的牙买加体系同样是以美元为核心。美国作为全球流动性最主要的提供者,一方面是巨大的“铸币税”好处,另一方面是可能遇到所谓的“特里芬难题”。目前而言,原有的货币体系造成了全球金融治理的失衡,急需人民币等新兴崛起的货币进入国际货币体系,稳定全球金融市场。虽然,短期内人民币国际化遇到一些暂时的困难,但人民币国际化的规律并不随着短期因素而变化。我们相信未来人民币国际化再度发力时,外部需求和预期稳定效应将给人民币汇率提供支持。

国内外的沟通误差、改革预期、人民币国际化进程不明朗等因素也构成了短期人民币汇率压力的“隐”因素。短期汇率的预测非常困难,因为汇率的短期决定因素不光是中长期的基本面,还有很多非经济因素。为何自2015年8月汇改以后,国内外总是有关于人民币贬值的担忧?近一段时间以来,笔者通过与海外和国内资本市场人士、学术界和政策研究机构沟通,认为可能有以下几个引起短期人民币汇率贬值压力的“隐”因素。

第一,国内、国外缺乏相互的有效和深入的沟通。国内外机构之间的沟通不充分,国外夸大中国经济和金融风险,国内也不了解国外经济和金融市场的问题。笔者参加国内外经济论坛时发现,国外学者对于中国经济中长期的看法普遍偏悲观。有质疑中国杠杆率能否持续的观点,有担忧中国房地产市场和银行体系坏账的观点,也有不信任中国经济增长数据的观点。凡此等等,都是因为国外经济学者和资本市场人士对我国经济和金融体系、经济结构和部门职能不熟悉,沟通不充分。随着更多与海外机构的交流,邀请海外机构深入了解中国经济,彼此的不了解可能逐步消除,海外机构可能更加理解我国处于转轨时期的特点,认识到我国经济结构转变过程中的暂时困难以及未来的发展潜力。此外,国内政策层面与居民和企业的沟通也并不充分,使得人民币短期汇率变化时,容易引起担忧。所幸的是,随着去年下半年中国企业海外美元负债的集中偿还,居民购汇意愿的缓慢降温,目前国内的预期引导和政策沟通正在逐步改善。

第二,国内经济形势和改革前景并不明朗。十八届三中全会以来,大会文件里提到的改革,根据我们搜集的公开信息,除了金融领域以外,其他领域进展并不显著,可以用缓慢来形容。诚然,纵观美国的医疗改革、印度的改革和日本的“安倍经济学”等案例,结构性改革在全球都是非常困难的。中国改革前景的不明朗,在一定程度上引起了国内外对中国中长期发展前景的担忧。同时,自2012年以来,国内经济形势逐年下行,进入中高速增长的新常态,部分居民、企业等经济主体未必能迅速适应。随着人口红利的式微,我国未来潜在增速继续下滑,供给侧结构性改革短期并没有看到实效,这一经济基本面的变化使得短期对于人民币汇率产生一定的担忧也属正常现象。

第三,人民币国际化进程还没有展开,人民币的国际需求还没有充分展现。正如前文所述,按照国际货币体系演进的规律,一国货币的国际化进程和汇率之间存在内生的正相关性。人民币国际化初期、经济形势处于新常态,容易引起汇率的波动。短期而言,为了减小人民币国际化的成本,可能目前对人民币国际化进程暂时有一些过渡安排或暂缓。等待时机成熟,人民币国际化进程进入到一定阶段,人民币的国际需求增强,成为主要国际货币之后,人民币汇率能更加市场化的形式决定。人民币汇率将受到人民币国际化进程的推动,支撑人民币不会出现大幅贬值。

从中长期的均衡汇率角度、短期的贸易盈余和热钱流动,以及人民币国际化进程等因素来看,我们认为人民币汇率不存在大幅贬值的基础。当然,短期汇率并不一定服从中长期的基本面,很多非经济的因素可能影响短期汇率波动。我们建议相关部门实时监测短期资本流动,积极引导人民币汇率预期,加强国内外的沟通和交流,稳妥推进人民币国际化进程,保持人民币汇率稳定。

【原文链接】There is no fundamentals on the depreciation of RMB exchange rate.

国内外的沟通误差、改革预期、人民币国际化进程不明朗等因素也构成了短期人民币汇率压力的“隐”因素。短期汇率的预测非常困难,因为汇率的短期决定因素不光是中长期的基本面,还有很多非经济因素。为何自2015年8月汇改以后,国内外总是有关于人民币贬值的担忧?近一段时间以来,笔者通过与海外和国内资本市场人士、学术界和政策研究机构沟通,认为可能有以下几个引起短期人民币汇率贬值压力的“隐”因素。

第一,国内、国外缺乏相互的有效和深入的沟通。国内外机构之间的沟通不充分,国外夸大中国经济和金融风险,国内也不了解国外经济和金融市场的问题。笔者参加国内外经济论坛时发现,国外学者对于中国经济中长期的看法普遍偏悲观。有质疑中国杠杆率能否持续的观点,有担忧中国房地产市场和银行体系坏账的观点,也有不信任中国经济增长数据的观点。凡此等等,都是因为国外经济学者和资本市场人士对我国经济和金融体系、经济结构和部门职能不熟悉,沟通不充分。随着更多与海外机构的交流,邀请海外机构深入了解中国经济,彼此的不了解可能逐步消除,海外机构可能更加理解我国处于转轨时期的特点,认识到我国经济结构转变过程中的暂时困难以及未来的发展潜力。此外,国内政策层面与居民和企业的沟通也并不充分,使得人民币短期汇率变化时,容易引起担忧。所幸的是,随着去年下半年中国企业海外美元负债的集中偿还,居民购汇意愿的缓慢降温,目前国内的预期引导和政策沟通正在逐步改善。

第二,国内经济形势和改革前景并不明朗。十八届三中全会以来,大会文件里提到的改革,根据我们搜集的公开信息,除了金融领域以外,其他领域进展并不显著,可以用缓慢来形容。诚然,纵观美国的医疗改革、印度的改革和日本的“安倍经济学”等案例,结构性改革在全球都是非常困难的。中国改革前景的不明朗,在一定程度上引起了国内外对中国中长期发展前景的担忧。同时,自2012年以来,国内经济形势逐年下行,进入中高速增长的新常态,部分居民、企业等经济主体未必能迅速适应。随着人口红利的式微,我国未来潜在增速继续下滑,供给侧结构性改革短期并没有看到实效,这一经济基本面的变化使得短期对于人民币汇率产生一定的担忧也属正常现象。

第三,人民币国际化进程还没有展开,人民币的国际需求还没有充分展现。正如前文所述,按照国际货币体系演进的规律,一国货币的国际化进程和汇率之间存在内生的正相关性。人民币国际化初期、经济形势处于新常态,容易引起汇率的波动。短期而言,为了减小人民币国际化的成本,可能目前对人民币国际化进程暂时有一些过渡安排或暂缓。等待时机成熟,人民币国际化进程进入到一定阶段,人民币的国际需求增强,成为主要国际货币之后,人民币汇率能更加市场化的形式决定。人民币汇率将受到人民币国际化进程的推动,支撑人民币不会出现大幅贬值。

从中长期的均衡汇率角度、短期的贸易盈余和热钱流动,以及人民币国际化进程等因素来看,我们认为人民币汇率不存在大幅贬值的基础。当然,短期汇率并不一定服从中长期的基本面,很多非经济的因素可能影响短期汇率波动。我们建议相关部门实时监测短期资本流动,积极引导人民币汇率预期,加强国内外的沟通和交流,稳妥推进人民币国际化进程,保持人民币汇率稳定。

【原文链接】There is no fundamentals on the depreciation of RMB exchange rate.

分享到:

扩展阅读

专家工作室EXPERTS

热门视点VIEWS

文章标签TAGS