AAAT

闫先东:地方政府能够影响货币政策吗?

时间:2018年06月28日 作者:闫先东

导读:

图1:货币供应量与基建和制造业贷款增幅的变化趋势

数据来源:Wind 数据库

图1显示, 2011年以来,商业银行的制造业贷款增速持续放缓,2016年已经稳定在5%以下;而基础设施领域的信贷增速则一直相对稳定,维持在15%左右。虽然随着经济放缓,货币政策的态势仍较为平稳,尤其是2014年后一段时间内M2小幅上涨,但实际上货币通过信贷渠道向经济领域传导的机制已经发生了较大的变化:商业银行将大量的信贷资源集中在地方政府稳增长的着力点,即基础设施投资领域,而制造业贷款的增长则呈现持续下滑的态势。图2:不同区域基建投资增速比较

数据来源:Wind 数据库

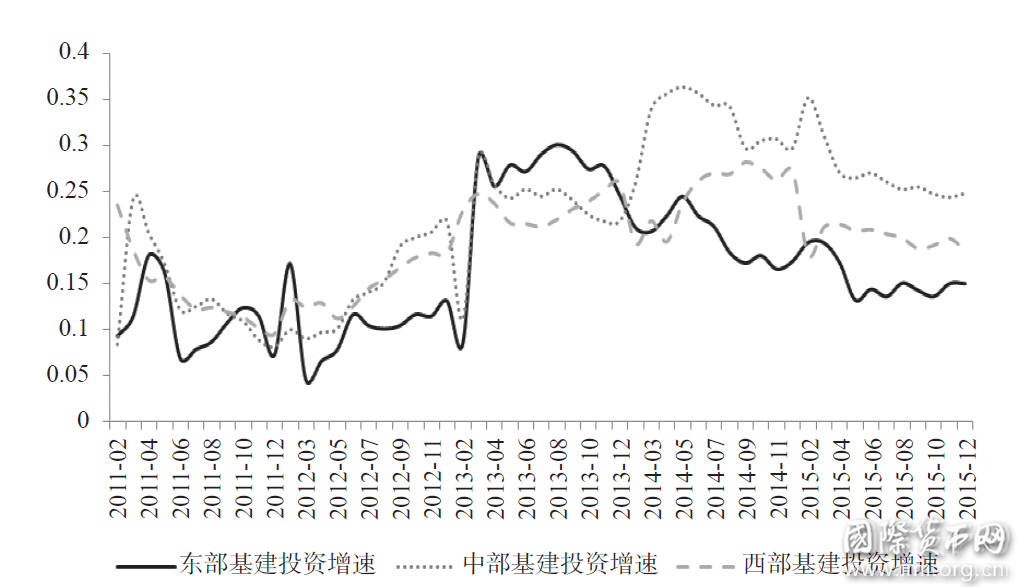

图2显示,在近年来较大的经济下行压力下,各区域基础设施投资增长的分化非常明显,说明我国不同省份的政府在应对下行压力下的稳增长决策中可能呈现一定的差异。数据来源:Wind 数据库

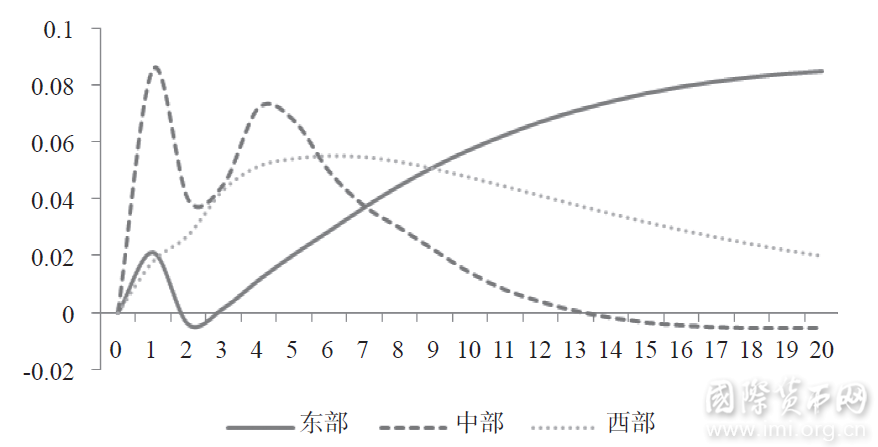

图3显示,不同区域的产出缺口对信贷增长外生冲击响应情况不同。具体来看,东部地区信贷增长在短期内对经济的正常刺激作用有限,但呈现持续上升的态势;而中部和西部地区利用信贷扩张来刺激经济的作用则呈现先升后降的态势。尤其是中部地区,信贷的增长会立即反映到产出缺口的变化上,但在半年后当期冲击就开始由正转负。这表明,过快的信贷增长对实体经济的增长反而有负作用。这种差异可能与不同地区的产业结构和政府治理目标有关:在经济下行阶段,东部省份新旧动能转换的进程较快,信贷资源更容易配置到内生增长动力强的新兴增长领域,在长期内刺激产出的持续增长;而中西部地区的产业结构相对偏重,更多的信贷资金会进入短期内低效率的基础设施领域,甚至以输血的形式进入产能过剩领域,且很多都用于偿还前期债务,对新的投资和产出增长影响较小。此外,东部地区市场化程度更高,面临政绩压力时不会将全部的精力放在缺乏可持续性的稳增长方式上。 三、结论和政策建议 我们认为,地方政府的治理目标带来的信贷和投资结构的系统性变化,可能是导致货币政策效率下降的重要原因。由于政绩竞争的压力,前期较差的经济数据表现会导致地方政府偏好将主要的行政、财政和金融资源引导向更容易掌控的基础设施领域,将其作为稳增长的着力点。这种现象在市场化程度相对较差、政绩考核相对单一的中部地区更为显著。另一方面,由于挤出效应等因素的存在,过高的基础设施投资对经济拉动的效率不及预期。 在未来,基础设施投资本身也面临可持续性的问题。在经济下行压力下,地方财政收支缺口不断扩大,这对基建项目的资金来源影响较大。另一方面,伴随着基础设施投资持续增长的还有政府债务规模的上升。对此,财政部已经意识到目前地方政府的可支配财力无法偿付融资平台贷款等或有负债,政府债务已成为必须面对的“灰犀牛”问题。相关部门已出台多项政策明确政府债务边界。2017年5月底的87号文,明确了政府举债的负面清单,银行与平台公司合作的政府采购服务等融资模式大多被列为非法举债。这些因素会制约后期基础设施投资的增长,且存量债务的化解问题也值得持续关注。这一过程可能进一步加剧货币信贷效率的下滑。 基于以上发现,我们提出如下政策建议:一是平衡好稳增长与信贷结构调整的关系。建议政府在精准监控的前提下,对稳增长和调结构过程进行更有效的动态调整,密切关注增长、就业等底线目标的完成情况,根据缓冲空间的大小,尽可能减少稳增长过程中对基础设施领域的依赖,通过调整资源分配方式,更好地提升长期增长潜力。二是进一步提高地方隐性债务的透明度,在做好清查工作的同时进行必要的披露,做到不但对自身或有负债有数,也对金融机构的有数,以降低信息不对称产生的市场成本。为此,地方政府要与金融机构加强存量贷款和已签约贷款的沟通协调,针对债务管理新政推出适当的缓冲机制,防止融资环境的剧烈收缩影响基建投资的资金到位。三是持续关注金融机构的资产质量。在长期内,要将金融风险放在地方政策目标框架中更重要的位置,关注政府或有负债的信用状况,强化问责机制和应急预案的管理,推进金融法庭体系建设,提高处置债权债务问题的专业法庭数量,通过完善机制减少地方对金融案件判决的干预,增强判决的执行力,解除金融机构对地方债务风险的后顾之忧。 【原文链接】地方政府投资偏好、信贷配置结构与货币政策传导效率分享到:

扩展阅读

专家工作室EXPERTS

热门视点VIEWS

文章标签TAGS