伍戈:居民透支了吗?

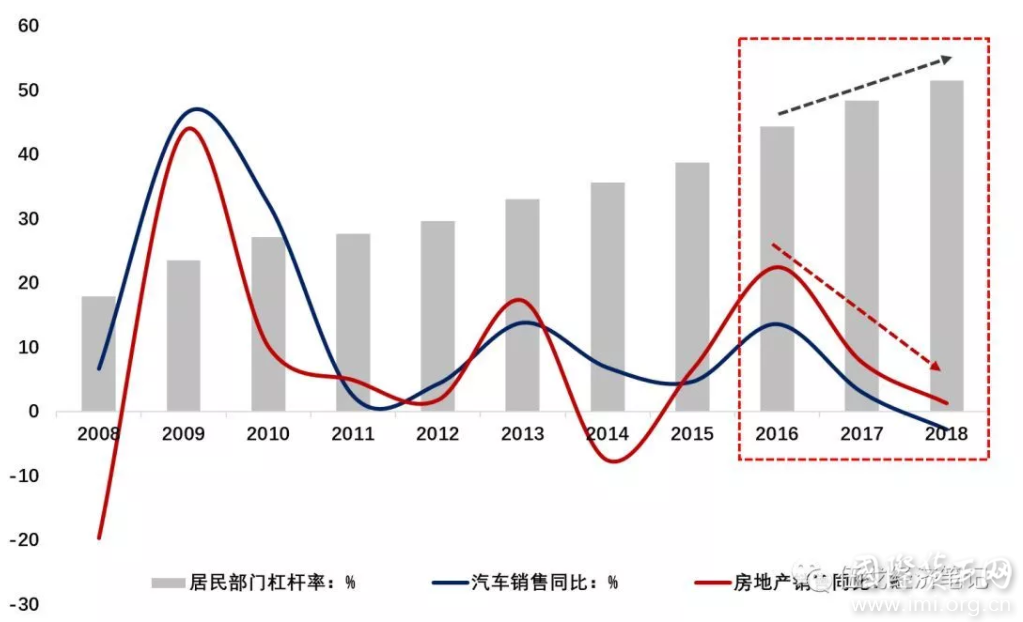

图1. 居民透支引致住房和汽车等销售减速?

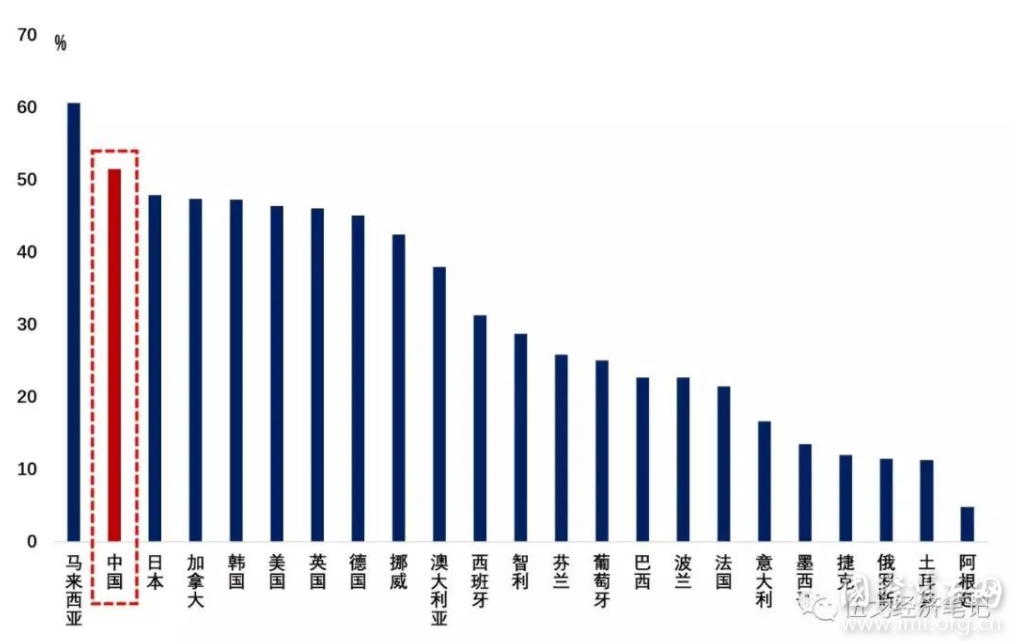

图2. 中国居民杠杆率偏高是不争的事实:与各国同等人均GDP阶段相比

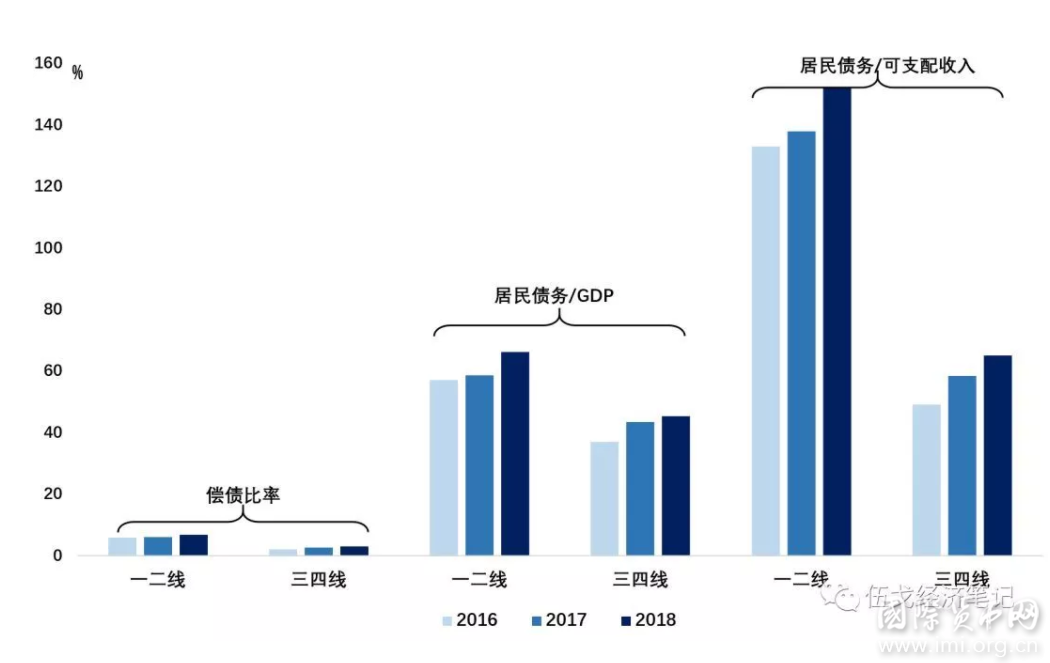

从地域结构看,有不少人担心我国居民的透支或主要源于棚改及其货币化之后的三四线城市需求的透支,加之其人口可能长期流出,似乎更加剧了这种担忧。但事实上,各种测算都表明,当前三四线居民的债务压力其实仍远低于一二线。

图3. 三四线居民的债务压力仍小于一二线

注:1.一二线城市包含4个一线城市和23个二线城市,三四线城市指除一二线以外的广义三四线。2.偿债比率(DSR)为采用国际清算银行方法测算的居民还本付息占可支配收入比重。假定贷款平均剩余期限为18年,可支配收入为人均可支配收入*人口数,贷款利率为5年期以上基准利率4.9%进行测算。

典型事实I:现阶段居民杠杆抬升对消费的带动仍大于挤出

直观上讲,居民杠杆率高企加重了居民负担从而可能抑制消费,即所谓的“挤出效应”。其背后的逻辑是,我国居民举债多用于购房而非消费。但事实上,目前的数据却表明,我国杠杆率增速较快的地区,其消费并不低迷。杠杆率绝对值与消费之间也呈现相似的结果。消费或更受经济增长等顺周期因素影响,现阶段居民杠杆抬升对消费的“带动”效应或大于“挤出”效应。

图4. 居民杠杆增速较快的地区,其消费并不低迷

注:图中散点为31个省份居民实物消费,根据社零及社零中居民实物消费占比测算。

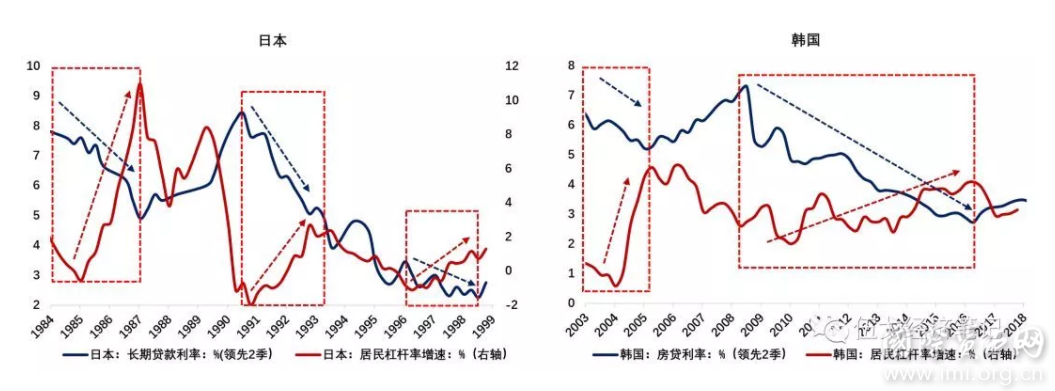

典型事实II. 高杠杆下居民对利率等逆周期政策的反应未必钝化

当前中国居民杠杆率约为51.3%(2018年3季度),而日本1983年、韩国2001年就早已超过中国目前的水平,此后日本和韩国居民的行为对利率依然十分敏感。可见,高杠杆下居民对利率等逆周期调节政策的反应也未必钝化。

图5. 居民高杠杆下利率逆周期调节仍能发挥作用

注:图中历史阶段日本、韩国的居民杠杆率均高于当前中国的水平。

图6. 国际经验显示,城镇化进程带动居民杠杆的长期抬升

图7. 长期来看,我国居民杠杆仍将随着城镇化而温和上升

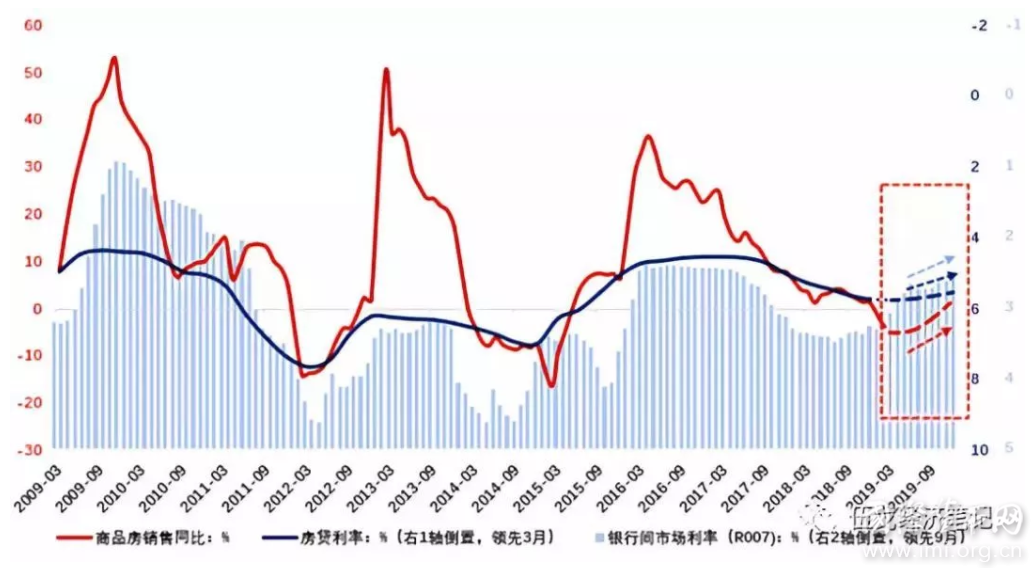

短期来看,当前我国经济下行压力仍未充分释放,随着银行间市场利率的进一步传导,房贷利率等逆周期调整还将持续,这将对今年商品房销售企稳形成支撑。预计今年房地产销售先抑后稳,全年增速或在-3%至5%的区间。当然,仍需关注未来棚改和因城施策等措施对房地产市场的综合影响。

图8. 短期内,房贷利率等逆周期调整将对商品房销售企稳形成支撑

二是尽管直观上居民高杠杆可能抑制消费,但目前数据表明,我国杠杆率增速较快的地区,其消费并不低迷。消费或更受经济增长等顺周期因素影响,现阶段居民杠杆抬升对消费的带动效应或大于挤出。此外,高杠杆下居民对利率等逆周期调节政策也未必钝化。

三是展望未来,居民杠杆率的长期走势与城镇化进程密切相关,各国史实对此都有印证。随着我国城镇化继续推进,未来居民杠杆率水平仍将温和上升。短期来看,鉴于经济下行压力仍未充分释放,房贷利率等逆周期调整还将持续,这将对今年商品房销售企稳形成支撑。