王剑:我国利率市场化进程回顾与影响分析

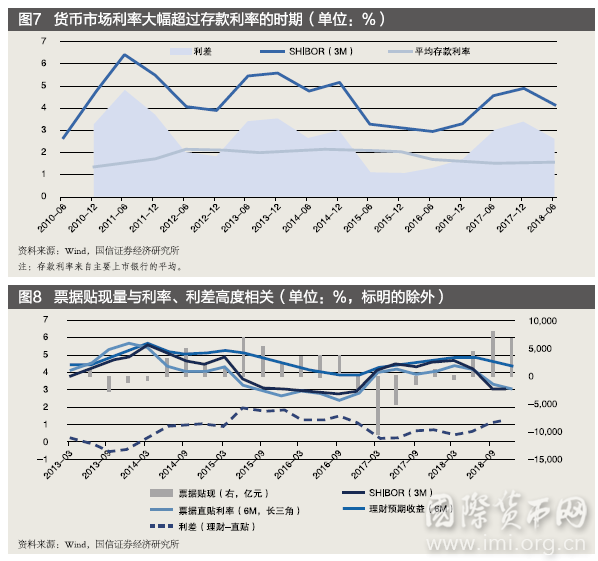

同时,贷款方面也面临新的问题。重工业基础打好后,银行定向支持工业部门的历史使命完成,如果继续人为压低贷款利率,则无法实现资源的优化配置。其突出地表现为对中小企业部门无法给予信贷支持。因为,中小企业风险偏高,官定的低利率无法覆盖其风险,银行无法对其实现风险定价,只能拒绝办理中小企业贷款。因此,一个市场化的中小企业、民营企业部门的崛起,也需要为之提供相应的市场化信贷服务。而银行的低成本信贷资金继续输送至国企等特定部门,也容易造成这些部门过度信贷,积聚风险,资源错配。

1993 年11 月,中共十四届三中全会通过了《中共中央关于建立社会主义市场经济体制若干问题的决定》,提出“中央银行按照资金供求状况及时调整基准利率,并允许商业银行存贷款利率在规定幅度内自由浮动”。1993 年12 月,国务院颁布了《关于金融体制改革的决定》,提出“中国人民银行要制定存、贷款利率的上下限,进一步理顺存款利率、贷款利率和有价证券利率之间的关系;各类利率要反映期限、成本、风险的区别,保持合理利差;逐步形成以中央银行利率为基础的市场利率体系”。自此以后,我国利率市场化的恢宏大幕徐徐拉开。

1999 年10 月,从大额、外币存款入手,开始了对存款利率市场的探索。央行批准中资商业银行法人对中资保险公司法人试办由双方协商确定利率的大额定期存款,并在2003 年7 月放开了英镑、瑞士法郎和加拿大元等部分外币小额存款的利率管制。

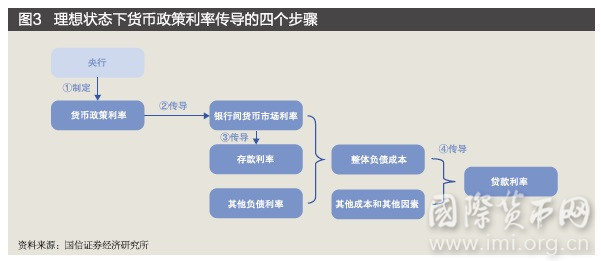

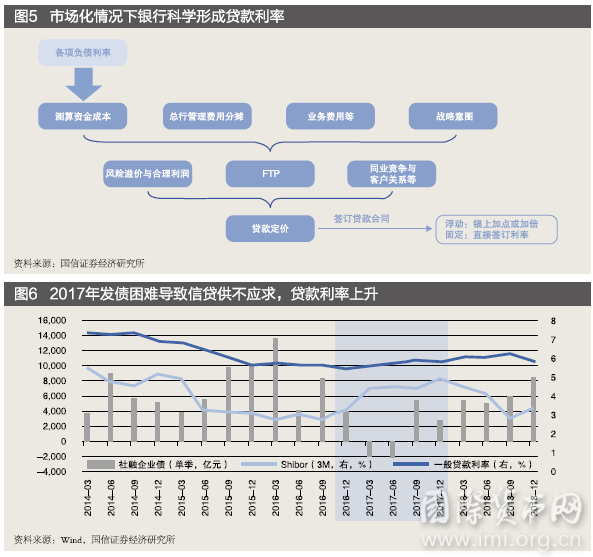

而之所以说这是“形式上”基本完成,而不是“实质上”完成,是因为部分银行实质上仍未具备存款、贷款的定价能力,为防止银行在存款上恶性竞争,全行业继续实施存款利率行业自律,不同地区不同类型银行约定存款利率上浮的自律上限,对存款利率继续构成了一个无形的天花板。此外,由于种种非市场因素的存在,也尚未完全形成通畅的货币政策传导机制,货币市场利率变动之后,不能有效带动存贷款利率的同向变动,两套利率仿佛各行其是。

同业负债实际成本:100(C2+Y)

两者必须相近,否则存在套利机会:

100(C1+X)/(1-R)= 100(C2+Y)

可大致确定存款利率X :X=(C2+Y)(1-R)- C1

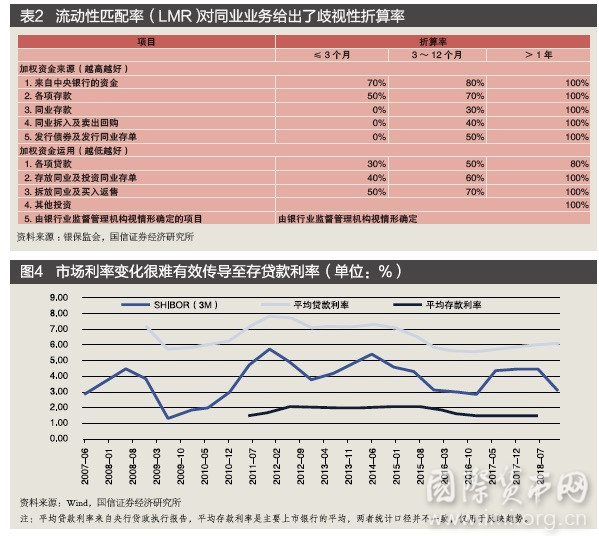

考虑到金融体系的现实情况,本文预计,数量的管制未来依然会存在一段时间。而只要存在数量的管制,利率传导便无法彻底畅通。除上述最主要的三个堵点外,监管部门在银行经营管理各方面设置的其他指标,也可能会产生一定的淤堵利率传导的效果(或者引发其他传导路径,而非理想中的传导路径)。例如,实施更严的资本要求时,会导致很多银行信贷投放不力。

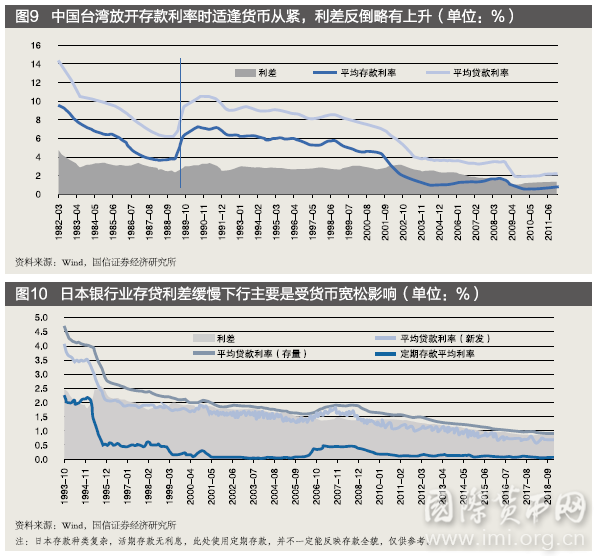

纵观中国台湾的整个改革历程,本文未发现银行出现利差大幅收缩的现象,一般维持在3% 上下波动,即使存款利率抬升,银行也通过提升贷款利率来保住利差。其利差出现大幅下降,是在2001年美国科网泡沫破裂、全球货币政策宽松之后。其中,值得警惕的是,为了提升贷款利率保住利差,银行放松了信贷标准,风险偏好上升,为后续银行资产质量问题爆发埋下了伏笔。

从上述两个东亚经济体的经验来看,无法找到存款利率放开后全行业利差收缩的证据(利差收缩多为后续的货币宽松造成的)。以我国为例,在未来更为理想的传导状态下,存款利率一定程度上向更低的货币市场利率回归,贷款利率也随着整体负债成本下降而下降,利差确实有可能保持稳定。

在利率并轨过程中,对于我国的银行业而言,一方面,银行行为是打通政策传导的关键;另一方面,银行也需要调整经营与管理,以适应利率完全市场化之后的经营环境。目前,利率市场化形式上已经完成,最后的步骤更多体现在银行的“内功”锤炼上。全行业面临几项艰巨的任务: