王剑:货币与房价—到底谁因谁果?

首先,我对房地产研究不多,也不敢发表房价预测之类的东西来抓眼球。但因为长期研究银行业,多多少少总会涉及房地产。比如前期研究温州中小企业危机时,涉及到温州房地产价格的表现,因此在公共号上发表过一篇《瓯江往事(2):那一年温州房价的大起大落》(2016-3-4、2016-9-23两次发布)。

因此,我决定用本文来介绍下,在我国现有的货币发行体系中,货币和房价究竟是什么关系。虽然,结论大家都很明白,这两者是互为因果的关系,货币发行会推高房价,房价上行带动信贷,又会投放货币。但知道这一结论还不太够,我们最好还是理解一下,这一切是怎么发生的,然后有何解决方法。

这只是一篇关于货币的分析,不能解答所有的房地产问题。更多问题还是得请教房地产专家解答。

一、先要理解货币体系

第一步自然是理解货币。在现代信用货币制度下,货币就是债权,也就是“欠条”。纸币是代表央行欠我们的钱,存款是代表银行欠我们的钱。同时,央行也欠银行钱(以存款准备金的形式),于是形成了二级存款体系。

我们在前期报告《数字货币详解(上):从贝壳到区块链》(2016-9-24)中阐述过。

8月末,全体民众持有151.10万亿元的货币(M2)。但是,央行真没印这么多钱,她只是投放了6.35万亿元的纸币(M0),以及21.55万亿元的银行存款准备金(再外加一些银行库存现金,总量不大),这两者统称基础货币。

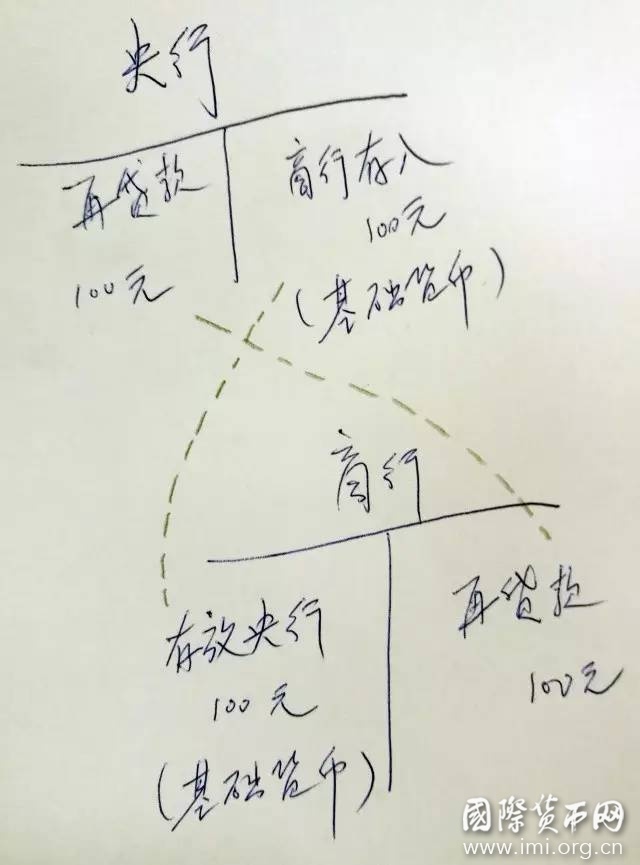

我们设想一个国家刚刚建立这种货币体系(此前大家都是以货易货或以商品货币为中旬交易的,没有信用货币)。那么,首先,央行和商业银行开业了,央行先向商业银行发放一笔再贷款100元,这样,商行的资产负债表上,右边负债多了100元的再贷款,左边多了一笔存放央行的准备金,也就是基础货币。央行的资产负债表,则与此刚刚相反。

并且,我们发现,信用货币这货,是凭空产生的,因为它是债权,不一定对应某种实物。现在,整个体系里面多了100元的基础货币了。央行完成了第一笔基础货币的投放,也就是100元。

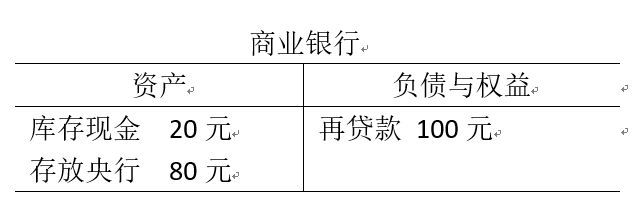

银行持有这100元基础货币,可以是存放央行,也可以问央行“取现”,拎回来一堆崭新的纸币。这和我们去银行取现没啥区别,央行是银行的银行。假设我们的银行为了应对后面的取款,从100元的存放央行款项里,换了20元纸币,成为银行库存现金(不计入M0,但仍计入基础货币)。

然后,商行开始向民众放贷款。一家企业过来申请,符合条件,商行给他投放了100元贷款。和前面投放基础货币一样,银行放贷款也仿佛是“凭空产生”的,也就是在企业的银行存款账户里写进去100元(构成银行的负债),然后银行自己记下来100元的贷款,是银行的资产。于是,银行的资产负债表变成:

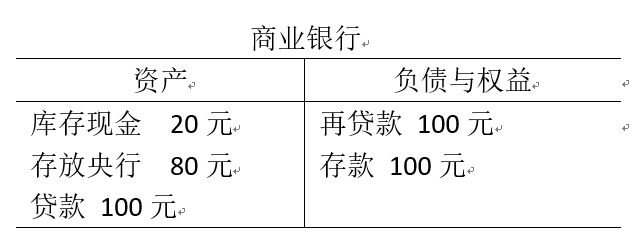

然后,这企业要对外付钱了,向银行提取了10元现金。于是,其存款下降10元,银行的库存现金也下降10元。最后的状态是:

此时,央行共向居民(不包括银行)发行了10元纸币(M0,计入广义货币,也计入基础货币),向银行发行了90元基础货币(含80元准备金和10元现金),然后银行向企业发行了90元存款,也计入广义货币。最后,货币总量是100元。

切记,只有企业和居民持有的才叫货币,银行持有基础货币不属于平时所称的货币!

所以,央行所能发行的,只是基础货币(现金和银行存放央行的钱),然后银行再以此为基础,以向社会公众发贷款的方式,发行广义货币(这个环节称为货币的派生)。这就是现代最为通行的货币体系,也就是二级银行货币体系。在这个体系中,央行的功能是:

(1)确定基础货币总量

(2)控制银行的放款行为(从而控制广义货币的派生量)

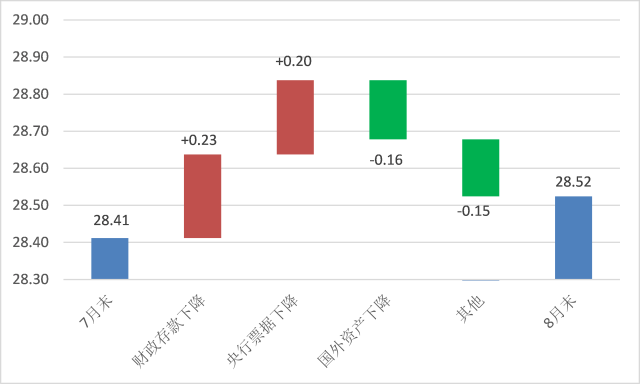

央行首先可能调节她自己的资产负债表,来确定基础货币总量。可供央行调节的科目包括再贷款、公开市场操作等,但还有一些其他科目也会影响基础货币,但央行难以主动调节,比如外汇占款、政府收入与支出。如果非调节科目出现异动,央行只能调节自己能调节的科目,加以对冲。比如8月,国外资产(主要是外储)下降回笼了基础货币,财政存款下降投放了基础货币,还有央票到期也投放基础货币,全月共净投放1122亿元。

然后,央行再通过控制银行的放款行为,来控制派生量。比如,央行会规定“法定存款准备金比率”。还是以上面例子,如果央行规定法定存款准备金比率为10%,那么商行只有100元基础货币(先不考虑借款企业的取现),那么它最多持有1000元存款,这也意味着它给企业发了1000元贷款后,就不能再放贷款了。所以,广义货币总量就被控制在了1000元。

此前,央行对银行的控制力非常大,为每间银行限定一个信贷额度,那么此时,法定存款准备金比率其实不重要,反正我能发多少贷款已经定死了,那么广义货币量也差不多定死了。

总结:

二、但央行有时也无奈

但如今,央行对银行放款行为的控制力,是在变弱的。

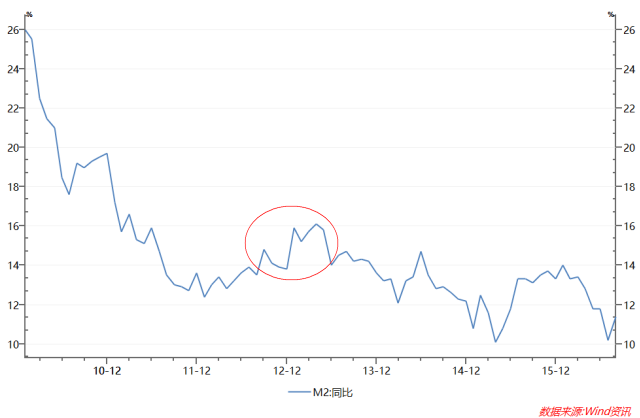

银行放款除贷款外,还能通过购买企业债券、购买非标(其实就是绕道的贷款)等方式,实现放款,都能派生M2。2012年非标大增,央行又不能控制非标额度,当时就曾导致M2增速失控,最后以“钱荒”收场。

未来银行的放款方式还会越来越多,开展投贷联动后,银行向企业做股权投资,也会派生货币。央行真的会越来越累。

但是,近年还出现了一种让央行更难控制的渠道,那就是地方政府!如果银行先购买政府债券(或通过其他方式给地方政府融资,比如非标),政府再支出后(即政府把钱付给企业或个人后),再形成居民或企业存款。这里,政府也相当于是一个通道(或中介),银行借道政府实现了放款,且整个过程不受央行控制,因为央行管不了地方政府。

这一问题在国债、政策银行债上也存在,但这两者由中央控制,一般不会失控。地方政府则更易失控。

所以,说央行放水,还真是有点冤枉。

因为银行要靠放款来盈利,所以,他们总是有很大动机去更多放款,贷款不让做,那就绕道非标;企业风险大,那就放给地方政府。总之,放款是银行的生意。

这里就提出了货币供给内生性的问题。即,货币总量并不是由货币当局(央行)完全掌握的,而是由各方微观主体(居民、银行、地方政府)的预期与行为共同决定的。比如,土地投放和房地产会带动货币投放,所以,我们不仅仅有“土地财政”,还有“土地货币”。

最后,央行就干脆祭出了MPA,即一刀切,把银行所有的放款行为全统计进来,并加以控制。这是一种简单粗暴的管理方式,但也没有办法。

三、货币与房价:到底谁因谁果?

现在,我们要解释,房价上涨这码事,到底是不是因为货币推动的。

如前所述,银行的一笔放款,就会派生一笔货币。因此,从这一角度而言,确实是高房价带动货币投放。比如,某天又拍出一块地王,价格高得吓人,一个无畏的开发商拍下地后,去问银行拿到一笔新发贷款,于是形成了一笔新的货币。在此,还真不是央行放水推高房价。

所以,是房价先涨,再拉动货币增长。

但是,我们再想细一点,去最微观的领域,去观察一家开发商拍地的情节。政府卖地,动辄几十亿上百亿的地价,开发商不太可能准备好这么多现金再去拍的。一般来说,他们会先筹备一部分钱,然后去找金融机构商议,谈妥了贷款,然后再去拍地。拍到地后,问金融机构拿钱,去交钱。他们不可能是拍完地后再找银行申请贷款的。所以,虽然放款行为(即派生货币的环节)时间上是在地价产生之后,但一般来说,开发商肯定是提前谈好贷款的,包括金额和利率。

换言之,开发商是基本确定“能拿到贷款”这事后,且利率合适,才会接受后面的高价。个人买房也一样,理性的买房者肯定是基本确定自己申请信贷没啥问题了,才会去接受一个高价,签约买房(全款买房的土豪不在我们讨论之列)。

也就是说,虽然货币派生是在房价形成之后,但对货币的预期却是在房价形成之前。否则,没有人会在不确定自己能不能拿到贷款的情况下,冒险去签约。

所以,房价上涨,也得基于房企或购房者形成“能拿到贷款”的预期(且利率合适)。此处,又是货币预期推动房价。

货币与房价互为因果,那么最后的结局就是“金融加速器”(货币多—房价涨—货币更多—房价更涨),正反馈,可能会导致风险集聚。

四、央行的难题

如果央行嫌房价太高,怕积累风险,不希望它继续再涨,那么央行就需要打消民众的上述预期。说白了,货币政策要收缩,让大家贷不到钱。而且,只要让大家“预期”自己贷不到钱,就可以。

但预期管理很难,以前每次,人们似乎并不相信央行会紧缩,直至央行真的紧缩……

所以,在过去几次严格的房地产调控中,最具杀伤力的武器就是央行的货币紧缩。利器一出,房价应声而落。所谓的货币紧缩,俗称银根紧缩,包括提高存款准备金率等,银行能放款的资金就少了,这是总量手段。另外还有其他定向手段,即所谓的精准打击,包括直接叫停银行向开发商、土储中心放款,或者提高个人房贷的利率、首付比例等。

但这些办法都有缺陷。总量手段的最大问题是伤及无辜。比如,提高存款准备金率,银行可供放款的金额少了,那么银行首先会收缩小微企业等领域的短期贷款(因为它们期限短,议价地位弱,容易收贷),而房地产贷款则因为质量相对较好,是银行最不愿意收缩的部分。所以每次房地产调控总是小微企业遭殃,这显然是与政策意图相左了。

所以,在如今经济疲弱的背景下,央行显然不敢贸然收缩,但也引进了MPA等手段,总量上给予控制。

定向手段是精准打击,不太会伤及无辜,但它最大的问题则是总有办法规避。比如不让银行给开发商放贷款,那么银行就发明了非标。你再管住非标,鬼知道他们还会发明出什么来。监管当局就一路追杀,不停地给现有规定打补丁,想想也是够辛苦的。但这也是目前惟一能继续实施下去的手段。

【原文链接】《【随笔】货币与房价:到底谁因谁果?》