AAAT

周颖刚:强美元与贸易战下人民币汇率国际影响力受压

时间:2018年07月20日 作者:Zhou Yinggang

导读:

一、美联储加息与中美贸易战交织使人民币兑美元汇率持续走弱

目前,全球主要经济体货币政策正面临转向,自2015年12月启动本轮加息周期以来,美联储已加息7次并开启缩表进程,欧洲央行、日本央行等退出极度宽松货币政策的预期上升,引发套利资本流出新兴市场,流向美国等发达国家;同时,全球贸易摩擦加剧、地缘冲突等使国际资本流动的不确定性和金融市场的避险情绪上升,这对汇率、利率以及资产价格产生较大影响,美元等避险货币持续升值。

3月21日和6月14日,美联储连续二次加息,将联邦基金利率目标区间上调到1.75%至2%的水平。有独无偶,在每次加息的次日,特朗普政府都宣布了使中美贸易摩擦升级的措施,3月22日特朗普政府表示将对500亿美元中国商品征收惩罚性关税,几经谈判未果,6月15日白宫对中美贸易发表声明,对1102种产品总额500亿美元商品征收25%关税,并于7月6日正式实施。

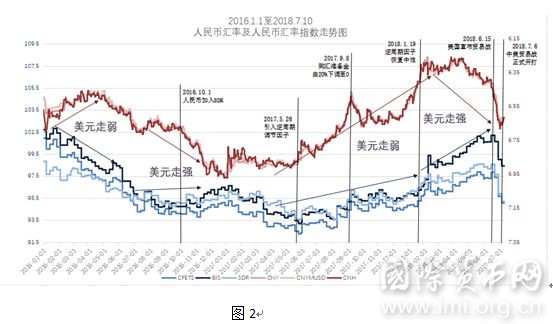

从图1可以看出,美联储两次加息与中美贸易战交织使人民币兑美元的汇率持续走弱。进一步得,图2显示从3月美元加息和中美贸易摩擦开始,人民币对美元贬值,但人民币对一篮子货币汇率保持基本稳定,上半年CEFTS人民币汇率指数和参考BIS货币篮子和SDR篮子货币的人民币汇率指数却有升值。到了6月份,人民币汇率受中美贸易战影响持续贬值,且人民币对一篮子货币汇率也有下跌趋势。

一、美联储加息与中美贸易战交织使人民币兑美元汇率持续走弱

目前,全球主要经济体货币政策正面临转向,自2015年12月启动本轮加息周期以来,美联储已加息7次并开启缩表进程,欧洲央行、日本央行等退出极度宽松货币政策的预期上升,引发套利资本流出新兴市场,流向美国等发达国家;同时,全球贸易摩擦加剧、地缘冲突等使国际资本流动的不确定性和金融市场的避险情绪上升,这对汇率、利率以及资产价格产生较大影响,美元等避险货币持续升值。

3月21日和6月14日,美联储连续二次加息,将联邦基金利率目标区间上调到1.75%至2%的水平。有独无偶,在每次加息的次日,特朗普政府都宣布了使中美贸易摩擦升级的措施,3月22日特朗普政府表示将对500亿美元中国商品征收惩罚性关税,几经谈判未果,6月15日白宫对中美贸易发表声明,对1102种产品总额500亿美元商品征收25%关税,并于7月6日正式实施。

从图1可以看出,美联储两次加息与中美贸易战交织使人民币兑美元的汇率持续走弱。进一步得,图2显示从3月美元加息和中美贸易摩擦开始,人民币对美元贬值,但人民币对一篮子货币汇率保持基本稳定,上半年CEFTS人民币汇率指数和参考BIS货币篮子和SDR篮子货币的人民币汇率指数却有升值。到了6月份,人民币汇率受中美贸易战影响持续贬值,且人民币对一篮子货币汇率也有下跌趋势。

二、人民币汇率国际影响力有所下降

图3绘制了从2005年1月3日到2018年7月10日在岸人民币汇率(CNY)国际影响力的走势。图中的五条指数分别是:人民币汇率国际影响力指数(红色)衡量人民币汇率对G20经济体货币汇率的平均净影响力;人民币汇率对发达经济体货币的影响力指数(绿色),衡量CNY对7种发达经济体货币(美元,欧元、英镑、澳元、加元、日元、韩元)的平均净影响力;人民币汇率对发展中国家货币影响力指数(蓝色)衡量了CNY对9种发展中国家货币(阿根廷比索、巴西雷亚尔、印度卢比、印尼卢比、墨西哥元、俄罗斯卢布、沙特里亚尔、南非兰特、土耳其里拉)的平均净影响力;人民币汇率对亚洲国家货币影响力指数(黄色)衡量CNY对G20中五个亚洲国家货币的平均净影响力;人民币汇率对金砖国家货币影响力指数(紫色)衡量了CNY对金砖五国中其它四国货币的平均净影响力。

图3显示,自2018年1月19日逆周期因子恢复中性后,人民币汇率对G20经济体货币及其不同组合的影响总体均出现下跌;强美元与贸易战下人民币汇率对发达国家货币的影响有所下降,而对发展中国家和金砖国家货币的影响则保持相对稳定。

二、人民币汇率国际影响力有所下降

图3绘制了从2005年1月3日到2018年7月10日在岸人民币汇率(CNY)国际影响力的走势。图中的五条指数分别是:人民币汇率国际影响力指数(红色)衡量人民币汇率对G20经济体货币汇率的平均净影响力;人民币汇率对发达经济体货币的影响力指数(绿色),衡量CNY对7种发达经济体货币(美元,欧元、英镑、澳元、加元、日元、韩元)的平均净影响力;人民币汇率对发展中国家货币影响力指数(蓝色)衡量了CNY对9种发展中国家货币(阿根廷比索、巴西雷亚尔、印度卢比、印尼卢比、墨西哥元、俄罗斯卢布、沙特里亚尔、南非兰特、土耳其里拉)的平均净影响力;人民币汇率对亚洲国家货币影响力指数(黄色)衡量CNY对G20中五个亚洲国家货币的平均净影响力;人民币汇率对金砖国家货币影响力指数(紫色)衡量了CNY对金砖五国中其它四国货币的平均净影响力。

图3显示,自2018年1月19日逆周期因子恢复中性后,人民币汇率对G20经济体货币及其不同组合的影响总体均出现下跌;强美元与贸易战下人民币汇率对发达国家货币的影响有所下降,而对发展中国家和金砖国家货币的影响则保持相对稳定。

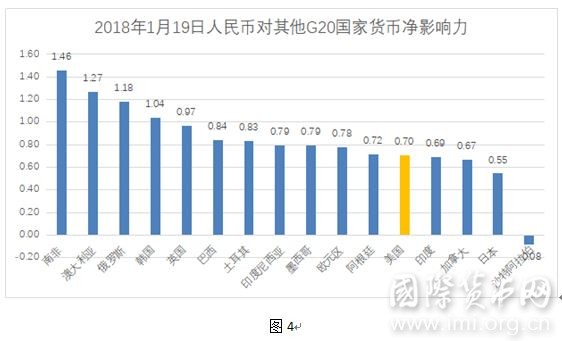

图4和图5分别为2018年1月19日和2018年7月10日人民币对G20国家中各国货币净影响力,从图中可以看出,人民币汇率对G20经济体各种货币的影响均有所下跌,其中人民币对美元的净影响力从0.70下降至0.60,降幅达14.28%。

图4和图5分别为2018年1月19日和2018年7月10日人民币对G20国家中各国货币净影响力,从图中可以看出,人民币汇率对G20经济体各种货币的影响均有所下跌,其中人民币对美元的净影响力从0.70下降至0.60,降幅达14.28%。

展望2018年下半年,尽管贸易摩擦升温,美联储继续加息,外部环境复杂多变,但中国经济基本面稳中向好,人民币汇率保持基本平稳,为人民币国际化的进一步推进奠定了良好的经济基础。德国、法国以及越来越多的新兴市场经济体将人民币纳入外汇储备,对人民币国际化投下信任票。人民币计价原油期货在上海国际能源交易中心挂牌交易,A股纳入MSCI、CIPS二期正式运行,积极迹象不断展现,人民币国际化将逐渐回升。

展望2018年下半年,尽管贸易摩擦升温,美联储继续加息,外部环境复杂多变,但中国经济基本面稳中向好,人民币汇率保持基本平稳,为人民币国际化的进一步推进奠定了良好的经济基础。德国、法国以及越来越多的新兴市场经济体将人民币纳入外汇储备,对人民币国际化投下信任票。人民币计价原油期货在上海国际能源交易中心挂牌交易,A股纳入MSCI、CIPS二期正式运行,积极迹象不断展现,人民币国际化将逐渐回升。

分享到:

扩展阅读

专家工作室EXPERTS

热门视点VIEWS

文章标签TAGS