洪灏:贸易摩擦的代价

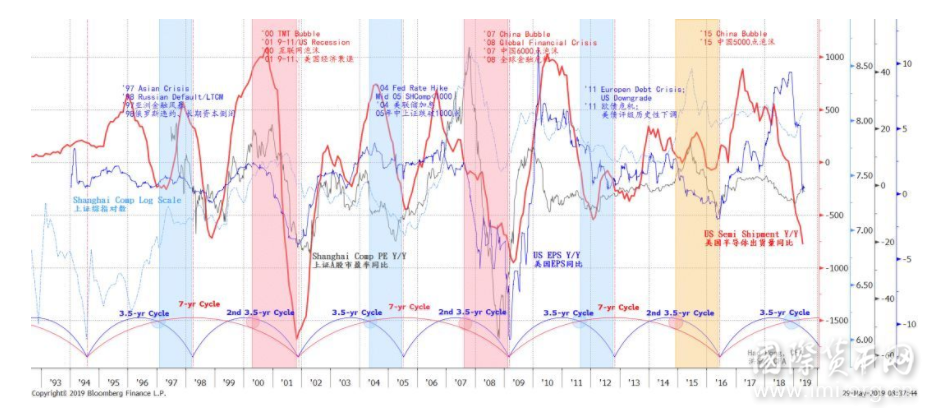

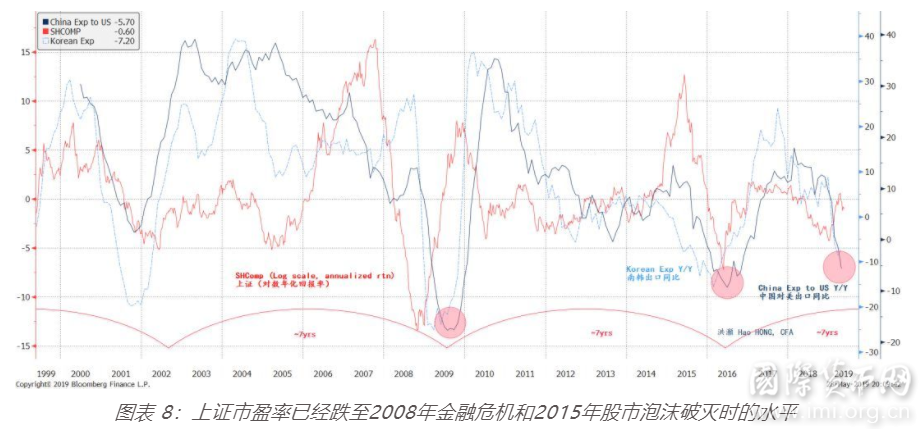

1. 历史上曾有三次中国对美国出口下滑的情况和现在类似,甚至更糟糕。这分别是:2001年美国经济衰退期间,2008年全球金融危机以及2016年美联储开始缩表而导致经济大幅放缓。相对于中国出口增速的大幅下滑,目前上证年化回报率的调整似乎仍不充分。

如果出口增长与股指年化回报之间的历史关系保持大致稳定,则上证的最坏情景大约为2100左右。这个指数水平与我们去年11月的2019年展望报告中论述的极端风险情景大致吻合。然而,美国约占中国出口的15%。如果把对美出口放缓孤立来看,而且股市往往领先于出口增长,那么有些人可能会基于去年市场已然暴跌而认为目前的调整已经到位了。当然,真实的情况很可能介于两个极端之间。

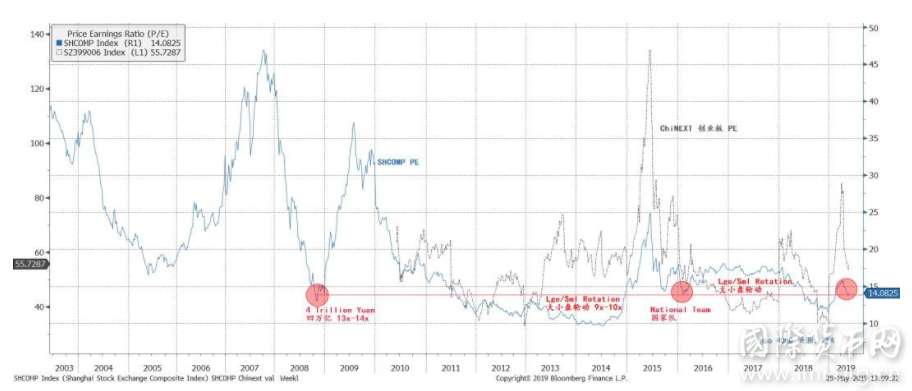

2. 上证的市盈率已经大致跌至2008年金融危机和2016年股票泡沫破灭后的水平。因此,市场价格似乎已经计入了贸易战的基准情形。如果市盈率要重新回到2017年或更高的水平,历史经验表明将需要重大的政策刺激,或有形之手积极的干预。但它同时也意味着贸易谈判失意。这并不是我们的基准情景,隐含的政策应对也与最近的政策基调相矛盾。

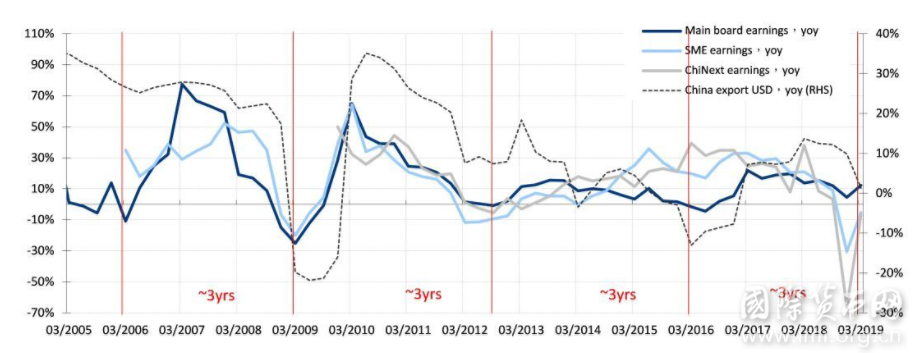

如果市盈率继续压缩至历史最低水平约9到10倍,应该意味着:1)贸易前景恶化,类似于2018年下半年。即便如此,我们预计今年一月份上证运行到的、2450这个关键的底部点位应该继续有效。因为即使在同样的历史最低的估值水平上,盈利已经增长了; 2)又或者资金持续向中小盘股和创业板轮动,类似于2012-2014年的情形。当时创业板的盈利改善速度相对于主板更快,创业板指数开始走牛。实际上,创业板的盈利在今年一季度已显着恢复,与中国经济的短周期的复苏一致。无论以上哪种情景出现,估值的进一步压缩并不完全意味着绝对悲观的情景。

3. 如果贸易摩擦永久性地降低中国GDP增长率1%,那么中国经济的增长轨迹斜率将变得更加平坦,再次对应风险情景下上证2000点左右的水平。美债的隐含波动率、美国国债收益率曲线的倒挂、我们独有的美国经济周期运行指标,以及其它风险资产的价格运行情况,如美国大豆期货的破位和道指的三重顶,都预示着美国经济增长将减速,股市将调整。然而,美国股市的调整反而有利于贸易谈判。

因此,市场价格似乎已经计入了贸易摩擦的基准情景,但风险情景的可能性正在上升,导致预期收益降低。由于近期市场将继续被新闻标题左右,多空都难以下注。市场受困于一个交易区间。我们继续抱着最好的期望,做最坏的打算。

几天前,我们和客户朋友打麻将,并讨论市场。牌桌上固然轻松,但市场下行的压力还是显而易见的。我的基金经理朋友们是一群幽默而爱闹的人。“别担心!”其中一位基金经理拿着一手难胡的牌说道。“你们打麻将是为了赢钱,还是为了找乐?股票不也一样嘛。”大家都被逗乐了,笑着干杯了各自杯中的茅台。

在这份报告中,我们为市场对贸易谈判的影响如何计价提出了一些看法。尽管答案尚未明确,但我们仍然可以根据分析对市场前景做出一些方向性的判断。

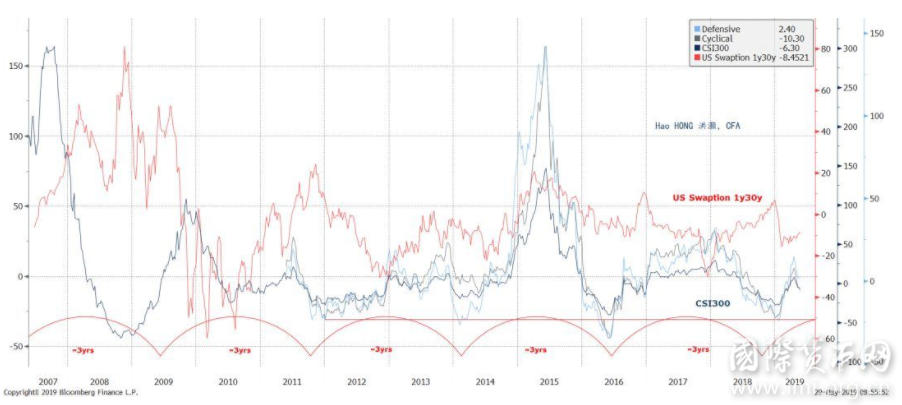

为了回答这个问题,我们比较了美债掉期期权价格变化的情况和代表中国市场的沪深300指数年化收益率之间的关系。我们可以看到,自2008年金融危机以来,掉期期权价格的变化与沪深300指数的收益率负相关——除了2015年“伟大的中国泡沫”期间。当时中国经济的基本面明显恶化,而股价却持续飙升(图表1)。

图表1:美债隐含波动率的变化暗示中国股市持续承压

资料来源:彭博,交银国际

目前,掉期期权价格已经开始攀升,并且看起来将会进一步走高。与此同时,沪深300的年化收益率在2019年一月上旬触及重要底部后,在五月上旬开始回调。这种格局反映了在贸易谈判的不确定因素影响下,短期内市场将持续承压。

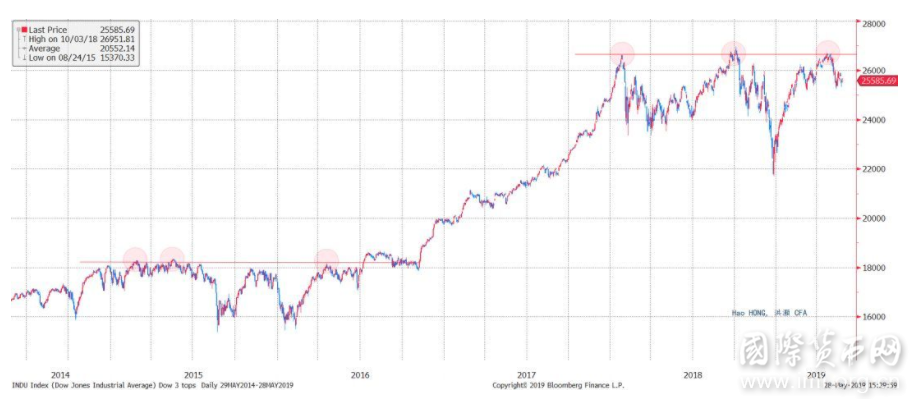

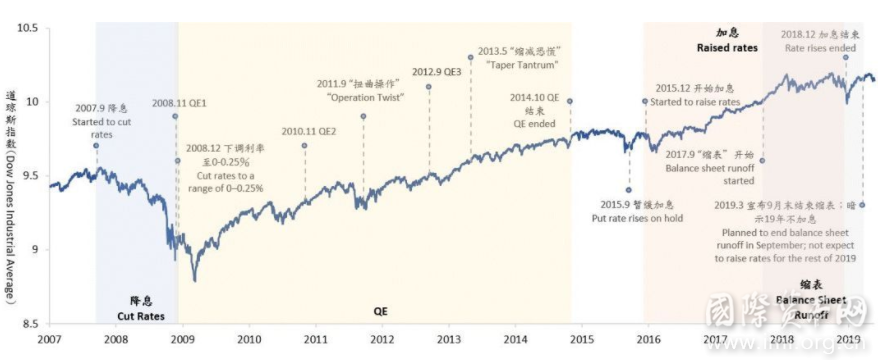

其他风险资产的价格走势也比较“熊”。在图表2中,我们展示了道指正在形成类似于“三重顶”的重要技术顶部。然而,美国市场在2015到2016年间也有过类似的技术形态。那时,中国股市泡沫的破灭导致全球股票市场承压,随后英国意外“脱欧”与特朗普大选获胜引发了市场波动性持续飙升。

图表2:道指“三重顶”

资料来源:彭博,交银国际

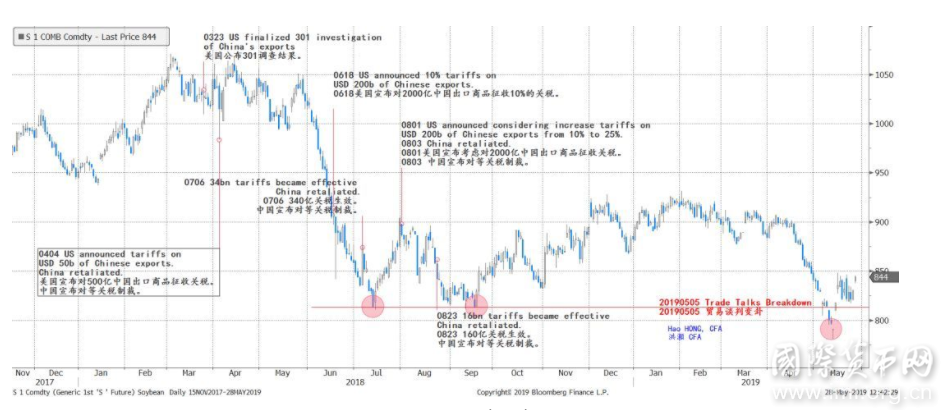

与此同时,美国大豆期货跌破了2018年不断恶化的贸易谈判中所形成的支撑位,但随后有所修复(图表3)。此外,在我们之前发表的题为《“战争”与和平》的报告中,我们讨论了恒指的长期支撑线已经转化为短期的阻力线,以及人民币汇率正再次跌向2016年底、2017年初接近7的心理价位(图表并未再次在此展示)。与此同时,美债收益率曲线开始倒挂,而我们独有的美国经济短周期指标持续下行,并伴随美国半导体出货量增速的不断下降。这些情况都预示着美国经济增长将进一步放缓(图表4)。

图表3:美国大豆期货一度跌破其支撑位,但随后恢复

资料来源:彭博,交银国际

图表4:美国经济周期和半导体出货量正在下降,预示着未来增长将放缓

资料来源:彭博,交银国际

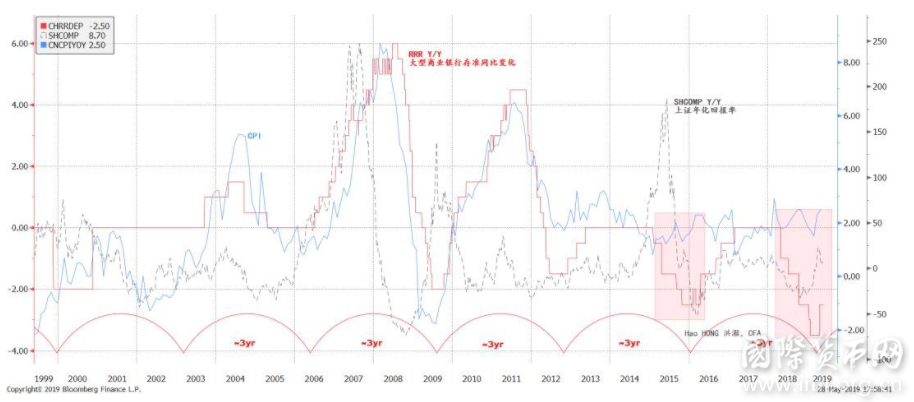

图表5:“美联储认沽”和“中国人民银行认沽”

资料来源:彭博,交银国际

多年的货币宽松政策延长了经济周期,但也为下一步央行能否进一步宽松带来疑问。在上图中,我们可以看到美联储资产负债表的规模持续缩减。对于央妈,我们使用存准的变化来衡量其货币政策的取向。从历史上看,存准的变化和衡量中国通胀压力的CPI的变化大多是同步的 - 除了两个特殊时期:1)2015年中国市场泡沫期间; 2)2018年至今。

事后看来,可以说在2015年通胀压力持续而经济基本面恶化的情况下,央行的宽松政策也是助长股市泡沫的原因之一。但在市场估值回落至正常水平之前,仅仅依靠宽松政策来阻止市场暴跌其实是远远不够的。

自2018年以来,中国央行已开启数次降准,尽管通胀压力始终存在,而经济增长却持续放缓。但是,随着中国经济的短周期在2019年第一季度企稳,存准的变化似乎已经达到了近期的拐点 - 除非贸易纠纷进一步恶化,并严重拖累中国经济增长(图表6)。

图表6:央妈的宽松基调已经微调,但货币环境将保持宽松

资料来源:彭博,交银国际

简而言之,如果中国央行只有在贸易谈判完全破裂的风险情景下才会进一步全面宽松的话,那么股市将不得不依赖上市公司盈利的改善来实现更多的回报。如果贸易谈判完全破裂,那么央行将转向更强力的政策支持。

1) 过去,中国对美国出口的增速曾三次出现大幅下滑:2001年美国经济衰退期间、2008年全球金融危机和2016年经济放缓。据此,我们可以比较股票市场对这些出口增速下降的反应,以了解目前的市场调整如何反映对美出口放缓的情况。

目前,中国对美出口增长下滑的情况正在迅速接近2016年的水平,并且比2001年美国经济衰退期间的出口情况更糟糕(图表7)。然而,中国股市的年化回报率表明,市场虽然快速调整,但市场价格远未完全计入中国对美出口恶化的情况。中国市场的年化回报率仍然很高。市场对贸易摩擦及其后果的反应远没有前几次出口放缓时市场的反应那么剧烈。

图表 7:市场似乎并没有完全计入中国出口进一步恶化的情景

资料来源:彭博,交银国际

当然,在之前的经验中,中国出口增速的急剧放缓是全球性的。也就是说,中国对美国以外国家和地区的出口增速也大幅下滑。到目前为止,中国对欧洲的出口仍然相对坚挺,而欧洲目前在中国对外贸易中的占比,相对于美国的占比更重要。美国约占中国出口的15%。如是,市场似乎只是计入了中国对美出口放缓的情况,并同时预计中国对其他国家和地区的出口增速将保持稳定。

当然,鉴于股票往往领先出口放缓约六个月,人们可能会认为2018年的暴跌其实已经反映了当前出口放缓的情景。但我们宁愿更保守一点。如果我们用出口增长和股票市场收益率之间的历史关系,假设在困难时期中国对所有国家和地区的出口情况高度相关,那么上证理论上最差的情景应在2100点左右 - 这与我们在去年11月发布的2019年展望报告《2019展望:峰回路转》中讨论的风险情景里,上证2000点的水平基本一致。

2) 我们还可以利用估值的变化来衡量市场如何反映贸易摩擦的不确定性。我们发现上证市盈率已经跌至13-14倍左右,这相当于2008年金融危机、和2016年经济放缓时的最低水平。 但仍然显着高于2012年和2014年之间、以及2018年下半年的水平。在这些时期,上证的市盈率跌至9-10倍左右(图表8)。

图表 8:上证市盈率已经跌至2008年金融危机和2015年股市泡沫破灭时的水平

资料来源:彭博,交银国际

值得注意的是,上证估值水平的下降幅度已经超过了指数价格。这是因为2019年第一季度的盈利增长是有明显恢复的,也侧面印证了中国经济短周期开始回暖。随着盈利复苏,但指数价格的运行仍然受到贸易摩擦的影响,估值下降至之前危机期间的水平(图表9)。

图表 9:今年一季度盈利增速已经大幅回暖

资料来源:彭博,交银国际

估值下降的程度已经足以反映贸易摩擦的影响了吗?我们注意到,2012年至2014年间市盈率跌至目前水平之下的原因,是市场资金向创业板和中小盘股轮动。而在2018年下半年是因为贸易摩擦前景开始恶化。

这两个例外时期为判断市场前景提供了宝贵的线索。从本质上讲,如果市盈率将重新扩张至2008年和2016年以上的水平,那么我们需要看到类似于2008年底4万亿刺激计划的特别政策;又或是类似于2016年市场泡沫破灭后有形之手的强力干预。

如果我们的基准情景是短期内双方可以达成某种程度的协议,那么特殊政策刺激的情景就不太可能了。目前相对温和的政策基调也有悖于这种强有力的政策刺激措施。同时,类似于2018年下半年谈判的情况似乎也不太可能。那时贸易谈判的前景恶化(即很可能没有协议)严重地压抑了市盈率。

如果在短期内达成贸易协议,盈利增长将继续修复,小盘股和创业板盈利修复的速度可能会更快。如是,我们应该看到类似于2012年和2014年之间的情况,即资金向中小板和创业板轮动。这种推论与目前提倡大盘蓝筹股的共识相反,但逻辑上是正确的。如果短期内不能达成协议,那么市盈率可能会压缩到10倍左右,就像2018年下半年那样。尽管如此,上证仍有可能保持在2,450的重要支撑点位之上。毕竟,现在上市公司的盈利已经增长了。

3) 我们还可以估计贸易前景恶化将如何影响中国经济未来的增长轨迹。早在2016年6月,我们在题为《市场见底:何时何地》的报告中讨论了,上证自成立以来产生的复合年化收益率约为7%,与中国每个五年计划内隐含的经济增长目标相吻合(图表10)。

图表 10:上证在其长期上升趋势线附近找到了支持

资料来源:彭博,交银国际

当我们把多年来上证的每一个最低点连接起来,我们可以看到这些最低点形成了一条长期上升的趋势线。每一个最低点位的水平大约每十年翻一番,意味着复合年回报率为7%。

2016年,出口放缓使出口对GDP增长的贡献减少了约1%。如果我们假设这种1%的年增长率下降是永久性的,那么上证上升趋势线的斜率将变得不那么陡峭,中国经济增长和市场运行的轨迹将更平坦。换句话说,指数最低水平翻倍所需的时间将会更长。如是,在最坏的情况下,上证将运行到2000点左右 - 大致与我们2019年展望报告中论述的极端风险情景一致。