在这十年之末,IMI特约研究员、交银国际董事总经理、首席策略分析师洪灝将经济短周期理论进一步扩展为经济长期波动理论,以预测未来十年的情况。研究发现:

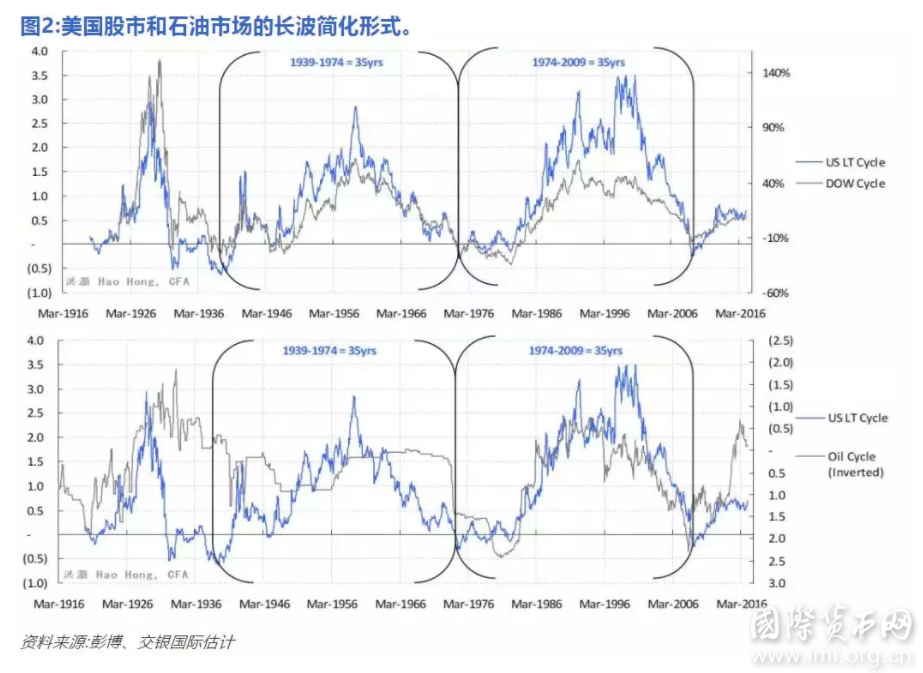

(1)自20世纪40年代以来,美国股市已经有过两次完整的、历时35年之久的长波,每一次大约由10个3.5短周期组成;或包括两个17.5年、各由5个3.5年短周期的中波。始于20世纪40年代的70年超级长波在2009年左右结束。经过10年的扩张,大约在2020年下半年到2021年上半年,我们将进入现在这个新的35年长波内的、第一个17.5年中波内的下行周期。由于这是一个相对高阶的下行周期,市场到时将尤其动荡。

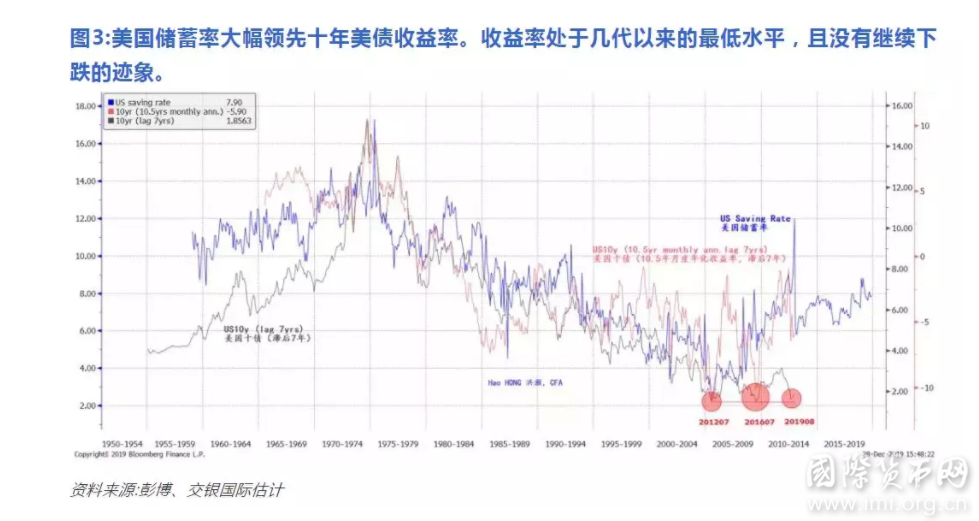

(2)美国的储蓄率与美国的长期收益率密切相关,并领先7年。随着美国储蓄率不断上升,美国长期国债收益率应该会随之上升。请注意,美国的10债收益率处于“世代之低点”,并曾在2012年、2016年和2019年夏季三次触底。更高的债券收益率很可能是引发未来市场大幅波动的导火索。如是,传统的以国债作为风险对冲的策略将不复存在。

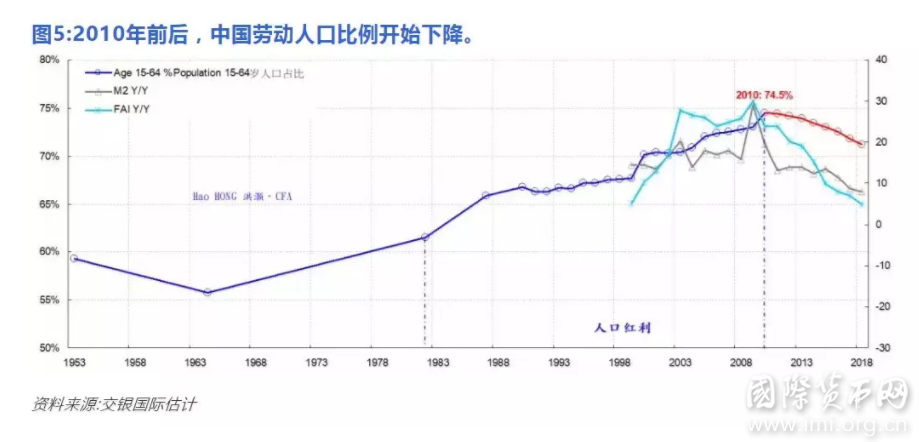

(3)与此同时,自2010年以来,中国劳动人口占总人口的比例一直在下降,储蓄和投资强度也在下降。中国经济已逐步转变为消费型经济。随着劳动力减少,工资必须提高,收入将更趋于平等,而通货膨胀水平也必将抬升。2016年,中国重新定义了中国社会的“主要矛盾”及其相关宏观政策。这些举措都有助于启动这些重要的结构性变化。此外,因为中国可能已经越过了刘易斯拐点。为了避免落入中等收入陷阱,中国必须迅速升级其产业和劳动技能。尽管存在贸易摩擦,但加速推进“改革开放”是及时的政策选择。

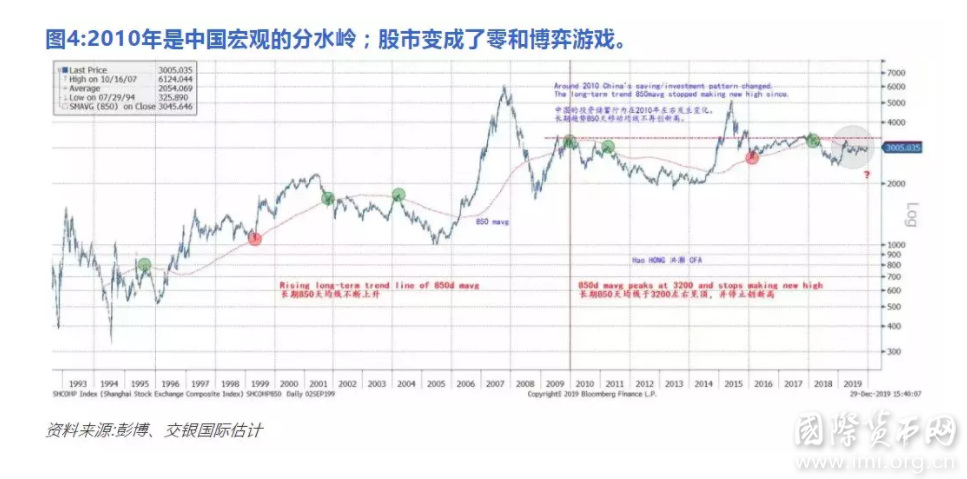

(4)中国股市的850天长期趋势自2010年以来就没有突破3200点。现在,这个长期趋势是向下倾斜的。如果没有大量外资流入等外生因素,趋势逆转可能具有挑战性。如果说中国市场已经变成了中国交易员之间的零和博弈,那么值得大量外资流入的可投资企业其实是有限的。

现在让那些划分天象的,观看星辰的,在月朔时说预言的,都站起来,拯救你脱离要临到你身上的事。——以赛亚书 47:13

在一个阳光明媚的冬日,我参加了由享有声望的中国社会科学院(CASS)组织的闭门讨论会,与会者包括一些中国最杰出的经济学家。北京沐浴在冬日的阳光下,空气清冽。长安街天安门上,可以看到白云在碧空中飘浮的倒影。

经济学家们就GDP增长是否“保6”展开了激烈的辩论。外面天气宜人,但仍无法缓解会议室里的躁动与喧嚣。学者们交流了许多难以理解的公式,其中涉及到一阶微分和二阶微分方程。然而,对我们来说,稳定且不断下降的失业率、触底的行业库存水平、正在改善的领先经济指标(如PMI采购经理人指数)、以及依然具有韧性的房地产投资,都表明经济运转接近潜在增长率。

中国经济增长率的下降是长期的,而不是周期性的。因此,试图在经济短周期逐渐触底之际刺激经济增长,将等同于“顺周期”调节,而非遵循“逆周期”的政策宗旨。站在十年之末,我们相信未来十年里将会有更加汹涌的暗流。

在过去的几年里,我们率先对中国经济和市场周期进行了深入的研究。这是一门古老而晦涩的经济学科,不时也会招致现代经济学家的嘲笑。然而,在过去10年里,这种对中国经济周期的观点,更重要的是对于中国市场周期的理解,引领我们在重要的市场拐点作出了一系列有先见之明的判断。值得注意的是,我们在2013年6月前所未有的流动性危机来临之前(《动荡的预示》20130610),以及2015年6月股市泡沫达到顶峰之际的预判(《伟大的中国泡沫:八百多年历史的领悟》20150616),在一定程度上是基于长期债券收益率的周期。

对于中国人来说,时间是循环的。它是一幅交织着季风、四季和皇朝兴衰的织锦。与西方更线性的时间观相反,这种循环的概念使中国人更倾向于经济周期理论。自古以来,《易经》、《史记》、《盐铁论》等中国典籍都讨论过古代农耕经济的周期性循环。

“周期”暗示着规律性,意味着经济变量围绕着长期趋势,以固定的长度和幅度波动。当周期运行的时候,宏观经济变量往往同时地、普遍地且有规律地变动。事后看来,周期起伏往往带着历史事件的印记。这些历史性事件后来却被认为是周期的原因,而不是结果。然而,持有这种观点的经济学家必须解释,为什么这些历史性事件似乎在有规律地发生。

我们已经详尽地写过中国和美国3/3.5年经济短周期的运行 (《中国经济周期权威指南》20170324、《中美经济的冲突》20180903)。然后,我们通过以20.2天x12月x3.5年=850天的波长剖析市场的历史,展示了市场如何反映这些经济周期。 (《中国市场预测权威指南》20190920)。事实上,850天移动平均线是上证综指波动的长期趋势线,也是标普500指数的长期上升趋势线。

在这份报告中,我们希望将我们关于经济周期的理论从中短期扩展到长期。直观地说,如果我们的理论在中短期有效, 正如熊彼特所说过的一句名言,如果“每一个高阶周期可被认为是这个周期下一个更低阶的运行趋势”, 那么短周期和中周期应该相互结合,共同作用以构建经济的运行方向。

在图1中,我们使用长期道琼斯指数和黄金价格序列来说明3.5年的短周期如何叠加形成更高一阶的中波,然后形成跨越时间久期更长的长波。值得注意的是,我们区分了长“波”和短“周期”。“周期”表示循环和重复,而“波”更有进展之意。从长期来看,道琼斯指数反映了经济繁荣程度的不断上升,但战争、冲突、危机和衰退也会在长波运行中不时出现。

我们用850天的时长来衡量道指回报率的走势。长波中的拐点是经计算的回报率序列的最低点,1932年除外。(四个拐点在红色水平线上用红色圆圈标出)

70年长波= 2 x(35年长波)= 2 x(17.5年中波)= 2 x (5 x 3.5年短周期)= 10 x(3.5年短周期);17.5年中波= 5 x(3.5年短周期)。所有的时间跨度都是近似值。周期不是钟表装置。1900年以来,我们已经历了两个完整的35年长波。如果把1932年看作是第一个长波的开始,那么第一个长波仅仅延长了一个大约7.5年的周期。

始于20世纪40年代二战期间的70年长波在2008-2009年全球金融危机期间结束。如是,我们将迎来下一个长波。在新长波的上升初期,我们观察到一些与康德拉季耶夫所讨论的论据相印证的发展。例如,康德拉季耶夫讨论了在长波的这个阶段“黄金产量(货币供应) 增加;纳入新的国家以扩大全球市场”。此外,“在长波的上升期,也就是在经济力量扩张的高度紧张时期,通常会发生极具灾难性的广泛战争和革命”。

在35年的长波中,黄金在第一个17.5年的中周期的上升阶段倾向于下跌。接着,在 35年长波的第二个17.5年周期的下行区间,黄金价格往往飙升。在第一个和第二个17.5年的中周期之间,黄金往往整固。 (图1中红色阴影部分)。黄金价格在2015年末的1000左右触底,目前正处于盘整阶段。

2020年末和2021年上半年是需要密切注意的关键时点。大约在这个时候,3.5年短周期,和第一个17.5年中周期将同时开始回落。因为这种周期性衰退是一种更高阶的周期表现形式,即在35年长波中的第一个17.5年中波的退潮,市场将非常动荡。我们也不能排除类似1987年市场崩盘的可能性 - 毕竟它发生在相似的周期阶段,有着相似的背景。触发点可能是美国总统大选周期,也可能是美国长期债券收益率走势的变化——我们稍后将对此进行讨论。

又或者,我们也可以用简化的形式展示美国股市的长波,而不需要呈现所有细微的波动,如图2所示。它只是简单地使用一种类似的方法描绘出从波谷到波峰,然后再回到波谷的35年长波的整体图景。图再一次显示,根据道琼斯指数和石油价格回报率的触底,2009年前后是当前新的35年长波的第一个17.5年中波的开端。

长期通缩现在已成为共识。即使在中国这样一个通货膨胀率接近5%、且迈入农历新年后通胀压力持续增加的国家,经济学家们也在闭门讨论中讨论了如何防止中国“过快”陷入负利率的情况。通缩似乎是一个不可避免的结论。

我们的研究表明,在美国,储蓄率的长期趋势与美债长端收益率密切相关,并显著领先约7年,或者说领先约一个7年的周期(图3)。储蓄率下降与长期收益率下降之间的关系形成的确切原因尚不清楚。但在1980年初至2009年期间,日本和中国两国通过向美国出口,弥补了美国储蓄率的下降,并积累了巨额经常账户盈余。中日然后将这些盈余重新投入美国国债,从而压低了其长期收益率。然而,自2009年以来,美国储蓄率持续上升,因为美国家庭和企业一直在努力储蓄、去杠杆和修复资产负债表,而美国政府则一直在增加债务。与此同时,2012年、2016年和2019年夏季,美国长期债券收益率三次触底(图3)。与此同时,自2010年左右以来,中国的储蓄和投资强度也在减弱——这是一个显著的宏观变化,我们将在后面讨论。

当我们基于850天移动均线的长期趋势构建中国市场预测模型时,我们注意到2010年前后这条长期趋势线发生了变化。

在2010年之前,850天均线不断地上升,显示中国市场正在分享经济不断增长的成果。然而,在2010年之后,850天移动均线已经成为上证综指围绕着波动的平均线。850天均线达到3200点峰值后,就停止创出新高了 - 即使在2015年泡沫时期上证综指曾突破5000点时也不例外。此外值得指出的是,上证综指在2010年后的大部分时间都运行于850天的均线之下(图4)。

也就是说,自2010年以来,中国股市已经变成了一个零和博弈游戏,交易员试图从交易对手身上赚钱,而非投资于不断成长的公司利润。目前,上证综指正位于850天移动平均线下方,这表明该指数再次处于一个重要的拐点。

我们认为,中国储蓄和投资的放缓是更深远、更长期的宏观经济变化的结果。2010年前后,中国劳动人口占总人口数的比例开始下降。与此同时,中国也到达了“刘易斯拐点”,即中国农村剩余劳动力已经完全被制造业吸收。

人口老龄化和刘易斯拐点的同时到来对中国来而言是一项双重挑战。它加剧了中国储蓄和投资习惯的变化。如图5所示,2010年前后,随着人口老龄化的发展,中国货币供应增速和固定资产投资开始急速放缓。

人口老龄化带来的后果是双重的。首先,随着劳动力的减少,员工们会要求更高的工资,从而推高通货膨胀。而改善收入平等应是二级效应。第二,人口老龄化带来储蓄的减少,消费的增加。这反映在中国不断下降的储蓄率,以及经常性账户盈余占GDP比例的下滑中。从历史上看这两者均曾是压低美债长期收益率的力量,将来他们的反转则皆有可能推升美债长端收益率。中国和美国的长期宏观变化,及其对美国长期收益率的影响很有可能在17.5年中波进入衰退阶段后,即2020年末到2021年上半年间,引发市场动荡。正如前面提到的长波理论所预测的那样。

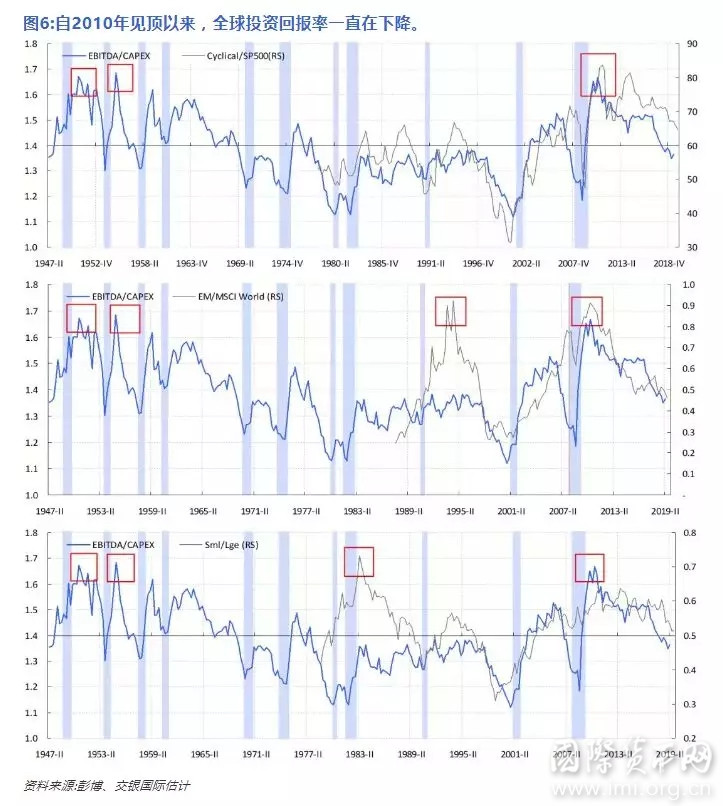

从全球投资环境来看,2010年也是一个分水岭。这是美国资本支出投资回报率见顶的一年,而后一直在下降。自上世纪40年代以来,这种回报率一直与小盘股、新兴市场、周期股和上证综指的ROE密切相关。所有这些资产的相对回报率都在2010年达到顶峰(图6)。

在去往闭门讨论会议的路上,我的车越过由古老的石块铺就的胡同,进入长安街。从中国曾经作为世界的中心时象征着皇权的故宫,到摩天大楼耸立代表着中国在国际舞台上崛起的国贸。这段路程就像几百年中国的过去和未来在我的挡风玻璃上闪现。巨变正在发生,而且发生的速度很快,令人眩晕,却又令人着迷。在这个十年即将结束的时候,没有人能够准确地预测未来会发生什么。但是我们已经坐在了观礼的第一排,也将要把所有的精彩尽收眼底。