AAAT

王剑:大资管分析之刚兑

时间:2017年11月23日 作者:Wang Jian

导读:

换言之,放贷的风险、收益是由银行承担的。银行是承担风险同时享受了回报。为防止银行风险过大,监管层对银行施以各种严格监管,包括不良率、资本充足率、存款准备金率、流动性等各种指标,束缚着银行的手脚。

例子:

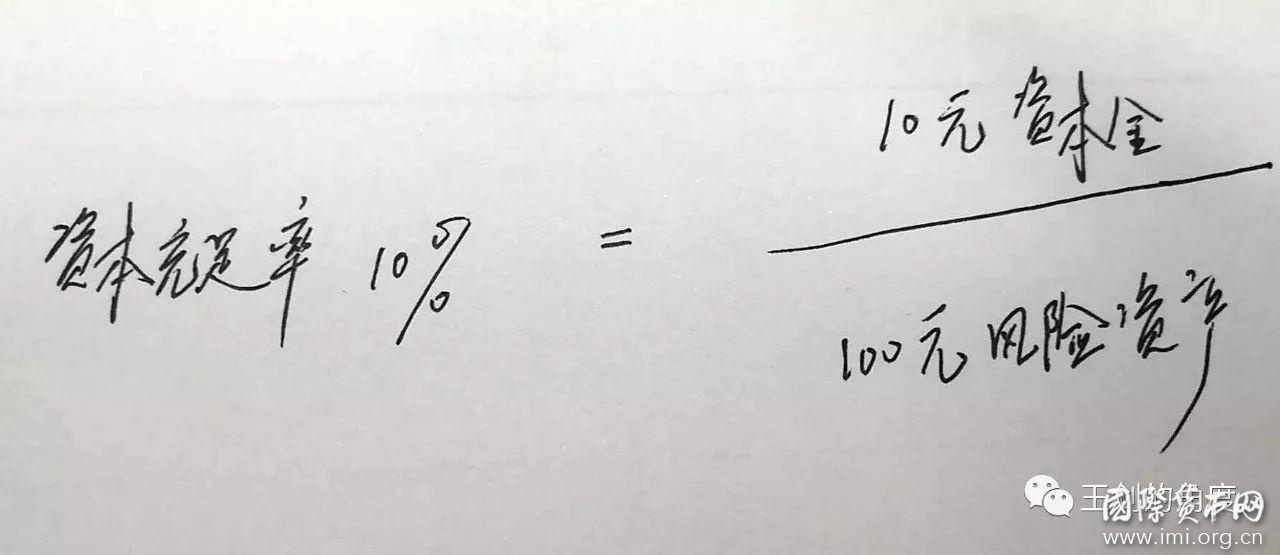

资本充足率要求10%,你有10元资本金,那么,最多只能放100元的风险资产,不能放更多了。

换言之,放贷的风险、收益是由银行承担的。银行是承担风险同时享受了回报。为防止银行风险过大,监管层对银行施以各种严格监管,包括不良率、资本充足率、存款准备金率、流动性等各种指标,束缚着银行的手脚。

例子:

资本充足率要求10%,你有10元资本金,那么,最多只能放100元的风险资产,不能放更多了。

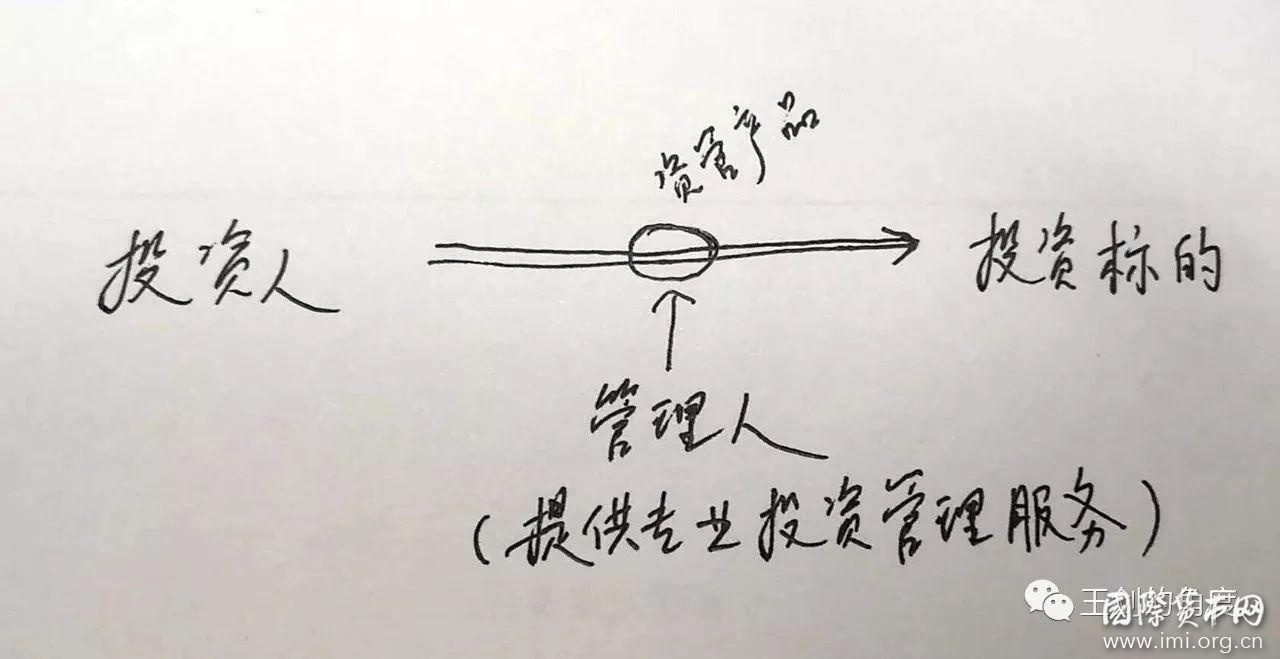

而资产管理业务,并不是负债。是投资人把钱“委托”给管理人,让管理人发挥专业的投资管理能力,最后亏或赚都由投资人自行承担,不用刚兑。管理人只按约定收取管理费,与投资人间没有债权—债务关系。

由于管理人并不承担投资风险,因此他们面临的监管,比银行松很多(当然也不是完全没监管,比如不允许把高风险资管产品卖给弱势群体、要求管理人尽责勤勉等)。

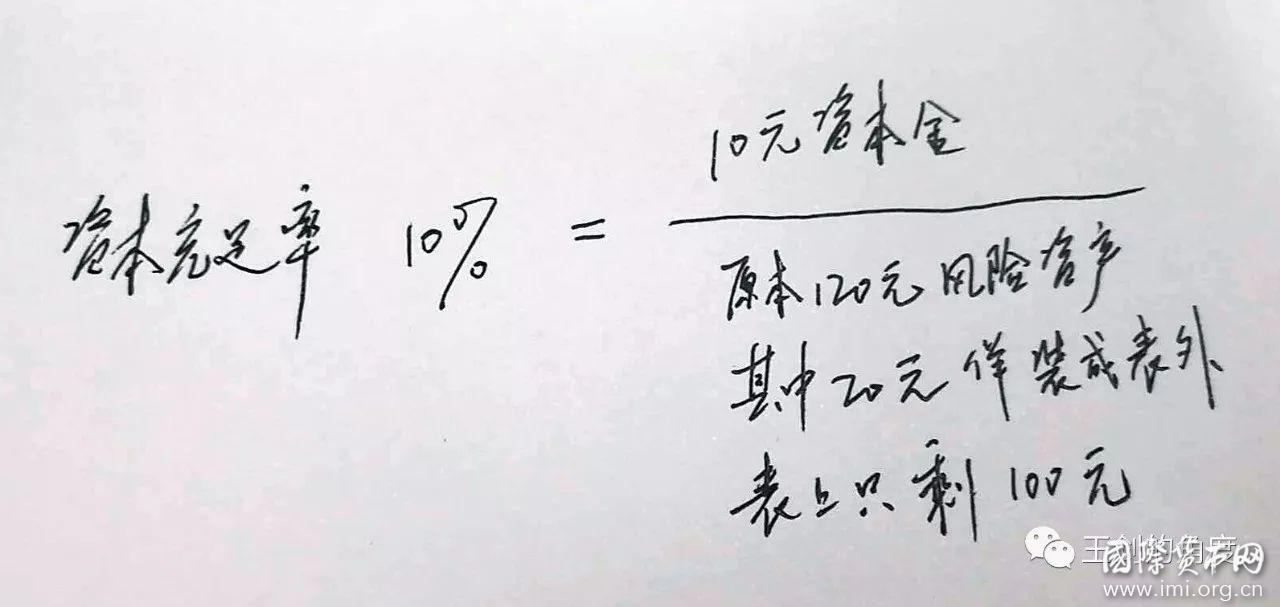

于是,问题就出现了:实质是表内业务(实施刚兑的),但偷偷“佯装”成资产管理业务,于是就逃避了各种监管,节省了监管成本,能赚更多钱了。 例子:我只有10元资本金,本来只能放100元风险资产。但其实我有120元风险资产,我把额外的20元,佯装成资产管理业务,就不用计入分母,资本充足率表面上达标。

二、刚兑之害

管理人管客户的钱,投资亏损了,管理人自己掏钱还给客户,看起来这么讲义气的事,哪里不好了呢? 其实,刚兑有两大害处: 1.管理人做表内业务之事,却逃避了表内业务的风险监管,存在监管漏洞。 表内业务是金融机构承担风险,因此监管层要掌握他们的风险水平,并施以监管(比如资本充足率要求,承担多少风险,就有相应金额的资本要求)。资管业务则不由金融机构承担风险,投资人自行承担。 资管业务刚兑之后,实质上风险已由金融机构承担,成了表内业务。但瞒报了真实风险,也就缺乏相应的监管要求,比如足额计提资本。 因此,整个金融体系,风险已偷偷放大,搞不好会出大事(系统性风险)。 2.扭曲风险与收益,扭曲资源优化配置。

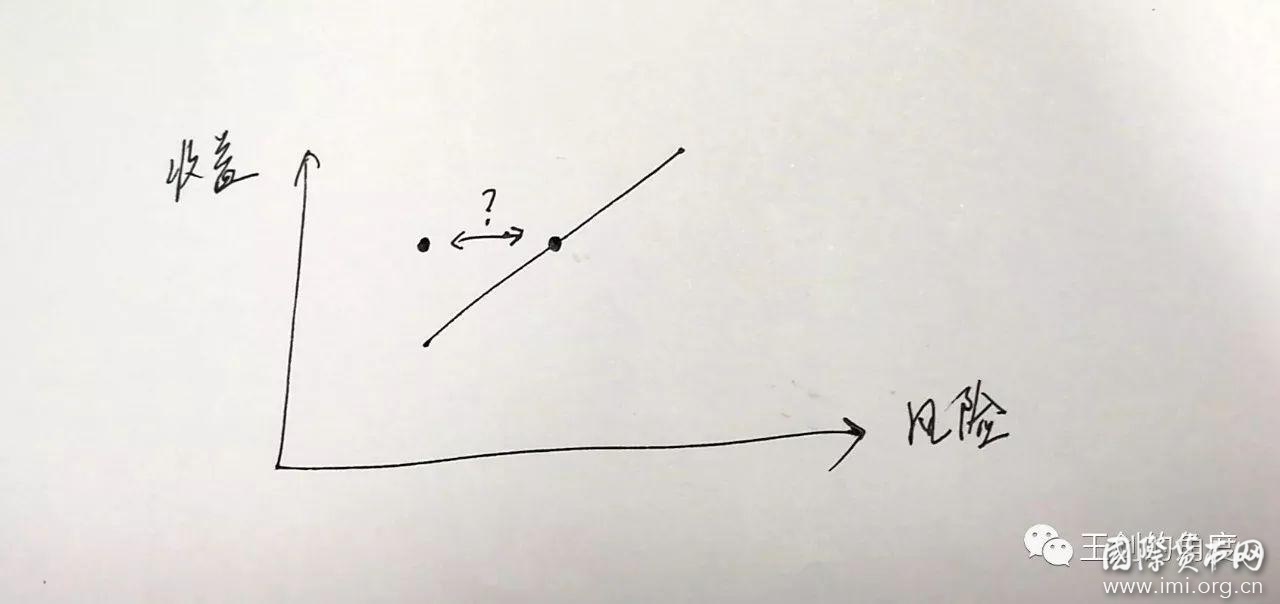

2.扭曲风险与收益,扭曲资源优化配置。

风险与收益匹配,这是金融的常识,也是金融发挥优化资源配置作用的前提。

某机构发个理财产品,收益率5%,实施刚兑。其他资产管理人,收益率也是5%,但不刚兑,人家就卖不出去产品了,其优化资源配置的职能就无法发挥。

所以,一个看似为了投资人好的做法,实则伤及整个体系。所以,监管层要打破刚兑,让资管回归为真正的资管。

三、如何打破刚兑

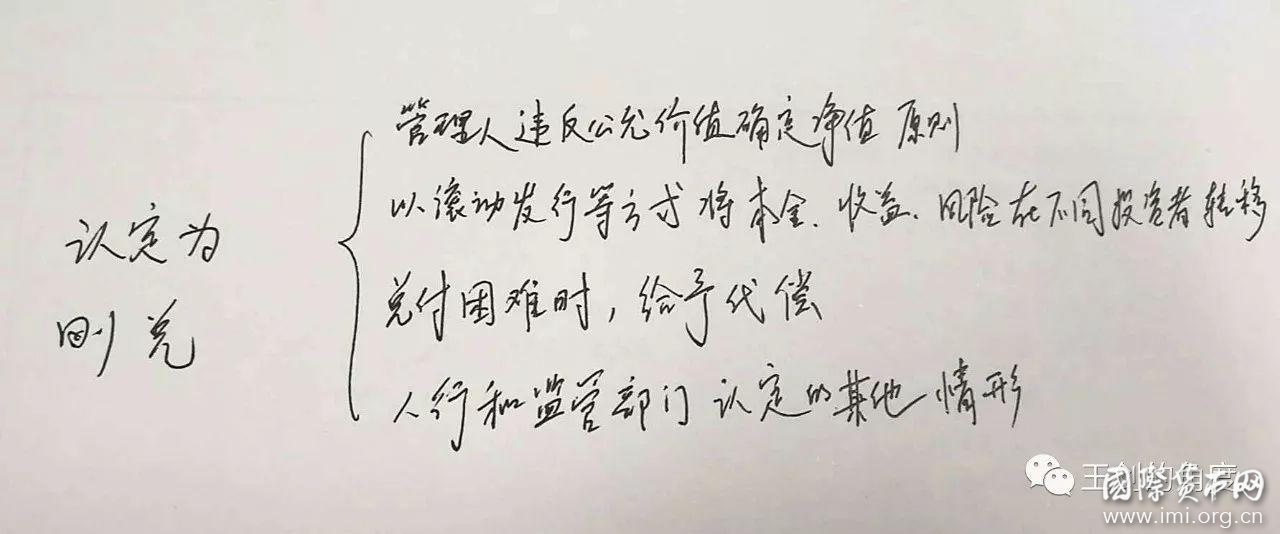

此次大资管新规,首次对刚兑行为进行定义(包括违反公允价值计算收益、风险收益在不同投资者转移、兑付困难时给予代偿等),一经发现就要严惩。

所以,一个看似为了投资人好的做法,实则伤及整个体系。所以,监管层要打破刚兑,让资管回归为真正的资管。

三、如何打破刚兑

此次大资管新规,首次对刚兑行为进行定义(包括违反公允价值计算收益、风险收益在不同投资者转移、兑付困难时给予代偿等),一经发现就要严惩。

分享到:

扩展阅读

专家工作室EXPERTS

热门视点VIEWS

文章标签TAGS